- Разное

- /

- Ринат Ахметов

Когда возникла необходимость в покупке полиса ОСАГО, для начала надо поискать компанию, которая продаст документ без доп. услуг. Не все страховщики навязывают ненужные продукты. До похода в страховую компанию полезным будет рассчитать стоимость полиса на онлайн-калькуляторе. Существует несколько способов отказаться от навязывания ненужных услуг:. Треть жалоб на страховщиков связана с ОСАГО, из них каждая шестая о навязывании дополнительных услуг при покупке «автогражданки». Таковы данные Банка России по работе с обращениями граждан за третий квартал 2015 года. Искоренить проблему может помочь продажа электронного полиса ОСАГО, но пока он не пользуется большой популярностью у автовладельцев. Сравни.ру расскажет, что делать, если страховая компания настаивает на ненужном продукте, и как от него отказаться, если он все же уже куплен.

Содержание

- Что делать если навязывают?

- Страховая не может отказать в продаже полиса!

- Как пожаловаться

- Действия в случае отказа

- Можно ли отказаться от навязанной страховки?

- Как и для чего навязывают доп. услуги к ОСАГО

- Что делать, если допуслуга к ОСАГО уже оформлена?

- Навязанная страховка при покупке полиса ОСАГО

- Что можно считать навязыванием допуслуг?

- Всю ли сумму вернут?

- Как отказаться от услуг

- Процедура возврата денег

- Страховая не имеет права навязывать "допы"

- «Период охлаждения» — время на отказ от страховки

- Какие дополнительные услуги страховщики навязывают чаще всего?

- Что такое навязывание

- Как и зачем навязывают дополнительную страховку к ОСАГО?

- Что не входит в полис ОСАГО

- Можно ли отказаться от дополнительной страховки и как?

- Вопросы и ответы

Что делать если навязывают?

Когда возникла необходимость в покупке полиса ОСАГО, для начала надо поискать компанию, которая продаст документ без дополнительных услуг. Не все страховщики навязывают ненужные продукты.

До похода в страховую компанию полезным будет рассчитать стоимость страховки на онлайн-калькуляторе.

Существует несколько способов отказаться от навязывания ненужных услуг:

- Для начала просто сообщите агенту о своем нежелании покупать предлагаемые помимо ОСАГО продукты.

- Напомнить менеджеру о законодательных актах, которые защищают автовладельца в подобной ситуации:

- Раздел 14, пункт 4 правил ОСАГО — ни одна СК не имеет права отказать страхователю в предоставлении услуги обязательного страхования, если последний обратился с соблюдением всех норм и имеет необходимые документы.

- Закон о защите прав потребителя запрещает ставить непременным условием для покупки одной услуги, приобретение других услуг.

- Гражданский кодекс РФ обязывает страховые компании заключать договор обязательного страхования, если предоставлены все необходимые документы и нет объективных препятствий для получения гражданином такого договора.

- КоАП РФ устанавливает ответственность за навязывание дополнительных услуг и необоснованный отказ в выдаче страхового полиса.

- Попросить оформить отказ от предоставления услуги в письменном виде.

- Записать разговор с менеджером на диктофон или снять видео на телефон, но надо понимать, что тайная съемка в такой ситуации будет считаться неправомерной и доказательством послужить не сможет.

Скорее всего, страховой агент все равно будет настаивать на продаже полиса с дополнительной услугой. В таком случае можно согласиться на такие условия и сразу после приобретения пакета страховых услуг написать заявление на отказ от навязанной услуги и возврат денежных средств.

Заявление надо написать в двух экземплярах, в доказательство того, что дополнительный полис был приобретен вынужденно, можно приложить аудио или видео фиксацию разговора с агентом. Кроме заявления понадобится:

- ксерокопия паспорта;

- ксерокопия ПТС и СТС;

- копия и оригинал водительского удостоверения;

- ксерокопия диагностической карты (техосмотра).

Не лишним будет упомянуть, что в случае отказа от возврата денег, данное заявление будет передано в суд. Если все вышеперечисленные действия не возымели желаемого результата, надо настоятельно попросить у руководства страховой компании письменный отказ в возврате денежных средств, с соответствующей пометкой на бланке.

Страховая не может отказать в продаже полиса!

Согласно статье 1 Федерального закона Об ОСАГО, договор страхования (проще говоря, полис ОСАГО) является публичным. Это следует по определению такого договора. А для публичных договоров действую серьёзные требования законодательством России. Так, согласно части 3 статьи 426 Гражданского кодекса РФ, предпринимателю запрещается отказывать гражданам в заключении публичного договора.

Всё это значит, что страховщик не имеет права отказать продаже страховки ОСАГО автовладельцу... Но такое право появляется, если нет объективной возможности заключить договор.

Является ли такой возможностью работоспособность компьютера и наличие бланков полисов? Да, является. Соответственно, в противном случае у страховой компании есть полное право отказать Вам в продаже страховки.

Дальше – хуже

Более того, отказ по практическому применению защиты Вашего права может быть только письменным. Для его получения нужно подать письменное заявление на приобретение полиса ОСАГО.

Но здесь есть важная тонкость – время рассмотрения Вашего заявления по закону составляет целых 30 дней (часть 1 статьи 445 ГК РФ). Это значит, что если Вы обратились за страховкой за день-два-неделю до окончания действующего, то ждать письменный отказ не Ваш вариант, потому что будет период, когда ездить на автомобиле Вы просто не сможете из-за отсутствия страховки.

Таким образом, если до конца действия Вашего текущего полиса ОСАГО не менее 30 дней, то при навязывании "допов" оптимальный вариант для Вас – подать заявление письменно (и взять копию заявления со штампом о принятии под видеозапись), которое страховая уполномочена рассматривать 30 дней и после этого дать мотивированный отказ или заключить договор страхования.

Если же страховая отказывает Вам незаконно прямо "по беспределу" – под видеозапись или письменно, то ниже у нас есть инструкция о том, как привлечь её на крупный штраф за это.

Как пожаловаться

Если вы не хотите оставлять дело так, как оно есть, и решили найти справедливость, то вам предстоит достаточно серьезный процесс по доказыванию навязывания. То есть, в случае подачи жалобы у вас должны быть неопровержимые доказательства совершения правонарушения страховщиком. Ими могут служить:

- аудио или видео запись;

- свидетельские показания.

Из записи должно быть четко понятно, что услуги вам предлагают, а вы от них отказываетесь. В ситуации, если вы решили не выяснять отношения на месте, согласились подписать бумаги, с намерением в будущем обжаловать данные действия, то вы точно потерпите фиаско. При рассмотрении жалобы, будет считаться, что навязывания не произошло, вам предложили — вы согласились.

Существует несколько инстанций куда можно обратиться: Прокуратуру, Роспотребнадзор, РСА, Центральный Банк России.

Выбор остается за вами. Для всех вариантов необходимо лишь соблюдение правил написания заявления.

После слова “жалоба” подробно опишите произошедшую ситуацию, не отвлекайтесь на эмоции, ограничьтесь только фактами. Сформулируете требования. Например, привлечь нарушителей к ответственности.

Заявление обязательно подписать и поставить дату. Можно приложить любые доказательства. Если это свидетельские показания, то они должны быть оформлены в письменном виде.

Все эти государственные организации работают в соответствии с ФЗ № 59 от , поэтому срок рассмотрения обращения составляет 30 дней, кроме Центробанка, он даст ответ в десятидневный срок.

После проведения проверки в отношении правомерности действий страховщика будет вынесено решение — либо отказать в удовлетворении ваших требований, либо привлечь виновных к ответственности.

Действия в случае отказа

Если страховщик не желает возвращать деньги за навязанную страховку к ОСАГО следует обратиться с исковым заявлением в суд, направить жалобу в РСА и Центробанк.

В обращении необходимо подробно описать все этапы общения со страховой компанией, приложить все имеющиеся доказательства обмана со стороны страховщика, копии заявлений об отказе от ненужной страховки, копию письменного отказа компании в выплате денежных средств (если таковая имеется).

Не лишним будет еще раз сообщить недобросовестному страховщику о подаче таких заявлений. Возможно, проблему можно будет решить в досудебном порядке.

Можно ли отказаться от навязанной страховки?

Отказаться от навязанной страховки можно. Для этого нужно заблаговременно написать заявление в страховую компанию с просьбой оформить полис ОСАГО без дополнительных нагрузок. Руководство компании обязано рассмотреть данное обращение. Ответить отказом страховщик не имеет права. Однако период, в течение которого будет принято положительное решение, может затянуться до 30 дней.

Другим вариантом может стать самостоятельный поиск добросовестной компании, которая продаст полис ОСАГО без дополнительных услуг.

Можно отказаться от дополнительного договора страхования даже в том случае, когда сделка со страховым агентом уже совершена и навязанная услуга оплачена.

Если еще остались спорные вопросы, вы также можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефонам: +7 (499) 938-50-82 Москва; +7 (812) 425-68-16 Санкт-Петербург; +7 (800) 350-14-96 Бесплатный звонок для всей России.С 1 января 2019 года вступило в силу указание Банка России, в котором прописаны условия возврата средств гражданам, затраченных на добровольное страхование. Это значит, что в течение 14 дней (период охлаждения) гражданин имеет право отказаться от ненужного договора и потребовать возврат денежных средств. В этом случае страховая компания должна полностью вернуть деньги клиенту.

Исключением становится ситуация, когда за время периода охлаждения произошел страховой случай.

Часто страховые компании прибегают к различным уловкам при продаже дополнительных услуг. Так, например:

- оформляется не полноценный договор страхования, а просто страховой бланк, по которому получить возмещение ущерба будет невозможно;

- в договоре страхования жилища «случайно» указываются неверные сведения о количестве квадратных метров;

- допускаются ошибки в написании адреса или реквизитов страхователя.

В таких случаях получить выплаты по страховке практически не возможно, так как выданный бланк не является договором страхования или составлен неправильно.

Как и для чего навязывают доп. услуги к ОСАГО

Среди большого числа организаций, которые имеют разрешение на реализацию ОСАГО, только малый процент продают его без доп. страхования. Поэтому в этих компаниях всегда много народа и большая очередь.

Кроме допов, страховщик часто предлагает услуги, которые в действительности являются фикцией или уже указаны в соглашении ОСАГО:

- оплата эвакуатора, при необходимости клиент обращается лишь в свою компанию по страхованию;

- вызов аварийного комиссара к месту аварии. Очень редко это удаётся выполнить;

- бесплатный юрист. В действительности такие специалисты редко смогут помочь.

Определённые дополнительные услуги могут быть полезны для автолюбителя, однако, их нельзя навязывать принудительно к полису автогражданки.

У страховщиков всегда есть в запасе большое число отговорок к отказу возмущённому потребителю, ввиду невыгодности привычного оформления документа и реализации доп. нагрузки к ОСАГО кому-то ещё:

- нет бланков полисов;

- сбой в компьютере или программе;

- требование ТО. Организация имеет право провести свой осмотр автомобиля, но время ожидания в очереди составит не менее месяца;

- ссылки на несуществующие законы, которые предписывают обязательное доп. страхование. Это обман клиента чистой воды.

Данные причины являются надуманными и направлены они только на повышение дохода организации.

Что делать, если допуслуга к ОСАГО уже оформлена?

У автовладельца, оформившего дополнительный договор добровольного страхования при покупке ОСАГО, есть возможность от него отказаться вне зависимости от того, навязана ему была эта услуга или он сам решил купить страховку, а потом передумал.

При этом объём возврата уплаченных средств будет зависеть от срока отказа от страховки. Если это произойдёт в течение пяти дней с момента продажи, то деньги будут возвращены полностью. Речь идёт о «периоде охлаждения», который был введён в октябре 2015 года.

«Период охлаждения» действует для договоров со сроком действия не менее 30 календарных дней, и расторгнуть договор добровольного страхования можно, если по нему не происходило страховых случаев. Если эти условия соблюдены, премия будет возвращаться в полном объёме в течение десяти дней с момента отказа автовладельца от добровольной страховки», – объясняют в РСА.

При расторжении договора по истечении этих пяти дней деньги возвращаются уже пропорционально сроку действия договора, продолжаю в РСА. Так, если договор действовал какое-то время – страховщик удержит часть премии пропорционально сроку, в течение которого договор действовал. Однако если страхователь после возврата части премии заявил страховщику убыток по расторгнутому договору, страховщик вправе потребовать возврата такой части премии.

Навязанная страховка при покупке полиса ОСАГО

Ситуация с дополнительным страхованием при покупке полиса ОСАГО сложилась подобным образом. Полис могли получить только те автовладельцы, которые заключали дополнительный договор на страхование имущества или от несчастного случая.

Некоторое послабление автолюбители заметили только во второй половине 2015 года (возможность отказаться от навязанной добровольной страховки появилась в нескольких регионах РФ) после того как ЦБ обратил внимание на имеющие место массовые вопиющие нарушения прав потребителей.

Что можно считать навязыванием допуслуг?

Страховые компании обязаны продать полис ОСАГО, вне зависимости от того, покупает у них клиент еще какие-то продукты или нет. Поэтому к навязыванию услуг относятся случаи, когда приобретение полиса ОСАГО возможно только при покупке необязательных страховок, объясняют в РСА. А вот, если страховщик всего лишь предлагает клиенту дополнительную страховки, красочно расписывает ее преимущества – это уже совсем другая история.

«Продажа полиса ОСАГО – это «точка соприкосновения» с клиентом, возможность для страховщика предложить и другие свои услуги. Это стандартная практика для любого продавца – предложить клиенту приобрести что-то ещё», – комментируют в пресс-службе союза автостраховщиков.

Всю ли сумму вернут?

- Если страховка не вступила в действие, то страховщик обязан вернуть всю сумму страхового взноса.

- Если же в период охлаждения наступил страховой случай – деньги по возврату страховки возвращены не будут.

- Если желание клиента вернуть ненужный страховой период по истечении пяти дней, то страховая компания имеет право выплатить оставшуюся страховую премию, за вычетом того срока, когда страховка вступила в действие.

Как отказаться от услуг

Если отказаться от дополнительной страховки к ОСАГО нет возможности, и вам не хочется тратить свои нервы силы, на то, чтобы доказывать свою правоту, то вы можете воспользоваться правом расторгнуть договор.

Такая возможность регламентируется Указанием Банка России от No 3854-У. В соответствии с этим документом, если вы не попали в ситуацию, когда наступил страховой случай, в течение 5 дней с момента заключения соглашения, то страховку можно вернуть.

Внимание: с 1 января 2019 года вступило в силу изменение, внесенное Указанием ЦБ № 4500-У от . В соответствии с новыми правилами расторгнуть договор добровольного страхования можно в течение 14 дней, если в этот период не наступил страховой случай и общий срок соглашения превышает 1 месяц.

Для этого необходимо обратиться в фирму, где она оформлялась, и заполнить предложенный там образец для прекращения правоотношений по данному документу. С момента обращения потребуется подождать еще 10 дней, и вам будут возвращены денежные средства.

Но и здесь вас может подстерегать ряд проблем. Например, вы заключали договор в одном из филиалов, находящихся к вам в шаговой доступности, а вот расторгать договор вам предлагают уже в центральном офисе. К сожалению, здесь сделать уже ничего нельзя. Такие решения принимаются внутренними документами, и повлиять на них нет никакой возможности.

Процедура возврата денег

Актуальным остаётся вопрос «Как вернуть деньги за страхование жизни при ОСАГО?». Рассмотрим подробно данную процедуру.

Прежде всего, чтобы вернуть деньги нужно собрать пакет следующих документов:

- заявление;

- копия паспорта;

- ксерокопия полиса и паспорта ТС с указанием владельца авто;

- ксерокопия соглашения;

- банковские реквизиты.

Перечень документов отличается в зависимости от компании. На экземпляре клиента должна быть отметка о регистрации его в организации.

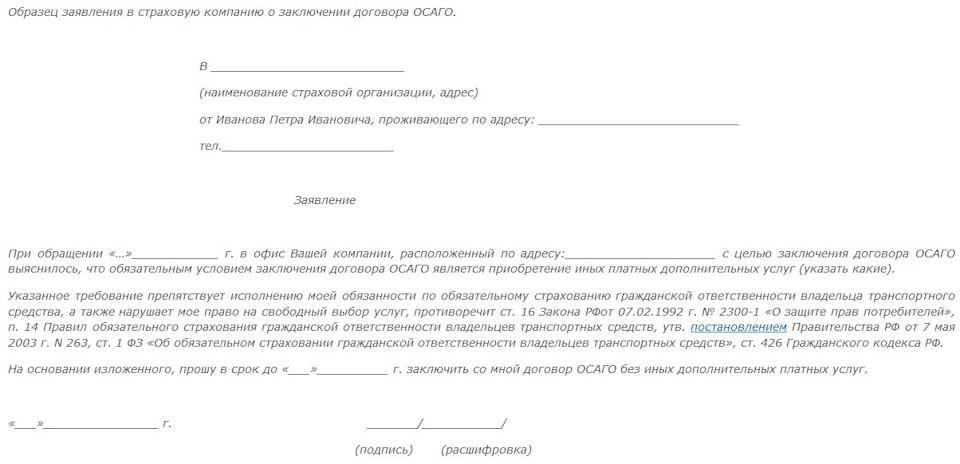

Инструкция, как вернуть деньги за дополнительную страховку по ОСАГО:

- Берём бланк заявления у страховщика.

- Пишем заявление и указываем номер полиса и вид.

- Прикладываем комплект документов, указанных выше. Можно дополнить его аудиозаписью, подтверждающей навязывание услуги.

- Относим заявление страховщику.

- Обязательно регистрируем заявление.

- Один экземпляр оставляем у себя.

Обычно после получения заявления от гражданина, организация принимает решение в его пользу. Деньги возвращаются клиенту в течение десяти суток.

Если договор не вступил в силу, то СК обязана вернуть весь взнос.

Агент по страхованию или менеджер, который работает в офисе является обычным сотрудником по найму. Он действует по установленным в организации правилам и приказам руководства. Из-за этого реализовывать ненужные продукты людям или нет, этот сотрудник решать не может.

Страховая не имеет права навязывать "допы"

Всё очень просто! Так как страховая компания – это организация или ИП (агент или брокер по продаже полисов), Вы – физическое лицо, которое собирается за деньги купить услугу страхования, то между Вами действуют потребительские отношения и, соответственно, действует закон о защите потребителей.

А, согласно части 2 статьи 16 Закона о защите прав потребителей, запрещено обуславливать приобретение одних услуг дополнительными услугами – то есть приобретение страховки ОСАГО какими бы то ни было иными страховками, банковскими услугами и любыми другими продуктами.

«Период охлаждения» — время на отказ от страховки

Ограниченный кратковременный период после заключения договора об услуге, а попросту «период охлаждения» во время которого стало возможно отказаться от добровольного страхования, ввели по причине сложившейся на страховом рынке РФ негативной ситуации связанной именно с агрессивным навязыванием физическим лицам договоров «добровольного» страхования как дополнительной (а по сути обязательной — если клиент все же хотел получить кредит или оформить полис) опции.

Отказ клиента от навязанного добровольного страхования (и как правило невыгодного или вовсе ненужного в период охлаждения) позволяет избежать затянутых во времени административных процедур и судебных разбирательств.

Какие дополнительные услуги страховщики навязывают чаще всего?

Здесь всё просто – в дополнение к полису ОСАГО, как рассказали Сравни.ру в Российском союзе автостраховщиков (РСА), чаще всего продают страховку от несчастного случая. Также активно предлагается страхование имущества и страхование жизни. Сами по себе эти продукты полезные, но только при условии, что клиента не заставляли их покупать. Здесь важно отличать навязывание от продвижения услуги.

Что такое навязывание

Навязыванием называется обусловливание приобретения другой услуги, при покупке основной. И действительно, этим часто грешат страховщики, предлагающие приобрести основной полис ОСАГО совместно с другими, ссылаясь на отсутствие возможности предоставить автогражданку отдельно. Данное предложение не законно.

Почему этим занимаются страховые компании? Дело в том, что тарифы на полис устанавливаются органами власти централизованно. Достаточно долго они практически не изменялись, в то время, как в стране, по естественным законам рыночной экономики, происходила инфляция. Деятельность организаций, продающих полисы, становилась убыточной, и они придумали для себя такой вариант получения прибыли.

После 2015 года цены на автогражданку привели в соответствие с общерыночными, что сильно улучшило положение страховщиков, но почему-то не сказалось на навязчивых предложениях приобрести дополнительную страховку.

Обязанность заключить договор страхования возникает только тогда, когда это предусмотрено ФЗ.

Кроме того, данный вид правоотношений регулируется Законом “О защите прав потребителей”, который в ст. 16 устанавливает запрет на принуждение покупателя услуги приобрести вместо одной целый их пакет.

При отказе заключать дополнительные соглашения, вы можете ссылаться на ст. 426 ГК, в которой говорится, что отказать в получении только одного договора страховщики не могут, так как их деятельность подпадает под определение заключения публичных договоров со всеми вытекающими последствиями. То есть, обратившемуся в заключении такого соглашения не может быть отказано, цена и условия договора должны быть равными для всех.

За нарушение закона в части отказа заключить один основной договор, навязывания предложений подписать дополнительные соглашения, предусмотрена административная ответственность. КоАП в ст. предлагает штрафовать нарушителей на сумму от 20 до 50 тыс. рублей, а организации на 100-300 тыс. рублей. Для целей данной нормы брокеры, страховые агенты, сотрудники страховых компаний являются должностными лицами.

Как и зачем навязывают дополнительную страховку к ОСАГО?

Среди множества компаний имеющих лицензию на продажу ОСАГО, лишь незначительный процент продают полисы без дополнительных страховок. Соответственно к таким страховщикам собираются огромные очереди. Остальные же предлагают различные продукты своих компаний в «нагрузку» к полису ОСАГО. Самым распространенным допом является страхование жизни и здоровья водителя.

Далее следуют:

- Страхование жизни и здоровья пассажиров транспортного средства – одна из самых дорогих услуг, которая в редких случаях может себя оправдать.

- Страхование движимого и недвижимого имущества – тут, в качестве аргументов, приводятся всевозможные риски от кражи до землетрясения.

Помимо дополнительных страховых продуктов агент может предложить дополнительные услуги, которые по сути своей являются фикцией или уже включены в договор обязательного страхования автогражданской ответственности:

- Компания-страховщик оплачивает эвакуатор – когда возникает необходимость, застрахованное лицо обращается только в свою страховую компанию.

- Выезд аварийного комиссара к месту ДТП – фактически не всегда представляется возможным;

- Предоставление бесплатного автоюриста – на деле такие юристы не оправдывают себя.

Некоторые из предлагаемых дополнительных услуг могут быть полезны для автовладельца, но они не могут быть навязаны принудительно к ОСАГО.

У страховых компаний в арсенале есть множество отговорок к отказу возмущенным клиентам, ввиду невыгодности обычного заполнения документа и продажи дополнительной нагрузки к полису ОСАГО кому-то другому:

- Отсутствие бланков ОСАГО – чаще всего это не так. Для гражданина, согласившегося купить дополнительную страховку, бланки обычно находятся.

- Сбой компьютера или программного обеспечения – агент утверждает, что программа работает только на оформление пакета услуг. При этом сложно будет обвинить менеджера в обмане, так как клиент не имеет права требовать отчет о техническом состоянии компьютеров и программного обеспечения компании-страховщика.

- Требование техосмотра автомобиля – страховая компания имеет право провести собственный техосмотр транспортного средства, при этом ожидание в очереди может длиться до 30 дней.

- Ссылки на несуществующие нормативные акты, предписывающие обязательное дополнительное страхование, что является прямым обманом потребителя.

Все эти причины являются выдуманными и направлены они лишь на увеличение прибыли компании. Страховые фирмы с самого начала введения автогражданки начали наперебой жаловаться на убыточность данного вида страхования. Даже повышение Центробанком тарифов не умерило аппетиты страховщиков. Менеджеры и страховые агенты зачастую вынуждены навязывать дополнительные услуги своим клиентам. Так процент за проданный полис ОСАГО может равняться 0%, в то время как дополнительное страхование премируется 10% и более.

На самом деле рентабельность автострахования достаточно высока.

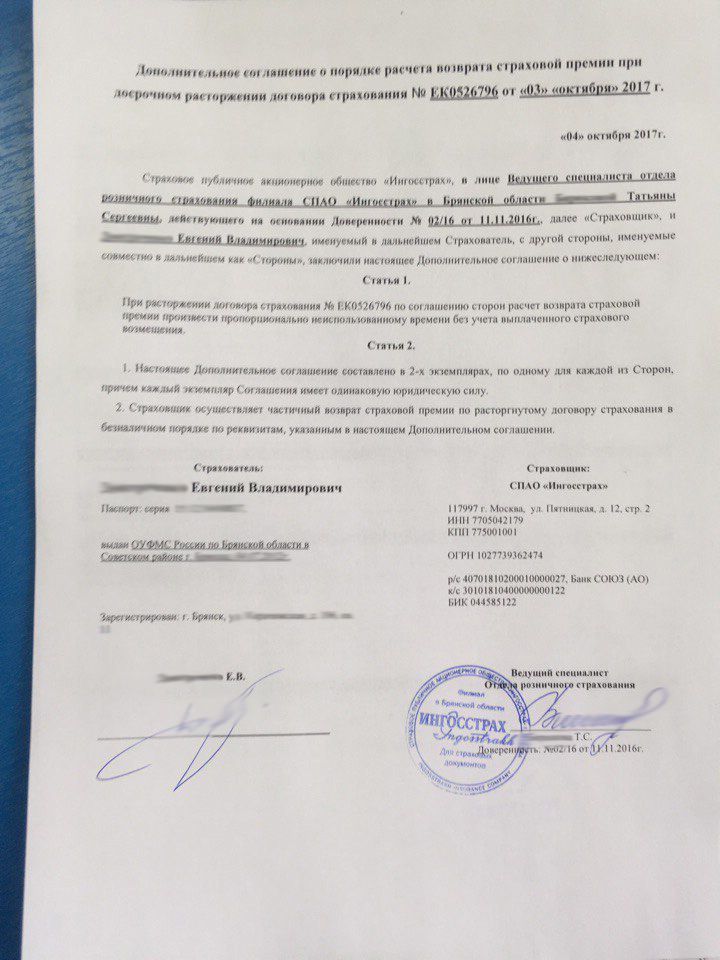

Пример квитанции дополнительного страхования квартиры:

Пример условий дополнительного страхования квартиры:

Что не входит в полис ОСАГО

Назвать навязыванием предложение купить полис ОСАГО нельзя, так как данный вид страхования является обязательным для всех автовладельцев, пользующихся транспортом. В стандартный полис входят выплаты потерпевшему, которые он получит, при возникновении ДТП, если вы были виновником аварии. При этом компенсация выплачиваются, как в отношении пострадавшего имущества, так и здоровья, а в случае смертельного исхода, средства передаются иждивенцам, потерявшим кормильца.

Все, что не входит в описанный выше ущерб, может возмещаться за счет дополнительных услуг.

Часто в качестве дополнительной страховки предлагают застраховать жизнь. Стоимость данной услуги, как правило, составляет 1000 рублей, что значительно увеличивает общую сумму, потраченную на покупку полисов.

Не менее популярным является предложение приобрести дополнительное ОСАГО. От обычного оно отличается значительно более высокими “потолками”, которые устанавливаются при заключении договора. Смысл данного соглашения заключается также в возмещении ущерба, причиненного третьим лицам, при наступлении ДТП, но в сумме, превышающей, установленную ОСАГО верхнюю границу, в 400 тыс.рублей.

Можно ли отказаться от дополнительной страховки и как?

Итак, мы подобрались к самому главному – Центробанк в нашем случае дал лучшую возможность избежать навязывания дополнительных страховок при покупке ОСАГО в виде возможности отказаться от первых с минимальным ущербом для себя (кроме как дать попользоваться собственными денежными средствами).

Речь идёт о так называемом периоде охлаждения. Период охлаждения – это возможность потребителя передумать и отказаться от любой добровольной страховки в течение 14 дней после её покупки.

Такое право для Вас содержится указании Банка России от №3854-У о требованиях при заключении услуг страхования. Согласно самому первому пункту данного указания:

1. При осуществлении добровольного страхования страховщик обязан предусмотреть условие о возврате страхователю уплаченной страховой премии в случае отказа страхователя от договора добровольного страхования в течение 14 календарных дней со дня его заключения при отсутствии в данном периоде событий, имеющих признаки страхового случая.

До 2019 года этот срок был меньше – 5 дней, но затем Центробанк внёс изменения в период охлаждения.

Как видим, можно отказаться и вернуть все дополнительные страховки в течение 14 дней после их покупки. Хотя, для этого всё же придётся сначала их приобрести вместе со страховкой ОСАГО. При этом, согласно пункту 5 этого же указания, страховая компания обязана вернуть деньги в полном объёме. Но пункт 6 тут же говорит о том, что сумма возврата при этом рассчитывается пропорционально сроку действия допстраховки. Впрочем, начало её действия не обязательно приходится на следующий день после покупки.

Есть очень редкие исключения, когда вернуть навязанные "допы" нельзя:

- если Вы иностранный гражданин и находитесь в России в трудовых целях, а Вам навязали медицинскую допстраховку,

- если за это время по дополнительной страховке был страховой случай и Вы уже обратились за возмещением вреда,

- если данный "доп" является обязательным для Вас (предусмотрен законом) при осуществлении Вами профессиональной деятельности,

- если Вам продали международное ОСАГО.

Инструкция по возврату

- В первую очередь Вам придётся купить страховку ОСАГО вместе со всеми навязанным дополнительными страховками – увы, но этого не избежать в нашем случае.

- Далее обязательно в течение 14 дней Вам нужно подать заявление в свободной форме на отказ от дополнительной страховки с требованием возврата денежных средств в наличной или безналичной форме. В последнем случае нужно указать реквизиты Вашего счёта для зачисления.

- Страховщик в течение 10 рабочих дней (п.8 Указания) обязан перечислить деньги Вам на счёт или вернуть наличными по Вашему выбору.

Скачать бланк заявления на отказ от "допов" и возврат денег.

Вопросы и ответы

В городе Анапа такая ситуация: бланки ОСАГО есть только у Росгосстраха. Но проблема не только в огромных очередях, а в том, что компания навязывает дополнительные услуги. Для получения полиса ОСАГО надо застраховать свою жизнь. Не хотите? Пишите заявление, его отправят в Краснодар. Когда придет ответ? неизвестно. Какой ответ? Вас попросят сфотографировать свой автомобиль, возможно , сделать его оценку и т.п. Большинство людей приходят за полисом, когда срок действия предыдущего уже заканчивается, и вынуждены платить за дополнительные услуги. Посоветуйте, как можно этому противостоять?

Уважаемая Ольга.

1. Пожаловаться в Роспотребнадзор.

Статья 15.34.1, Кодекса РФ об АП устанавливает ответственность за необоснованный отказ от заключения публичного договора страхования либо навязывание дополнительных услуг при заключении договора обязательного страхования.

2. если срочно нужно, то застраховаться (в присутствии двух очевидцев) затем взыскать убытки и компенсацию морального вреда через суд по Закону о защите прав потребителей.

Согласно статьи 16 Закона РФ «О защите прав потребителей» исполнителю услуг запрещено обуславливать приобретение одних услуг обязательным приобретением других услуг.

— грешат этим много обычно обращаются в прокуратуру и лучше что бы побольше граждан обращались — такие действия запрещены — прокуратура по результату проверок даст предписание об устранении нарушений закона — можно обратиться и в антимонопольную службу хорошая статья по теме-http://www.rg.ru/2014/01/15/osago-site.html

Правомерно ли навязывание дополнительной услуги по страхованию жизни водителя при заключении договора страхования автогражданской ответственности (ОСАГО)?

Если нет, как можно оспорить навязынный договор страхования жизни и вернуть деньги?

«Росгосстрах» запретил сотрудникам навязывать клиентам допуслуги при оформлении ОСАГО.Соответствующее распоряжение руководство компании предоставило в Управление федеральной антимонопольной службы после того как ведомство вынесло страховщику предупреждение.

— В соответствии предупреждением, выданным Волгоградским УФАС, страховая компания не должна навязывать услуги страхования, являющиеся дополнительными добровольными формами страхования и не относящиеся к предмету договора ОСАГО, а также не должна уклоняться от заключения (перезаключения) договора ОСАГО (в том числе в связи с предполагаемым отсутствием бланков договора), — сообщает пресс-служба УФАС. — В своем письме руководство Филиала признало, что некоторые агенты, действительно, при продаже полисов ОСАГО пытаются злоупотребить правом. С такими сотрудниками ведется активная работа и, благодаря заявлениям страхователей, подобные случаи выявляются и пресекаются.

Также страховая компания представила в УФАС Распоряжение, в соответствии с которым начальникам страховых отделов, агентам и индивидуальным предпринимателям, реализующим полисы ОСАГО от ООО «Росгосстрах» предписано:

1. Не допускать навязывание контрагентам (владельцам транспортных средств) условий обязательного заключения договора добровольного вида страхования (РГС – Фортуна «Авто») при заключении договора ОСАГО;

2. Не отказывать и не уклоняться от заключения договора ОСАГО с контрагентами (владельцами транспортных средств).

напишите жалобу в УФАС — в областной город -проведет проверку данного случая действия страховщика противозаконны. Можно так же обратиться в прокуратуру. Что касается возврата денег за допуслугу направтье претензию страховой компании .

Прокуратура Антроповского района Костромской области провела проверки по многочисленным обращениям граждан и выяснила, что страховой отдел РГС в поселке Антропово навязывал клиентам полисы ДАГО при оформлении договора ОСАГО.

Так, 6 мая 2013 года обратившемуся в страховой отдел автовладельцу агент объяснила, что договор ОСАГО будет заключен с ним только при оформлении дополнительного полиса «Фортуна авто». Не желая платить за дополнительную страховку, водитель вынужден был обратиться в другую страховую компанию.

По фактам нарушения закона об ОСАГО прокурор района внес представление директору филиала ООО «Росгосстрах» в Костромской области, которое находится в стадии рассмотрения. Об этом сообщает областная прокуратура.

сегодня пришел в Росгосстрах хотел сделать ОСАГО, когда сказал, что дополнительно страховать ничего не буду, мне сразу сказали, что вы не собственник авто, а мы серьезный банк и поэтому ведите собственника мы с ним будем разговаривать, что делать?

Они не правы если у Вас имеется доверенность.

Статья 1. Закона об Осаго Основные понятиявладелец транспортного средства — собственник транспортного средства, а также лицо, владеющее транспортным средством на праве хозяйственного ведения или праве оперативного управления либо на ином законном основании (право аренды, доверенность на право управления транспортным средством, распоряжение соответствующего органа о передаче этому лицу транспортного средства и тому подобное). Не является владельцем транспортного средства лицо, управляющее транспортным средством в силу исполнения своих служебных или трудовых обязанностей, в том числе на основании трудового или гражданско-правового договора с собственником или иным владельцем транспортного средства;

страхователь — лицо, заключившее со страховщиком договор обязательного страхования;

Статья 4. Обязанность владельцев транспортных средств по страхованию гражданской ответственности

1. Владельцы транспортных средств обязаны на условиях и в порядке, которые установлены настоящим Федеральным законом и в соответствии с ним, страховать риск своей гражданской ответственности, которая может наступить вследствие причинения вреда жизни, здоровью или имуществу других лиц при использовании транспортных средств.

Обязанность по страхованию гражданской ответственности распространяется на владельцев всех используемых на территории Российской Федерации транспортных средств, за исключением случаев, предусмотренных пунктами 3 и 4 настоящей статьи.

Пригрозите, что обратитесь в ЦБ РФ с жалобой на действия компании.

Источники

Использованные источники информации.

- https://prav-voditel.ru/oformlenie-osago/vozvrat-navyazannoi-strahovki

- https://tonkostiosago.ru/pokupka-polisa-osago/pri-pokupke-osago-navyazyvayut-dopolnitelnuyu-strahovku-chto-delat

- https://prava.expert/avtoyurist/strahovanie/kak-otkazatsya-ot-dopov.html

- https://avtoved.com/strahovanie/osago/kak-otkazatsya-ot-dopolnitelnogo

- https://www.sravni.ru/text/2015/12/4/kak-bez-poter-otkazatsja-ot-dopuslug-pri-pokupke-osago/

- https://www.papajurist.ru/strakhovaniye/mozhno-otkazatsya-ot-strakhovki/

Также интересно

Комментарии (0)

Поделитесь своим мнением о статье.

Ещё никто не оставил комментария, вы будете первым.