- Разное

- /

- Ринат Ахметов

Образец претензии в банк не предполагает строгой формы, но может потребоваться в ряде ситуаций. Например, образец претензии в банк может понадобиться, если вам предоставили некачественный финансовый продукт, отказали в предоставлении информации, потребов. Претензия в банк: 7 причин для ее составления + 4 способа подачи обращения + 7 правил составления документа + 4 образца для решения конфликтных ситуаций.

Содержание

- Как написать претензию в банк: реквизиты и содержание

- Срок рассмотрения претензионного документа

- Структура претензии

- Основания для написания претензии в банк

- Претензии в рамках кредитных правоотношений

- Сроки рассмотрения претензий банковскими структурами

- Претензия в банк — образец

- Досудебная претензия в банк

- Правила вручения претензии

- Причины подачи и период рассмотрения претензии

- Отличие претензии в банк от жалобы: образцы 2-х документов

- Как проходит процесс подачи претензии?

- Как написать претензию в банк правильно

- Куда и как жаловаться

- Претензия в банк: образец и особенности документа

- Как вручить документ и сроки рассмотрения

- Вопросы и ответы

Как написать претензию в банк: реквизиты и содержание

Унифицированной формы и требований по направлению претензионного документа не существует. Клиент передает обращение лично или использует любые виды связи: почту России, e-mail, сайты банка. Рекомендуется выбирать способ, позволяющий зафиксировать момент получения документа, например, почтовое уведомление. Образец претензии желательно брать в банковском отделении, на официальном сайте.

Если банк не может предоставить унифицированной формы, стоит ориентироваться на общепринятые правила.

К претензии прикладывают копии договоров, квитанций, выписки со счетов, записи переговоров, фотографии, свидетельские показания. При необходимости надо составить перечень приложений, доказательств. Претензия посылается заказным, ценным письмом или вручается под расписку. Если требуется юридически грамотный документ, рекомендуется обратиться к опытному квалифицированному юристу.

Срок рассмотрения претензионного документа

Претензия в банк по кредиту предъявляется и рассматривается в рамках требований, установленных кредитным договором. Если сроки не прописаны или разрешение спора осуществляется по решению сторон, то стоит придерживаться:

- банковских регламентов и положений о работе с претензиями населения (сроки устанавливают с учетом причин, видов финансовых услуг и способов подачи требований, стандартный срок, принятый большинством кредиторов – 30 дней);

- законодательных актов, действующих в отношении некоторых нарушений. Многие заемщики и вкладчики руководствуются Законом «О защите прав потребителей», но срок 10 дней подходит для ограниченного количества случаев.

- Универсальные сроки законами не определены. Согласно законодательным нормам претензия должна быть направлена в «разумный срок», то есть как можно скорее.

При подготовке претензии необходимо понимать, что порядок подачи требований, установленный кредитным договором, является обязательным. Заемщик подписывает договор и подтверждает сроки, предложенные банком. Разумным и подтвержденным судами является период 10-30 дней.

Структура претензии

Есть некоторые правила написания этого документа.

Структурно данный документ должен состоять из следующих частей:- Часть, где указываются данные банка и его клиента. Эту часть также называют «шапкой» документа. Здесь необходимо указать наименование банка, филиала банка, Ф.И.О. управляющего банком, ведь именно на его имя направляется претензия. Но указывать его необязательно. Также нужно указать свои Ф.И.О. Адрес проживания и номер телефона указывать необязательно, так как банки обычно имеют всю необходимую информацию о своих клиентах. Но если со времени последнего обновления ваших данных в банке что-то изменилось, то лучше указать действующий номер телефона.

- Далее по центру листа заглавными буквами пишется слово «ПРЕТЕНЗИЯ».

- Следующая часть является основной. В ней указываются события, при которых были нарушены права клиента, описывается само нарушение. Необходимо в точности указать дату, когда было допущено нарушение. Здесь клиент банка также описывает свои требования, которые выдвигает банку.

- Далее необходимо указать на обязанность банка рассмотреть претензию и дать ответ клиенту в течение установленного законом срока. Для каждой ситуации законом или договором может быть установлен отдельный срок рассмотрения. Делать этого необязательно, но все же напомнить банку о том, что не стоит затягивать с ответом будет нелишним.

- Также необходимо указать метод получения ответа от банка. Кому-то удобнее получить письмо по старинке, а кто-то предпочитает электронную корреспонденцию.

- В самом низу документа указывается дата и ставится личная подпись клиента.

Проблема обеспечения жильем злободневна для многих категорий жителей России. Если со временем работающие категории граждан, так или иначе, решают имею.. Как получить жилье инвалиду 1 группы, правовое регулирование вопросов о получении жилья инвалидом 1 группы, условия получения жилплощади инвалидом 1 группы, постановка инвалида 1 группы на учет как нуждающегося в улучшении жилья, отдельные особенности выделения жилплощади нуждающемуся инвалиду Читать подробнее

Основания для написания претензии в банк

Чтобы защитить свои интересы, как потребителя банковских услуг, следует опираться на два нормативно-правовых акта, которые регулируют отношения в сфере прав потребителя.

К этим документам относятся:

- Закон о защите прав потребителей ()

- Гражданский Кодекс Российской Федерации ()

Опираясь на эти документы, вы имеете полное право подать претензию в банк, если ваши права были нарушены. Помимо претензий, люди часто подают жалобы для восстановления справедливости. Эти два понятия следует отличать.

Составляя претензию, гражданин может потребовать восстановления своих прав путем устранения ошибки и возмещения убытков. Жалоба применяется в тех случаях, когда человек, права которого нарушили, требует привлечь к ответственности виновных в сложившейся ситуации.

Основания для подачи претензии в банковское учреждение:

- Неполадки в работе банкоматов.Это могут быть: вывод неправильных данных, невозможность снять наличные или перевести деньги.

- Несанкционированное списание средств с вашей карты.Бывает, что деньги с карточки списываются по несколько раз за одну и ту же покупку или по ошибке вы оплачиваете счета другого человека.

- Нарушение кредитного договора.Банк нарушает условия вашего с ним контракта, к примеру, начисляет штраф за просрочку платежей раньше положенного времени.

- Неоправданно высокая комиссия на те или иные услуги.Особенно часто возникают конфликты, когда банк предупреждал об одной процентной ставке, а применяется совершенно другая.

- Нарушения сроков предоставления услуг.Например, банковская инстанция затягивает с выдачей вам кредитной карты или прочих документов.

- Навязывание ненужных услуг.Банковские сотрудники всегда очень убедительны и зачастую стараются уговорить вас воспользоваться большим количеством услуг, чем вам на деле нужно.

- Неправдивая информация, которую вам предоставили банковские сотрудники.Бывает, что сотрудники по ошибке дают неверные данные, из-за чего вы можете попасть в глупую ситуацию.

Это только 7 наиболее часто случающихся ситуаций. На практике конфликтных вопросов, которые вы можете обжаловать претензией, гораздо больше. В любом случае, восстановить собственные интересы – ваше законное право.

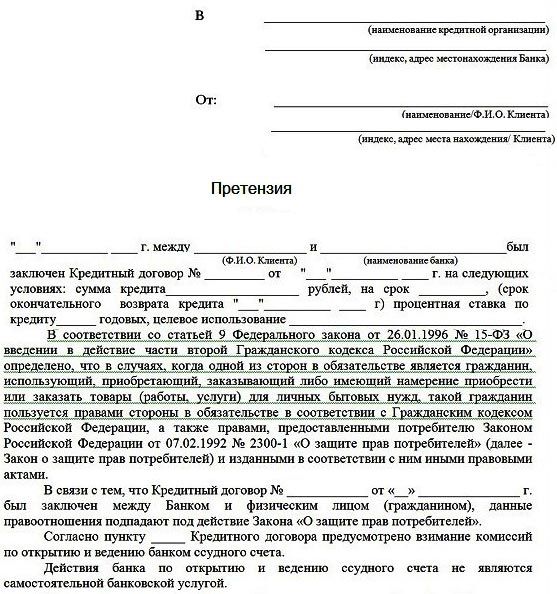

Претензии в рамках кредитных правоотношений

Согласно статистике, большинство денежных претензий связано с кредитными правоотношениями и их производными. Это вполне объяснимо как серьезным объемом рынка кредитования, так и часто возникающим конфликтом интересов. К сожалению, нередко проявляют себя в ущерб интересам клиентов несовершенство законодательной базы, экономическая нестабильность, уловки и нарушения закона со стороны банковского сектора.

В рамках кредитных правоотношений наиболее часто направляются претензии:

- о перерасчете задолженности по кредитному договору;

- о перерасчете процентов при досрочном погашении кредита;

- о возврате страховки.

Практически во всех банках для решения вышеуказанных вопросов предусмотрена подача клиентом соответствующих заявлений по установленной кредитным учреждением форме. Непосредственно претензии направляются либо при наличии спора, либо в ситуациях, когда банк не отреагировал на заявление клиента или принял решение, нарушающее его права.

Требование о перерасчете задолженности может быть обусловлено разными обстоятельствами:

- досрочным частичным погашением;

- неправомерным начислением комиссий, штрафных санкций, пени;

- некорректно (ошибочно или умышленно) выполненным предыдущим перерасчетом;

- желанием клиента вернут излишне, по его мнению, уплаченную в счет погашения задолженности сумму.

Претензия о перерасчете процентов при досрочном погашении кредита направляется в банк в случаях:

- если перерасчет при частичном погашении кредита не был произведен автоматически;

- банк не исполнил требование клиента о перерасчете процентов, указанное им в заявлении о намерении досрочно погасить кредит;

- банк допустил ошибку в расчетах;

- если предъявляется требование о пересчете процентов по погашенному кредиту и возврате излишне уплаченной суммы.

Претензия о возврате страховки – частая практика. Если банк выступал в роли выгодоприобретателя, он не заинтересован в возврате, и, что более, важно – практически никогда не делает этого по своей инициативе. Здесь претензия, по сути, является единственной возможностью, во-первых, заявить свои требования, во-вторых, узнать позицию банка. Вариантов досудебного разрешения спора тоже немного – либо банк вернет переплату по страховке, либо придется обращаться в суд.

При любых спорах по кредитам очень важно:

- подготовить свой расчет и лучше всего, если это сделает специалист, который сможет одновременно указать формулы расчетов и ссылки на нормативные акты;

- аргументированно, убедительно изложить свою позицию, приведя ссылки на положения законов;

- приложить к претензии копии договоров, платежных документов и переписки с банком, если она ранее имела место.

При подготовке претензии по кредиту стоит отнестись к этому точно так же, как если бы вы готовили иск в суд. В самой же претензии целесообразно указать о своем намерении в дальнейшем, в случае отказа банка исполнить требования, обратиться за судебной защитой.

Сроки рассмотрения претензий банковскими структурами

Период, необходимый для выяснения всех обстоятельств конфликта, зависит от сложности появившейся проблемы.

Зачастую подобные споры рассматриваются в течение:

- 5-7 дней – если проблема вовсе не сложная (например, произошла задержка с начислением денежных средств на банковскую карту).

- 10-14 дней – если ситуация несколько сложнее (зачастую большинство споров решаются в 10-дневный срок).

- 45 дней и больше – в случаях, касающихся нарушений условий кредитного и прочих договоров, а также если в конфликте замешаны крупные материальные суммы.

Составляя документ, следует указать, что вы просите рассмотреть вашу претензию в 10-дневный (максимум 14-дневный) срок с момента подачи.

Следующий видеоролик расскажет, как правильно

написать претензию.

Правила оформления и подачи заявления.

Когда мама и папа не имеют возможности ухаживать за новорожденным, отпуск по уходу за новорожденным вправе оформить на себя бабушка. Читайте, как оформить декретный отпуск для бабушки. Читать подробнее

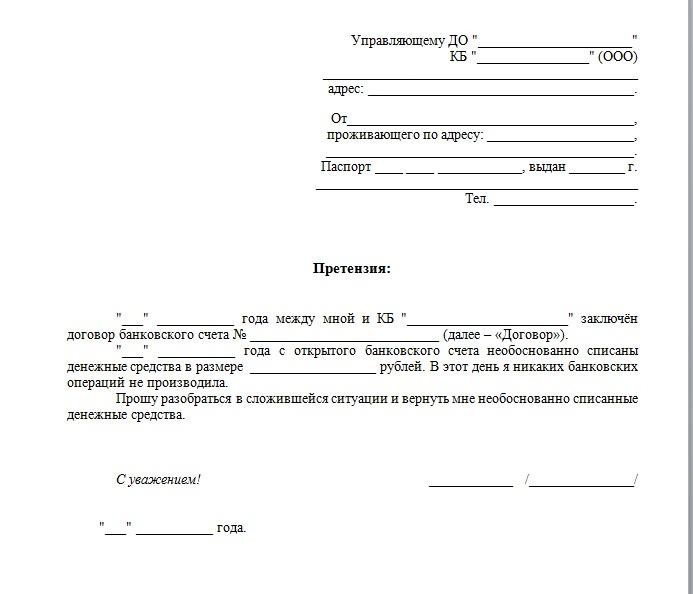

Претензия в банк — образец

Рассмотрим, как и в каких случаях подаются претензии:

- о возврате денег;

- о возврате страховых взносов;

- о перерасчете суммы задолженности.

Скачать образцы претензий в банк можно ниже.

Претензия банку о возврате страховки

- Скачать образец претензии банку о возврате страховки .doc

При выдаче кредита банк в большинстве случаев навязывает оформление страховки. Согласно ЗоЗПП банк не вправе навязывать данный вид услуг. Также следует отметить, что клиент может написать заявление о возврате части страхового вознаграждения в связи с досрочным погашением займа.

Претензия банку о возврате денежных средств

- Скачать образец претензии банку о возврате денежных средств .doc

В соответствии с законодательством деньги с личного счета могут быть сняты в следующих случаях:

- При наличии судебного решения. Согласно закону «Об исполнительном производстве» пристав вправе требовать списания денег со счета клиента банка, если имеется исполнительный лист. Например, если это взыскание штрафов ГИБДД, алиментов и т.д.;

- В соответствии с условиями договора между банком и клиентом. Одновременно с кредитным соглашением может быть подписан документ, дающий право списывать деньги в счет погашения кредита с личного счета клиента без его согласия.

Остальные случаи признаются незаконными, и их можно оспорить. К таким относятся:

- банковские комиссии, о которых клиент не был уведомлен и не давал согласия на их оплату;

- мошеннические действия;

- сбои в работе технического оборудования.

В договоре прописывается порядок досудебного урегулирования спора. Поэтому в первую очередь клиент должен обратиться с претензией к финансовому учреждению.

Смотрите также: Регистрация в Москве для граждан республики БеларусьПеред этим необходимо получить выписку по счету, подтверждающую незаконность списания денежных средств. Если банк требует уплату процентов за просрочку платежа, то следует приложить квитанцию об оплате суммы в положенный срок (желательно платеж производить за несколько дней до даты списания средств).

Претензия банку о возврате денежных средств и остальные бумаги направляются в адрес финучреждения заказным письмом с уведомлением о вручении или предоставляются лично. В последнем случае необходимо получить копию претензии со штампом о принятии документов к рассмотрению.

Претензия в банк о перерасчете задолженности по кредиту

- Скачать образец претензии в банк о перерасчете задолженности по кредиту .doc

Наиболее распространенными причинами перерасчета являются:

- Частичное погашение кредита до окончания действия договора. Например, ежемесячная сумма платежей определена в размере 5000 руб., а клиент внес 20000 рублей.

- Неправильные или неправомерные начисления штрафов, пени, комиссий.

- Возврат излишне уплаченной суммы.

Досудебная претензия в банк

Документ, в котором участники финансовых взаимоотношений требуют устранения нарушения или выполнить обязательства по договору - это досудебная претензия в банк. Такие письма могут отправлять как банки, так и клиенты. Например, банк может потребовать внесения средств, а заемщик реструктуризации незаконных или скрытых комиссий.

В договорах, заключаемых между кредитной или финансовой организацией и клиентом, всегда есть пункт, в котором указывается, что любой спор должен быть урегулирован в досудебном формате. Для этого, стороны отправляют претензии, с детальным описанием нарушений статей Федеральных законов и других нормативных актов, с требованием разрешить ситуацию.

Правила вручения претензии

Правила вручения претензии в банковское учреждение предусматривает несколько способов.

- Личное вручение претензии руководителю или сотруднику, который должен зафиксировать письмо как входящий документ, с номером и датой поступления корреспонденции. Один экземпляр претензиис печатью и подписью принявшего лица, клиент должен оставить у себя.

- Претензию можно отправить по почте, по адресу локализации юридического лица, обязательно заказным письмом и желательно с уведомлением о вручении. При этом квитанцию об оплате и корешок уведомления нужно сохранить, в качестве доказательства, на случай судебных разбирательств.

В договорах, обычно указываются сроки предъявления претензии по тому или иному поводу и время для урегулирования спора. Однако не всегда и не все отвечают на претензии, чтоб уладить конфликт. Но это не означает, что добиться справедливости и устранение нарушений невозможно.

Причины подачи и период рассмотрения претензии

Закон напрямую не обязывает гражданина урегулировать спор с помощью претензии, но такой порядок является общепринятым. Подача требований не лишает клиента прав на защиту в суде. Рассмотрим распространенные причины подготовки претензионного документа:

- несогласие с содержанием договора по кредиту, внесение в него изменений в одностороннем порядке, например, увеличение ставки, и другие нарушения договора;

- возмещение несанкционированных списаний и комиссий, не установленных договором, возврат задолженностей, начисленных по ошибке;

- потеря средств со счета, при переводе;

- предоставление неполной или недостоверной информации об оказываемой финансовой услуге, например, банковские специалисты не сообщили о наличии обязательной комиссии на выдачу ссуды;

- задержка платежа в счет погашения долга, несвоевременная выдача кредитной карты.

Кроме того, претензии подают по поводу некачественного обслуживания, сбоев оборудования (блокировка, повреждение карты в банкомате), спам-рассылок и других конфликтных ситуаций.

Отличие претензии в банк от жалобы: образцы 2-х документов

Если ваши клиентские права были нарушены, не нужно просто ждать, что руководители банка одумаются и исправят свою ошибку.

Разговоры и требования придерживаться договора ничего не дали? Не ждите, составляйте претензию в банк по готовому образцу.

Не все понимают, в чем отличие жалобы от претензии, и, путая эти два документа, сразу же адресуют самому банку или проверяющим органам жалобу.

А отличия есть и они существенные:

- Претензия – это просьба мирно уладить конфликт, выполнив следующие условия.

- Жалоба – это документ в заключительной части которого вы просите привлечь виновных к ответственности.

Проще говоря, начинать борьбу за свои клиентские права нужно именно с претензии, а затем уж, если она не нашла ответа, переходить к жалобам, причем направлять их следует уже не в банк, а в суд или государственные проверяющие органы.

Образец претензии в банк:

Образец жалобы в банк:

С помощью претензии, направленной в банк, который вас, собственно, и обидел, вы пытаетесь урегулировать дело без вмешательства третьих сторон: суда, Центробанка, прокуратуры и т.д.

А вот жалоба, направленная в Центробанк и/или прокуратуру, свидетельствует о том, что вам не удалось урегулировать конфликт между двумя сторонами и вы вынуждены просить помощи у третьей.

Важно! И один, и второй документ нужно писать по грамотно составленному образцу, чтобы избежать ошибок и неточностей, которые могут повлиять на ход разбирательства дела.

Как проходит процесс подачи претензии?

Если уж вы столкнулись с несправедливостью в отношении работы банка, то сперва следует оценить масштабы проблемы.

Иногда проблема незначительна, к примеру, вы перевели на счет своей карты денежную сумму, а она на вашем счету все еще не появилась. Ситуация неприятная, но решаемая. Порой достаточно просто позвонить в центр обслуживания клиентов вашего банка и уведомить о проблеме. Возможно, в системе произошел небольшой сбой и скоро все образуется.

Подать претензию можно несколькими способами:

- Обратиться в отдел по работе с клиентами.

- Направиться в отдел по работе с претензиями (подобные отделы есть во всех больших банках).

- Передать лично в руки руководителю организации.

- Отправить заказным письмом в банк с обязательным обратным уведомлением о получении.

Независимо от выбранного способа, претензию следует подавать в 2-х экземплярах. Один пример вы предоставляете в организацию, а второй оставляете у себя.

При этом важно, чтобы на обоих документах стояла подпись или печать о их получении и принятии на рассмотрение.

В случаях, когда конфликт не может быть улажен в стенах банковской организации, вы имеете право подать в суд на действия банка. Невзирая на то, что это крайняя мера, очень часто граждане выигрывают подобные дела.

Совет:

если подобная история случится с вами, и вы будете вынуждены отправится с жалобой в суд, будет лучше прежде воспользоваться услугами юристов, чтобы знать обо всех возможных рисках и не проиграть дело.

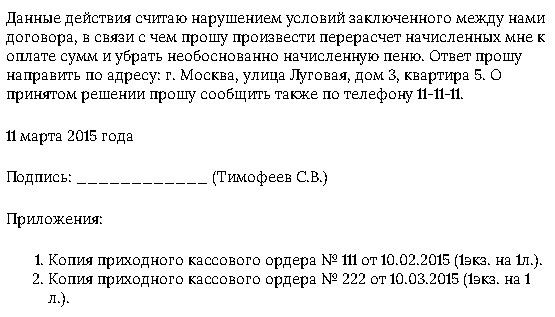

Как написать претензию в банк правильно

При составлении претензии в банк, нужно руководствоваться правилами грамотности, понятности ваших требований, и указания точных дат. Очень важно если это возможно конечно, упомянуть какие законные права были нарушены и сослаться на конкретную статью закона, а также четко сформулировать суть претензии.

Помните, что независимо от того какой образец претензии вы выбрали, в нем должна быть следующая структура:

- Наименование лица (например, руководитель банка его ФИО), которому вы адресуете претензию, если фамилия руководителя вам не известна, то просто «Руководителю».

- Ваши личные и контактные данные (ФИО, и адрес для отправки вам официального ответа).

- Само наименование документа «Претензия» — пишется по центру.

- В основной части претензии нужно четко и без эмоций описать сложившуюся ситуацию и подкрепить все это фактами. Помните, что нужно четко указать в каких именно моментах были нарушены ваши права. Но помните, что «краткость – сестра таланта», и претензию на 3-5 листах писать не нужно. Желательно описать все действия в хронологическом порядке и указанием конкретных дат.

- В этой части текста нужно сослаться на закон «О защите прав потребителей» или другой который был нарушен в отношении вас. Указать что ответ вы хотите получить в течение 10 дней с момента получения жалобы. Затем указать на какой адрес должен быть отправлен ответ, а также ваш адрес места жительства, контактный телефон и E-mail (по возможности указывайте все способы связи с вами, т.к. сотрудникам банка могут потребоваться ваши комментарии по претензии).

- В последней части вашей претензии нужно поставить дату составления и личную подпись.

Внимание! Если вы располагаете письменными доказательствами, указывающими на то что в отношении вас, были применены противоправные действия или нарушения, то нужно сделать копии этих документов и приложить к претензии. А в конце претензии после даты и подписи сделать опись этих документов. Если у вас имеется фото или видео фиксация этих нарушений также упомяните это в тексте. Предъявить их можно будет позже по требованию.

↑

Куда и как жаловаться

Написать жалобу или претензию по поводу нарушения прав потребителя, законов или неправомерные действия банковских структур, можно в несколько инстанций, осуществляющих надзор в финансовой среде.

Куда и как жаловаться, в случае необходимости ? Вы можете отправить жалобу в:

- Роспотребнадзор. Через официальный интернет ресурс, лично в региональное Управление, почтой России.

- Центральный Банк России. В электронной форме на официальном сайте, лично занести в Головной аппарат или региональное подразделение, почтой.

- Роскомнадзор. В интернет-приемную на сайте Роскомнадзора, лично в региональное управление или почтой, заказным письмом с уведомлением о вручении.

- Федеральную антимонопольную службу. Через интернет ресурс или его региональное управление, направить почтой, или отнести лично

- Финансовый омбудсмен. В письменном виде либо через официальный интернет.

Претензия в банк: образец и особенности документа

Несмотря на нужность и полезность таких финансовых организаций как банки, нельзя не признать, что среди них достаточно непрофессиональных и нечестных дельцов, способных даже на обман и нарушение законодательства, чтобы заработать как можно больше.

При подписании договора, который подтверждает ваше сотрудничество с банком, очень важно внимательно изучить его текст.

Если сомневаетесь в том, что продеретесь сквозь сложный банковский язык самостоятельно, возьмите с собой друга с юридическим или финансовым образованием, чтобы он помог вам понять, что же именно вы подписываете.

Если условия, на которых банк вам рассчитывает кредит или начисляет проценты за депозит не противоречат договору и законодательству РФ, то вряд ли вы сможете чего-то добиться, даже с помощью грамотно составленной претензии.

Искать образец и подавать претензию в банк имеет смысл только в случае:

- Наличия противоречий в тексте договора.

- Нарушения банком законов РФ.

- Попыток финучреждения изменить условия контракта, не поставив вас в известность.

- Отказа в обслуживании без уважительных причин.

- Утери платежа.

- Нежелании банка отдавать ваши деньги, хранившиеся на депозите.

- Начисления штрафов, хотя сроки проплаты и не были нарушены.

- Требований досрочно погасить кредит, хотя вы не нарушали условий погашения займа.

- Незаконного пересчета процентных ставок.

- Списания неправильной суммы с текущего счета.

- Возникновения проблемы с банкоматами: «съел» карту, не выдал наличные.

- Попыток заставить вас подписать изменения к контракту, склонив таким образом к сотрудничеству, что вам невыгодно.

Важно! Если, например, вы подписали договор, в котором указано, что банк имеет право на свое усмотрение повысить процентную ставку, а через некоторое время он так и поступает, повышая выплаты по кредиту на 1,5%, искать образец и писать претензию бессмысленно.

Нарушения законодательства здесь нет. Вы сами согласились на такие условия сотрудничества.

Как вручить документ и сроки рассмотрения

Написав претензию, следующий шаг заключается в её вручении. В зависимости от проблемы можно обращаться в центр обслуживания банка. Он разбирается с мелкими неурядицами. Туда даже не нужно писать официальное письмо, но если вопрос серьёзный, документ должен быть официальным и поданным соответствующему лицу.

Итак, рассмотрим варианты, к кому обратиться в банке, нарушающем права своего клиента:

- Направить письмо-претензию в отдел, работающий с клиентами;

- Ещё вариант – отправка письма в отделение, непосредственно работающее с претензиями. Такие есть практически во всех финансовых учреждениях, что ещё раз говорит о размере проблемы;

- Направить директору финансового учреждения (лично или заказным письмом).

При этом документ подаётся в двух экземплярах. Один из них будет оставаться у адресата, а второй, с соответствующей пометкой, останется у заявителя. Правда, очень важный момент – убедиться, что помечены оба документа (есть подписи и печати о том, что бумаги приняли и направили на рассмотрение).

Стандартный срок рассмотрения подобного документа составляет 10 дней. Но если его было недостаточно для проведения полноценной проверки, организация имеет право продлить срок рассмотрения до 30 или даже 45 дней. Кроме того, иногда срок рассмотрения подобных дел указан в договоре с финансовым учреждением. Отсчёт времени начинается не с момента отправки претензии, а с момента её получения.

Дорогие читатели!Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта.

Это быстро и бесплатно! Или звоните нам по телефонам (круглосуточно):

Если вы хотите узнать, как решить именно Вашу проблему — позвоните нам по телефону. Это быстро и бесплатно!

+7 (499) 455-12-41 Москва, Московская область +7 (812) 426-14-65 Санкт-Петербург, Ленинградская область +7 (800) 500-27-29 доб. 529 Регионы (звонок бесплатный для всех регионов России)Вопросы и ответы

19 октября 2016 г. мной производилась операция по внесению денежных средств на дебетовую карту "Сбербанк" 4817760097414670 в сумме 12.100 рублей через банкомат ПАО»Сбербанк» № 730743, расположенный по адресу: Сертолово, ул. Молодцова д.7 корп.3. Когда в банкомат были внесены денежные средства произошел технический сбой в его работе, в результате чего деньги не были зачислены. Я тут же позвонила в техподдержку, было оформлено и зарегистрировано обращение №1610190399114700 и сказали,что в течении 15 дней будет ответ,я позднее по времени, но в тот же день решила обратиться в отделение банка, где произошел этот случай, и было зарегистрировано еще одно обращение № 1610190429903900 и так же - ответ в течении 15 дней. Примерно через 7 дней я позвонила в техподдержку что бы узнать как обстоят мои дела - ответ был таков " вам ответят 3 ноября", т.е. на 15 день. Причем тон был такой.. ну не совсем дружелюбный, нет, они не грубили мне, но можно было почувствовать их отношение как " ну надоели эти клиенты, звонят и звонят, им же говорят 3 ноября""" или какого-то там еще. Сегодня, 3 ноября я получила 2 смс, в которых говорилось, что банку требуется еще время. , и срок моего обращения увеличивается до 30 дней. Что тут можно сделать?? С чего начать, ждать очередной отписки от банка я не могу.

Ирина, здравсвуйте.

Вам необходимо обратиться с письменной претензией на действия Банка с требованием о зачислении денежных средств на счет, либо о выдаче указанных средств наличными денежными средствами.

Проанализировав судебную практику можно прийти к выводу, что в плане доказывания своей правоты Вам нужно будет собрать определенные доказательства. Так в частности, в банке установлена специальная программа, которая отражает проведенные операции, а также количество денежных средств в банкомате.

КРАСНОЯРСКИЙ КРАЕВОЙ СУДАПЕЛЛЯЦИОННОЕ ОПРЕДЕЛЕНИЕ

от 1 сентября 2014 г. по делу N 33-8443/2013

судебная коллегия по гражданским делам Красноярского краевого суда в составе:

председательствующего Федоренко В.Б.

судей Ашихминой Е.Ю., Русанова Р.А.

при секретаре Ф.В.

рассмотрела в открытом судебном заседании гражданское дело по иску Г. <данные изъяты> к Открытому акционерному обществу «Сбербанк России» о защите прав потребителей,

по апелляционной жалобе ОАО «Сбербанк России»,

на решение Сосновоборского городского суда г. Красноярска от 16 июня 2014 года, которым постановлено:

«Удовлетворить исковое заявление Г. <данные изъяты> к ОАО „Сбербанк России“ в лице Железногорского отделения головного отделения по Красноярскому краю о защите прав потребителей — частично.

Взыскать с ОАО „Сбербанк России“ в лице Железногорского отделения головного отделения по Красноярскому краю в пользу Г. <данные изъяты> 30 000 рублей не зачисленных на банковский счет, проценты за пользование чужими денежными средствами в размере 1369 рублей 70 копеек, неустойку в размере 30 000 рублей, штраф в размере 35 684 рубля 85 копеек, расходы на представителя в размере 5 000 рублей, компенсацию морального вреда в размере 10000 рублей.

Взыскать с ОАО „Сбербанк России“ в лице Железногорского отделения головного отделения по Красноярскому краю в доход местного бюджета государственную пошлину в размере 2241 рубль 09 копеек».

Заслушав доклад судьи Федоренко В.Б., судебная коллегия

установила:

Г. обратился в суд с исковым заявлением к ОАО «Сбербанк России» в лице Железногорского отделения головного отделения по Красноярскому краю о защите прав потребителей.

Требования мотивированы тем, что 07.10.2013 года истец воспользовался услугой по зачислению наличных денежных средств на счет карты, через банкомат ОАО «Сбербанк России» 313102/00018 (терминал 870970), расположенный по адресу: <данные изъяты>. В результате сбоя в работе банкомата, денежные средства не были зачислены на счет карты Г. Истец сообщил о случившемся сотруднику банка, после чего был проинформирован, что рассмотрение заявки о возврате денежных средств достигает до 120 дней. 14.11.2013 года Г. обратился к ответчику с претензий, с требованием вернуть 30 000 руб. в добровольном порядке, в семидневный срок, ответа на претензию не получил.

Ссылаясь на вышеуказанные обстоятельства, просил взыскать с ОАО «Сбербанк России» в его пользу (с учетом уточнений заявленных исковых требований) внесенные но не зачисленные денежные средства в размере 30 000 руб., проценты за пользование чужими денежными средствами в сумме 1 369 руб. 70 коп., неустойку за неудовлетворение требований потребителя в добровольном порядке в размере 30 000 руб., компенсацию морального вреда в сумме 30 000 рублей, расходы за оказанные юридические услуги в размере 10 000 руб., штраф в размере 50% от присужденных сумм.

Судом постановлено вышеприведенное решение.

В апелляционной жалобе представитель ОАО «Сбербанк России» — Ф.И. просит отменить решение суда первой инстанции, ссылаясь на необоснованный отказ суда в применении ст. 333 ГК РФ при взыскании неустойки и как следствие взыскания штрафа в большем размере.

Проверив материалы дела, решение суда в пределах доводов апелляционной жалобы, выслушав пояснения представителя истца Г. — Р., судебная коллегия не находит оснований для отмены или изменения решения суда.

Статья 309 ГК РФ предусматривает, что обязательства должны исполняться надлежащим образом в соответствии с условиями обязательства и требованиями закона.

В соответствии со ст. 310 ГК РФ односторонний отказ от исполнения обязательства и одностороннее изменение его условий не допускаются, за исключением случаев, предусмотренных законом.

Согласно ч. 1 ст. 845 ГК РФ по договору банковского счета банк обязуется принимать и зачислять поступающие на счет, открытый клиенту (владельцу счета), денежные средства, выполнять распоряжения клиента о перечислении и выдаче соответствующих сумм со счета и проведении других операций по счету.

В соответствии со ст. 846 ГК РФ при заключении договора банковского счета клиенту или указанному им лицу открывается счет в банке на условиях, согласованных сторонами. Банк обязан заключить договор банковского счета с клиентом, обратившимся с предложением открыть счет на объявленных банком для открытия счетов данного вида условиях, соответствующих требованиям, предусмотренным законом и установленными в соответствии с ним банковскими правилами.

Статьей 848 ГК РФ предусмотрена обязанность банка совершать для клиента операции, предусмотренные для счетов данного вида законом, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота, если договором банковского счета не предусмотрено иное.

В соответствии со ст. 849 ГК РФ банк обязан зачислять поступившие на счет клиента денежные средства не позже дня, следующего за днем поступления в банк соответствующего платежного документа, если более короткий срок не предусмотрен договором банковского счета.

Согласно ст. 856 ГК РФ в случаях несвоевременного зачисления на счет поступивших клиенту денежных средств либо их необоснованного списания банком со счета, а также невыполнения указаний клиента о перечислении денежных средств со счета либо об их выдаче со счета банк обязан уплатить на эту сумму проценты в порядке и в размере, предусмотренных статьей 395 настоящего Кодекса.

В соответствии с требованиями пункта 4 статьи 13 Закона РФ «О защите прав потребителей» исполнитель освобождается от ответственности за ненадлежащее исполнение обязательства, если докажет, что ненадлежащее исполнение обязательства произошло вследствие непреодолимой силы, а также по иным основаниям, предусмотренным законом.

Статья 30 Закона РФ «О защите прав потребителей» предусмотрено, что недостатки работы (услуги) должны быть устранены исполнителем в разумный срок, назначенный потребителем. Назначенный потребителем срок устранения недостатков товара указывается в договоре или в ином подписываемом сторонами документе либо в заявлении, направленном потребителем исполнителю. За нарушение предусмотренных настоящей статьей сроков устранения недостатков выполненной работы (оказанной услуги) исполнитель уплачивает потребителю за каждый день просрочки неустойку (пеню), размер и порядок исчисления которой определяются в соответствии с пунктом 5 статьи 28 настоящего Закона.

Согласно п. 5 ст. 28 Закона РФ от 07.02.1992 года N 2300-1 «О защите прав потребителей» в случае нарушения установленных сроков оказания услуги исполнитель уплачивает потребителю за каждый день просрочки неустойку (пеню) в размере трех процентов цены выполнения работы (оказания услуги). Договором об оказании услуг между потребителем и исполнителем может быть установлен более высокий размер неустойки (пени). Сумма взысканной потребителем неустойки (пени) не может превышать цену отдельного вида выполнения работы (оказания услуги) или общую цену заказа, если цена выполнения отдельного вида работы (оказания услуги) не определена договором о выполнении работы (оказании услуги). Размер неустойки (пени) определяется, исходя из цены выполнения работы (оказания услуги),

Статья 15 Закона РФ от 07.02.1992 года N 2300-1 «О защите прав потребителей» предусматривает, что моральный вред, причиненный потребителю вследствие нарушения его прав, предусмотренных законами и правовыми актами РФ, регулирующими отношения в области защиты прав потребителей, подлежит компенсации причинителем вреда при наличии его вины. Компенсация морального вреда осуществляется независимо от возмещения имущественного вреда и понесенных потребителем убытков.

Согласно п. 6 ст. 13 Закона РФ от 07.02.1992 г. N 2300-1 «О защите прав потребителей» при удовлетворении судом требований потребителя, установленных законом, суд взыскивает с ответчика за несоблюдение в добровольном порядке удовлетворения требований потребителя штраф в размере пятидесяти процентов от суммы, присужденной судом в пользу потребителя.

Пункт 46 Постановления Пленума Верховного суда РФ от 28.06.2012 года N 17 «О рассмотрении судами гражданских дел по спорам о защите прав потребителей» устанавливает, что при удовлетворении судом требований потребителя в связи с нарушением его прав, установленных Законом о защите прав потребителей, которые не были удовлетворены в добровольном порядке изготовителем (исполнителем, продавцом, уполномоченной организацией или уполномоченным индивидуальным предпринимателем, импортером), суд взыскивает с ответчика в пользу потребителя штраф независимо от того, заявлялось ли такое требование суду (пункт 6 статьи 13 Закона).

В силу требований ст. 333 ГК РФ если подлежащая уплате неустойка явно несоразмерна последствиям нарушения обязательства, суд вправе уменьшить неустойку. К отношениям, вытекающим из договора, заключенного гражданином — участником долевого строительства исключительно для личных, семейных, домашних и иных нужд, не связанных с осуществлением предпринимательской деятельности, применяется законодательство Российской Федерации о защите прав потребителей.

На основании п. 11 «Обзор судебной практики по гражданским делам, связанным с разрешением споров об исполнении кредитных обязательств» (утв. Президиумом Верховного Суда РФ 22.05.2013) применение судом статьи 333 ГК РФ по делам, возникающим из кредитных правоотношений, возможно в исключительных случаях и по заявлению ответчика с обязательным указанием мотивов, по которым суд полагает, что уменьшение размера неустойки является допустимым.

В соответствии со ст. 56 ГПК РФ каждая сторона должна доказать те обстоятельства на которые она ссылается как на основания своих требований и возражений, если иное не предусмотрено федеральным законом.

Частично удовлетворяя исковые требования Г. о защите прав потребителей, суд первой инстанции пришел к правомерному выводу о том, что виновными действиями ответчика были нарушены права истца на получение услуги надлежащего качества по приему денежных средств посредством банкомата ОАО «Сбербанк России».

Указанный вывод судебная коллегия считает правильным, поскольку он основан на фактических обстоятельствах и материалах дела, которым суд дал надлежащую правовую оценку.

Так судом первой инстанции установлено, что между Г. и ОАО «Сбербанк России» заключен договор о выпуске и обслуживании банковской карты, во исполнение которого Г. банком была выдана персонализированная банковская карта ОАО «Сбербанк России» MasterCard N 5469310010112072 со сроком действия до августа 2015 года и открыт счет N 4081781013113 8604698/51.

Согласно Условиям использования банковских карт ОАО «Сбербанк России» карта может быть использована держателем для оплаты товаров и услуг, получения/взноса наличных денежных средств в кредитных организациях и через банкомат с модулем приема наличных и информационно-платежный терминал, а также совершения иных операций. Возможность использования карты определяете наличием логотипа платежной системы (п. 2.4 Условий).

07 октября 2013 года в 18 часов 56 минут Г. внес через устройство самообслуживания N 870970, установленное по адресу: г. <данные изъяты>.

<данные изъяты> на счет N 40817810131138604698/51 банковской карты ОАО «Сбербанк России» MasterCard N 5469310010112072 денежные средства в размере 30 000 рублей, однако денежные средства не были зачислены на счет карты. Банкомат ОАО «Сбербанк России» выдал чек от 07.10.2013 года, с указанием того, что по номеру операции 4647 произошел технический сбой, операция не проведена, и возвратила карту.

О не зачислении денежных средств в размере 30 000 руб. на счет карты Г. немедленно уведомил Железногорское отделение ОАО «Сбербанк России» N 31 3102/00018, обратившись с письменным заявлением от 07 октября 2013 года о спорной операции с наличными деньгами, проведенной через устройство самообслуживания. Банк, приняв данное обращение истца, зарегистрировал его номер и обязался в течение срока от 05 до 30 дней рассмотреть заявление. Однако письменного ответа в адрес истца не поступало, денежные средства не были зачислены на банковский счет.

14.11.2013 года истец обратился к ответчику с претензией, в которой просил рассмотреть его обращение до 16.11.2013 года, возвратить денежные средства в размере 30 000 рублей, проценты за пользование указанными денежными средствами.

Согласно ответу банка от 11.12.2013 года, адресованному истцу, по результатам рассмотрения заявления о спорной ситуации установлено, что 07.10.2013 года в 18.55 часов при совершении операции пополнения счета карты через устройство самообслуживания N 870970 по адресу <...> факта внесения денежных средств не зафиксировано, излишек за данный операционный цикл по данному банкомату не выявлено, в связи с чем банк не усматривает оснований для возврата денежных средств по оспоренной истцом операции.

Как усматривается из чека от 07.10.2013 года, выданного банкоматом ОАО «Сбербанк России», в связи с техническим сбоем операция по зачислению денежных средств на карту отменена.

Из представленной ответчиком копии ленты журнального принтера устройства самообслуживания следует, что при совершении истцом операции пополнения счета карты им была дана команда о проведении операции приема наличных денежных средств, при приеме купюр зафиксирован сбой, карта возвращена клиенту, операция прекращена с указанием, что денежные средства будут сохранены в кассете, при этом не зафиксировано количество внесенных клиентом купюр. Таким образом, электронным устройством банкомата зафиксировано поступление в банкомат внесенных истцом денежных средств.

В отчете по счету карты истца за период с 17.08.2012 года по 21.01.2014 года отсутствует информация о проведении операции по зачислению денежных средств на счет карты истца.

В соответствии с сообщением инженера ГБ ОАО «Сбербанк России» в лице Железногорского отделения головного отделения по Красноярскому краю от 05.12.2013 года не представляется возможным предоставить заключение по обстоятельствам проведенной операции из-за сбоя программного обеспечения.

Таким образом, принимая во внимание установленные по делу обстоятельства надлежащего исполнения истцом обязательств по договору о выпуске и обслуживании банковской карты, учитывая, что виновными действиями ответчика были нарушены права истца на получение услуги надлежащего качества по приему денежных средств посредством банкомата ОАО «Сбербанк России», судебная коллегия находит правильным вывод суда о взыскании с ответчика в пользу Г. неустойки в соответствии со ст. 28 Закона РФ «О защите прав потребителей» за нарушение срока удовлетворения требований потребителей в размере 30 000 руб. исходя из расчета: 30 000 руб. x 3% x 67 дней за период с 21.11.2013 года по 28.01.2014 = 60 300 руб., но не более 30 000 руб., обоснованно отказывая в применении ст. 333 ГК РФ.

В связи с чем, является обоснованным вывод суда первой инстанции о взыскании с ответчика штрафа в размере 35 684 руб. 85 коп., исходя из расчета: 30 000 + 1369 руб. 70 коп. (проценты за пользование чужими денежными средствами) + 30 000 (неустойка) + 10 000 (компенсация морального вреда) / 2 = 35 684 руб. 85 коп.,

При этом суд апелляционной инстанции находит несостоятельными доводы апелляционной жалобы представителя ОАО «Сбербанк России» — Ф.И. о необоснованном отказе в применении судом первой инстанции ст. 333 ГК РФ при взыскании неустойки, по следующим основаниям.

Гражданское законодательство предусматривает неустойку в качестве способа обеспечения исполнения обязательств и меры имущественной ответственности за их неисполнение или ненадлежащее исполнение, а право снижения неустойки предоставлено суду в целях устранения явной ее несоразмерности последствиям нарушения обязательств.

Предоставленная суду возможность снижать размер неустойки в случае ее чрезмерности по сравнению с последствиями нарушения обязательств является одним из правовых способов, предусмотренных в законе, которые направлены против злоупотребления правом свободного определения размера неустойки, то есть по существу, — на реализацию требования статьи 17 (часть 3) Конституции РФ, согласно которой осуществление прав и свобод человека и гражданина не должно нарушать права и свободы других лиц.

Учитывая указанные положения, суд первой инстанции обоснованно не применил к спорным отношениям положения ст. 333 ГК РФ, поскольку ответчиком не представлено доказательств наличия исключительных обстоятельств, являющихся основаниями для снижения неустойки, взыскиваемой в пользу потребителя.

Обстоятельства, имеющие значение для дела, судом определены правильно, представленные сторонами доказательства надлежаще оценены, спор разрешен в соответствии с материальным законом, в связи с чем судебная коллегия не находит оснований для отмены или изменения постановленного судом решения.

Процессуальных нарушений, влекущих за собой вынесение незаконного решения, судом первой инстанции не допущено.

На основании изложенного, руководствуясь ст. 328 ГПК РФ, судебная коллегия

определила:

Решение Сосновоборского городского суда г. Красноярска от 16 июня 2014 года оставить без изменения, а апелляционную жалобу ОАО «Сбербанк России» — без удовлетворения.

Источники

Использованные источники информации.

- https://vseofinansah.ru/kredity-i-zajmy/kak-napisat-pretenziyu-banku

- https://potrebitely.com/zhaloby/pretenziya-v-bank-obrazets.html

- https://yuristotboga.com/pretenzii/pretenzija-v-bank.html

- https://law03.ru/finance/article/pretenziya-v-bank

- https://passus.ru/oformlenie-dokumentov/kak-napisat-pretenziyu-v-bank.html

- https://www.sravni.ru/enciklopediya/info/kak-napisat-pretenziju-banku/

- https://yuristotboga.com/pretenzii/obrazec-pretenzii-v-bank.html

- https://rukazakona.ru/finansovoe-pravo/46-pishem-pretenziyu-v-bank-samostoyatelno.html

- https://pravpotreb.com/zhaloby/pretenziya-v-bank.html

Также интересно

Комментарии (0)

Поделитесь своим мнением о статье.

Ещё никто не оставил комментария, вы будете первым.