- Недвижимость

- /

- Ринат Ахметов

Как заполнить 3-НДФЛ при продаже квартиры? Представляем образец заполнения такой декларации. Выбираем код дохода и расхода, если продали имущество сроком менее 3 (5) лет. Как заполнить налоговую декларацию 3-НДФЛ при продаже квартиры: земли, дома, дачи и т.д. Подробное заполнение декларации 3-НДФЛ (образец). Налоговый вычет

Содержание

- Заполнение 3-НДФЛ при продаже доли в квартире

- -НДФЛ при продаже нескольких квартир

- Срок сдачи 3-НДФЛ

- Как подать налоговую декларацию при продаже квартиры

- Как заполнить?

- Нормативная база

- Продажа доли в объекте недвижимости

- Нужно ли подавать 3-НДФЛ?

- -НДФЛ при мене квартиры

- -НДФЛ при продаже квартиры

- Как и когда заполняется декларация

- Пример заполнения 3-НДФЛ: взаимозачет вычетом при покупке нового жилья

- Налоговая декларация 3-НДФЛ образец заполнения при продаже квартиры

- Как правильно заполнить?

- Общие сведения

- Порядок подачи налоговой декларации

- Вопросы и ответы

Заполнение 3-НДФЛ при продаже доли в квартире

Если вы продали долю в общей собственности, то вы также имеете право воспользоваться уменьшением, предъявив расходы или вычет.

Важно! Если имеет место продажа квартиры двум покупателям, то в целях 3-НДФЛ имущественный вычет делится между всеми продавцами. А если каждый продал свою часть обособленно, то каждая доля рассматривается как обособленный объект, на который предоставляется полноценный вычет.Пример 2

Нина Туманова имеет ¼ в праве собственности на квартиру и продала ее за 700 000 рублей. Вместе с другими родственниками она получила эту часть в порядке наследования от родителей. Значит, она не может предъявить расходы. Каков будет ее вычет?Если все совладельцы продали квартиру вместе одному покупателю, оформив единый договор, то вычет в 1 000 000 рублей делится между всеми, и Нина получает возможность уменьшить базу на 250 000 рублей, а следовательно, с 450 000 рублей ей придется платить НДФЛ.

Но если она продаст свою долю и оформит отдельный договор, желательно с датой, отличной от дат заключения договоров по продаже других долей, то она получит полный вычет — до 1 000 000 рублей. Ее база будет равна нулю, и налог тоже станет нулевым.

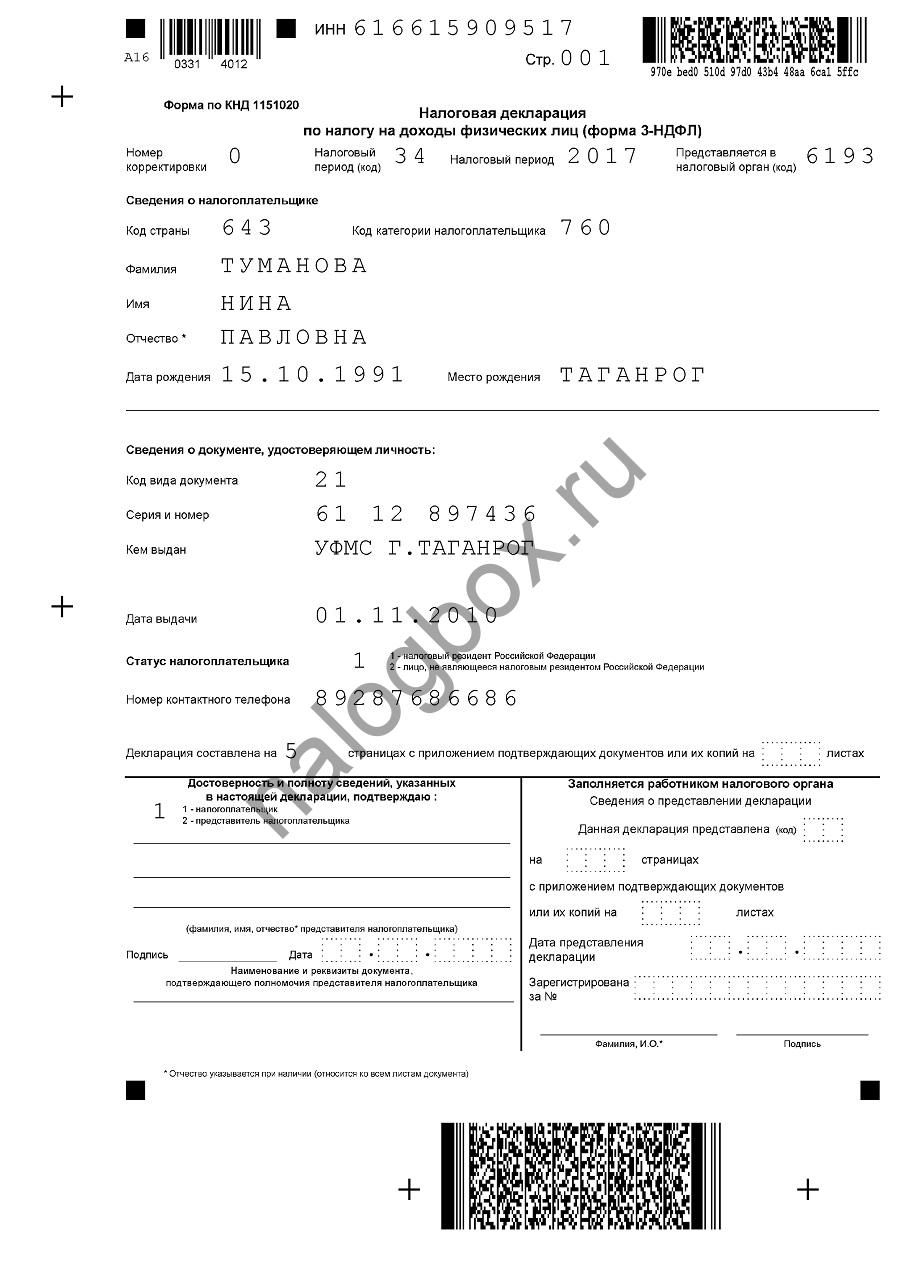

Как будет выглядеть первый вариант декларации после продажи квартиры:

Образец продажи квартиры меньше 1 000 000 в 3-НДФЛ с долей можно изучить по ссылке.

Пошаговое заполнение декларации 3-НДФЛ при продаже квартиры по второму варианту:

Образец второго варианта находится тут.

-НДФЛ при продаже нескольких квартир

Принципы заполнения отчета при реализации нескольких объектов такие же, как и с одиночным имуществом, но нужно учесть, что вычет дается один на все объекты, но можно предъявить расходы, а также комбинировать 2 способа — за одну квартиру получить вычет, за другую — представить расходы.

Как это будет выглядеть:

Загрузить бланк можно отсюда.

Бесплатный расчет пособия по беременности и родам онлайн. Декретный отпуск с максимальной выгодой. Советы мамам. Читать подробнее

Срок сдачи 3-НДФЛ

Декларация подается в налоговый орган до 30 апреля года, следующего за годом продажи недвижимости (или другого имущества).

Если квартира или дом, например, проданы в 2014 году, то заполнить декларацию 3-НДФЛ нужно будет в 2015 году до 30 апреля.

Заполнение декларации 3-НДФЛ имеет определенный порядок, который мы рассмотрим ниже.

Несколько правил оформления 3-НДФЛ при продаже квартиры:

- заполнять можно вручную синей или черной пастой заглавными печатными буквами или на компьютере;

- помарки, ошибки и исправления не допустимы;

- стоимостные показатели отражаются в рублях и копейках, суммы налога в полных рублях;

- в одной клетке указывается только один символ, заполняется поле слева направо;

- пустые клетки заполняются прочерками

Скачать заявление на возврат НДФЛ на обучение можно здесь

Скачать заявление на возврат НДФЛ за лечение

О существующих налоговых вычетах по НДФЛ читайте здесь

Как подать налоговую декларацию при продаже квартиры

Сдача 3-НДФЛ при продаже квартиры происходит одним из способов:

- лично;

- по почте;

- через доверенное лицо — придется делать доверенность;

- онлайн — нужно оформить электронную подпись, способ позволяет как заполнить 3-НДФЛ онлайн при продаже квартиры, так и заполнить ее в программе, а потом отправить по ТКС.

Сдать отчет можно в налоговую или в МФЦ. Важно соблюдать сроки — до конца апреля года, иначе вам грозит штраф от 1 000 рублей. К декларации прикладываются документы, подтверждающие отраженные в ней сведения, — с собой нужно взять копии и оригиналы, чтобы инспектор сравнил их.

При подаче по почте необходимо заверить все копии и сделать заверенную опись вложения, а письмо выслать в режиме заказного. Если отправить письмо до конца апреля, то ИФНС будет считать срок соблюденным, даже если письмо придет в инспекцию намного позже.

Как сдать 3-НДФЛ за ребенка при продаже его доли в квартире:

- если жилье оформлено на ребенка, налоговое уведомление придет на его законных представителей — обычно это родители;

- они подают отчет от своего имени, приложив копии свидетельства о рождении или паспорта несовершеннолетнего лица.

Как заполнить?

Согласно налоговому регламенту физическое лицо имеет право выбрать метод составления декларации:

- Ручная запись на бумажном бланке или набор на компьютере.

- Через официальный ресурс ФНС в режиме прямого подключения через личный кабинет.

- При помощи ПО ФНС «Декларация 2016».

Если ориентироваться на практику, гораздо удобнее использовать второй или третий метод. Они значительно превосходят по простоте старый, стандартный способ оформления, не требующий использования новых технологий.

Поэтому перед тем, как заполнить 3-НДФЛ при продаже квартиры вручную, лучше обратить внимание на более удобные варианты. Система самостоятельно подберет листы для заполнения, и часть форм пропишет самостоятельно.

Правила

На период 2019 года форма заполнения декларации 3-НДФЛ не была изменена.

В нее входит обязательно заполнения рада листов, указанную последовательность которых рекомендуется соблюсти:

- Главный лист – титульный.

- Лист Д2.

- Лист А.

- Первый раздел.

Важно сразу упомянуть, что общий приказ ФНС № ММВ-7-11/671 не регламентирует процедуру заполнения для граждан пенсионного возраста. По закону они обязаны оформлять декларацию и впоследствии сдавать ее в общем виде (когда пенсионер считается собственником конкретной недвижимости меньше 3-х лет).

В ряде случаев сделка заключается в реализации доли от имущества. В такой ситуации декларация оформляется с учетом ряда нюансов: речь идет о строках 030 и 040 в Листе Д2. В них отражается продажа долей, а не целой части недвижимости.

Кроме прочего, в Листе А понадобится указать ФИО покупателя собственности, который стал источником средств. Его ИНН – если имеется. Тогда прописывать сведения о доходе за предыдущий год по справке 2-НДФл не понадобится.

Во всем остальном регламент не вводит жестких требований для оформления 3-НДФЛ после продажи имущества. Чаще всего в декларации насчитывается пять листов и заявлен вычет согласно пункту 2 статье 220 НК (подпункт 1).

Образец

Пример расчета №1: Аврилова Т.Н. продала небольшой частный дом за окраиной города, переданный ей в качестве наследства около 2-х лет назад, за 980 тысяч рублей.

Схема расчета: 980 000 – 1 000 000 = 20 000 рублей. С учетом вычета объем налоговой базы вышел отрицательным, а значит, налог не выплачивается (декларация все равно заполняется).

На титульном листе отмечаются следующие данные:

- Корректировочный номер – 0, если обращение с подобным отчетом происходит в первый раз (уточнённый вариант, то 1,2 и др.).

- ИНН (если не имеется, то поле остается чистым).

- Отчетный период – 34 (код).

- Код Налоговой службы, в которую послано обращение.

- Код плательщика сбора из списка (для физических лиц – 760).

- ОКТМО – узнается у сотрудника налоговой инспекции.

- Личные данные, адреса плательщика.

- Графа о гражданстве (РФ – 1, если другая страна – 2).

- Код РФ.

- Резидент РФ – 1, нет – 2.

Образец декларации 3-НДФЛ здесь.

Нормативная база

Согласно статье 220 Налогового Кодекса собственник получает прибыль при реализации недвижимого имущества. С этого дохода он обязан перечислить государству 13% от всей налоговой суммы.

Расчет объема выплаты ложится на плечи физического лица. Гражданин самостоятельно производит отчисления и подает документацию одним из разрешенных способов. После заявления права на вычет, человек получает вердикт от налоговой службы только спустя 3 месяца после окончания камерной проверки.

Все моменты касательно регламента заполнения и подачи отчетной декларации прописаны в статьях Налогового Кодекса (ст. 217-221).

Продажа доли в объекте недвижимости

В том случае, если вы продаёте долю в квартире, то в названии указываем, какую часть доли мы продаём. Например «Продажа 1/3 доли в квартире».

В сведениях о полученном доходе выбираем код дохода 1511, то есть дохода от продажи доли в жилом доме, квартире, комнате, даче, садовом домике и земельном участке.

В разделе с суммой дохода указываем стоимость нашей доли, то есть те деньги, которые мы получили при сделке купли-продажи. Допустим, эта цифра составила 1,5 млн рублей.

Теперь выбираем код вычета также, как и в случае с покупкой целой квартиры или дома:

- если у нас нет документов на покупку этой доли, то выбираем код 904 (в размере 1 млн. рублей)

- если мы можем подтвердить стоимость первоначальной покупки, то выбираем код 903.

Рассмотрим первый вариант.

В этом случае, налог вычисляется как разница между стоимостью продажи доли в нашем имуществе и налоговой льготой в 1 млн рублей. Получается 500 000 рублей = 1 500 000 — 1 000 000. И от этой цифры мы начисляем себе 13% подоходный налог. Получается 65 000 рублей к уплате в бюджет.

На листе Д2 данный вид сделки отображается в разделе 1.2.

Покупка квартиры в долях имеет свои особенности. Конечно, собственник вправе самостоятельно распоряжаться своим имуществом, но когда речь идет о части общей собственности, то имеются некоторые ограничения в распоряжении ею. Вы желаете продать или купить долю в квартире, но возникают опасения, все ли будет чисто и честно, ведь помимо вас этой квартирой будут владеть и другие люди, порой совершенно незнакомые. И эти опасения не напрасны. Читать подробнее

Нужно ли подавать 3-НДФЛ?

Декларацию 3-НДФЛ при продаже квартиры подают, если предстоит уплата налога на доходы либо когда за счет вычетов налог оказывается равным нулю. Согласно требованиям Налогового кодекса РФ налогом облагаются только доходы от продажи жилья, дачи, земельных участков, которые находились в собственности менее трех или пяти лет (в зависимости от способа получения права собственности). Во всех остальных случаях подавать декларацию на следующий год после продажи квартиры не нужно.

Если недвижимость в собственности менее 3 или 5 лет

Трехлетний срок владения с 2019 года сохраняется только для случаев наследования, передачи имущества в дар близкими родственниками, приватизации или ренты. В этом случае если продавец владел квартирой менее 3 лет, то придется подать декларацию и уплатить налог на доходы в 13%.

Если жилье досталось по договору купли-продажи, но собственник решил его продать ранее пятилетнего срока владения, то также придется декларировать доход и уплачивать налог.

Если период владения более трех или пяти лет

Если квартира досталась в дар от родственников или наследство, а также в результате приватизации или ренты, то при владении более 3 лет налог уплачивать не нужно.

На заметку. Независимо от суммы продажи и суммы расходов на квартиру, не придется уплачивать налог и тем, кто владел квартирой на основе договора купли-продажи более пяти лет. Этим лицам вообще не нужно подавать декларацию в установленные законом сроки.-НДФЛ при мене квартиры

В соответствии с письмом ФНС России от № ЕД-4-3/19911@ и разъяснениями Минфина России, мена в целях налогообложения приравнивается к купле-продаже, ведь каждая сторона приобретает имущество и продает свое, но в равнозначных пропорциях.

Налоговой базой при этом считается стоимость меняемого имущества, а если была доплата, то и она. К договору мены применим вычет в размере 1 000 000 рублей.

Например, Туманова Нина имела квартиру стоимостью 2 500 000 рублей. Она обменялась с Дамиром Соловьевым на его квартиру за 3 000 000 с доплатой 500 000 рублей. Базой обложения в данном случае будет 3 000 000 рублей, так как это доход Тумановой от своего имущества. Из них вычитается 1 000 000 рублей либо представляются расходы за покупку своей квартиры. С разницы нужно уплатить НДФЛ.-НДФЛ при продаже квартиры

Декларация при продаже квартиры подается физическим лицом в любой из этих ситуаций.

Менее 3 лет

Когда собственник владел объектом недвижимости меньше 3-х лет, после продажи он действует по следующему алгоритму:

- Заполняет декларацию и подает ее, оформленную согласно всем правилам формы 3-НДФЛ, в налоговый орган. Важно правильно отразить расчет налоговой суммы, а также объем взыскиваемого сбора.

- После окончания расчётной процедуры, налог на прибыль должен быть перечислен на счет налоговой службы, если вычет не покрывает его полностью.

Налоговый Кодекс позволяет снизить объем отчисляемого налога (в некоторых случаях полностью исключает) с помощью налогового вычета. Однако декларация подается, даже если была покрыта полная сумма сбора. Вся информация строго отражается в отчетной документации.

Доли

Когда квартира не полностью принадлежала продавцу, а числилась в качестве долевого имущества, например, по ½ у муж и у жены, то каждый из собственников обязан оформить и подать декларацию в налоговую.

То есть, они по отдельности оформляют бумаги с указанием своего дохода, в данном случае поровну разделенной суммы продажи.

Узнайте, как подать налоговую декларацию 3-НДФЛ через интернет.Нужен образец заполнения 3-НДФЛ для ИП? Смотрите тут.

Как и когда заполняется декларация

Унифицированная форма налоговой декларации 3-НДФЛ может быть подана двумя способами:

- На интернет-сайте налогового органа по месту регистрации налогоплательщика.

- В филиале налоговой инспекции по месту регистрации – подается либо заранее заполненный бланк, либо декларация заполняется прямо в отделении налоговой.

Пример заполнения 3-НДФЛ: взаимозачет вычетом при покупке нового жилья

Пример заполнения 3-НДФЛ: взаимозачет вычетом при покупке нового жильяОписание примера: В 2019 году Удалов В.Н. продал квартиру Степанову К.А. за 3 000 000 руб., которой владел менее трех лет (с 2019 года), а также приобрел в этом же году другую квартиру за 4 500 000 руб. У Удалова В.Н. не сохранились документы, подтверждающие расходы на приобретение первой квартиры, поэтому он решил воспользоваться стандартным вычетом в размере 1 000 000 руб. и имущественным вычетом на покупку второй квартиры в размере 2 000 000 руб. Соответственно, произойдет взаимозачет, и Удалову У.У. не нужно будет платить налог с дохода, полученного от продажи первой квартиры (3 000 000 – 1 000 000 – 2 000 000 = 0).

Скачать пример декларацииДля решения определенных жизненных вопросов сотруднику может потребоваться справка о его заработной плате. Образец составления и бланк находится здесь. Читать подробнее

Налоговая декларация 3-НДФЛ образец заполнения при продаже квартиры

Ниже мы рассмотрим, как заполнить декларацию 3-НДФЛ при продаже квартиры, но на самом деле этот же порядок заполнения применим и к продаже прочей недвижимости: дома, комнаты, дачного участка.

Декларация представляет собой достаточно объемный документ, содержащий 23 листа для заполнения: титульный лист с указанием информации о налогоплательщике на 2-х листах и 21 лист для указания информации о доходах и расчета НДФЛ.

Не стоит заранее пугаться, при продаже квартиры физическим лицом заполнять нужно далеко не все. При продаже недвижимости заполняется всего 6 листов: титульный лист (стр.1 и стр.2), Раздел 1 (стр.3), Раздел 6 (стр.8), лист А и лист Е.

Заполнение 3-НДФЛ начнем с титульного листа, затем перейдем к листам А и Е, после чего уже Раздел 1 и Раздел 6.

Титульный лист декларации по налогу на доходы физических лиц (форма 3-НДФЛ)

Заполненный титутльный лист декларации 3-НДФЛ

Заполнение НДФЛ-3 стр.1:

Номер корректировки: при первичной подаче ставим «0–», при внесении исправлений в первый раз – «1–», при последующих измененииях декларации ставится «2–», «3–», и т.д.

Налоговый орган: ставится код налоговой, в которую подаете 3-НДФЛ (по месту вашего проживания в РФ).

Налогоплательщик: ставится код налогоплательщика, для физического лица, отчитывающегося за свои доходы, ставится «760».

ОКАТО: код ОКАТО по месту жительства физического лица.

ФИО: следующие три поля предназначены для указания фамилии, имени, отчества в соответствии с паспортом.

Телефон: номер телефона для связи с налогоплательщиком.

Далее указывается количество заполненных страниц декларации и количество страниц приложенных документов.

Далее заполняется раздел слева про достоверность сведений: если подаете 3-НДФЛ сами, то ставите цифру «1» и пишите свои ФИО, ставите подпись и дату заполнения; если подаете через другое физическое лица, то ставите цифру «2» и указываете ФИО представителя, а также документ, подтверждающий полномочия представителя.

Заполнение НДФЛ-3 стр.2:

На этом листе заполняются сведений о физическом лице – налогоплательщике:

- фамилия, инициалы;

- дата и место рождения (наименование населенного пункта согласно свидетельству о рождении);

- сведения о гражданстве;

- код страны «643» для РФ;

- паспортные данные (код паспорта «21»);

- место жительства в РФ согласно подтверждающим документам (паспорт или документ, подтверждающий регистрацию), обратите внимания для жителей Москвы и Санкт-Петербурга строки «город» и «район» заполнять не нужно;

- для лиц без гражданства и иностранных граждан указывается место жительства за пределами РФ внизу страницы.

Заполнение Лист А 3-НДФЛ:

Прежде чем заполнить 1 и 6 разделы декларации 3-НДФЛ, внесем данные в лист А. Здесь указываются доход физического лица от продажи квартиры. Данные о доходах должны браться из договора купли-продажи недвижимости.

Вверху указывается фамилия и инициалы налогоплательщика.

Далее ставится ставка НДФЛ, по которой облагаются доходы от продажи квартиры – 13%.

В пункте 1 происходит расчет налога:

В полях 010-030 указываются сведения об источнике дохода, то есть в нашем случае покупателе квартиры. Если за проданную квартиру деньги вы получили от физического лица, то следует указать его ФИО и в поле 030 и ИНН в поле 010 (если есть). Поля 020 и 021 заполняются, если источником дохода выступили юридические лица.

Поле 040: ставится сумма дохода от продажи квартиры.

Поле 050: ставится сумма дохода, подлежащего налогообложению, то есть сумма дохода, уменьшенная на величину вычета.

Поле 060: указывается рассчитанная сумма налога, как 13% от значения в поле 050.

Поле 070: сумма удержанного налога, в нашем примере не заполняется.

Если источников выплаты дохода несколько, то на каждого указанные выше данные заполняются отдельно.

В пункте 2 указываются итоговые результаты по всем источникам выплат.

Поле 080: складываются все суммы полученных доходов, если источник выплаты один, то значение берется из первого поля 01.

Поле 090: складываются суммы облагаемых налогом доходов по всем источникам выплат.

Поле 100: аналогично для исчисленного НДФЛ.

Поле 110: суммарное значение удержанного НДФЛ.

Заполнение Лист Е 3-НДФЛ:

Для отражения вычетов от доходов, полученных при продаже жилой недвижимости, дачных домиков, садовых участков, необходимо заполнить пункт 1 листа Е.

При продаже квартиры, которой налогоплательщик владел менее 3-х лет, можно уменьшить облагаемую налогом сумму дохода на величину имущественного вычета, равного 1 млн. руб.

В поле 010 листа Е пишется сумма полученного дохода от продажи квартиры.

В поле 020 указывается сумма вычета в пределах 1000000 руб., при этом вычет не может быть больше суммы доходов, указанной в поле 010 (например, если вы продали квартиру за 800 000 руб., то имеет право указать вычет 800 000 руб.); а если вы продали квартиру за 1 200 000 руб., то можете указать вычет только 1 000 000 руб.).

В поле 030 пишется сумма дохода, полученного от продажи долей в недвижимости.

В поле 040 соответствующая сумма вычета, положенная при продаже долей.

В поле 050 сумма значений в поле 010 и 030.

В поле 060 сумма значений в поле 020 и 040.

Также доходы от продажи квартиры можно уменьшить не на вычет 1млн руб., а на фактические расходы, которые вы понесли при покупке этой квартиры. Уменьшать доходы на фактические расходы выгодно в том случае, если эти расходы больше 1 млн руб. Грубо говоря, если вы купили когда-то эту квартиру больше, чем за 1 млн руб. (например за 1 200 000 руб), владели ей менее 3-х лет и решили продать, например за 1 500 000 руб., то имеете право уменьшить доходы, с которых будет рассчитан НДФЛ, не на вычет 1 млн руб., а на фактические расходы по приобретению 1 200 000 руб., что, конечно, вам будет выгодно.

В поле 070 указывается сумма доходов при продаже квартиры.

В поле 080 указывается сумма ваших расходов при покупке этой квартиры (документально подтвержденных).

В поле 090 указывается сумма полей 050 и 070.

В поле 100 – сумма полей 060 и 080.

В пункте 4 указываются итоговое значение суммы вычетов, при продаже квартиры оно будет соответствовать значению в поле 100.

После того, как листы А и Е заполнены, следует перейти к разделу 1.

Раздел 1.

В этом разделе рассчитывается налоговая база и сам налог на доходы физических лиц (НДФЛ).

010 – общая сумма дохода из поля 080 листа А.

030 – совпадает с суммой, указанной в поле 010 этого раздела.

040 – сумма вычета, переносится из поля 190 листа Е.

050 – налоговая база, получается как разность строк 030 и 040.

060 – сумма НДФЛ, полученная, как 13% от налоговой базы в строке 050 этого раздела.

110 – сумма налога из поля 060.

Раздел 6.

Заполнение декларации 3-НДФЛ закончим внесением конечных данных в раздел 6.

На основании расчета, произведенного в разделе 1, заполняются поля раздела 6.

010 – для уплаты налога ставится «1».

020 – код бюджетной классификации (кбк), для НДФЛ 18210102010011000110.

030 – код ОКАТО по налоговой инспекции, в которую подаете декларацию.

040 – НДФЛ, подлежащий уплате в бюджет.

Заполнение декларации 3-НДФЛ завершено. Образец заполнения 3-НДФЛ можно посмотреть ниже. Данный пример заполнен при продаже квартиры в 2014 году за 1000000, имущественный вычет положен 1000000 руб. Данную декларацию необходимо сдать в налоговый орган до 30 апреля 2015 года. Обратите внимание таким образом 3-НДФЛ заполняется именно при продаже жилья, если же вы купили квартиру, то для получения имущественного вычета вам также нужно заполнить декларацию, о том, как это сделать правильно, читайте в статье: “Заполнение 3-НДФЛ для получения вычета при покупке квартиры“.

Как правильно заполнить?

Декларация при продаже недвижимости по форме 3-НДФЛ утверждается каждый год. Она представляется собой бланк, который необходимо просто заполнить.

Для начала вписываются данные о плательщике (Ф.И.О, дата и место рождения, код страны (643) и налогоплательщика (760)). В следующем разделе вносятся паспортные данные, адрес и место жительства, статус плательщика (налоговый резидент или нерезидент).

Продавец недвижимости заполняет:

- титульный лист;

- сведения о суммах налога, подлежащих уплате (раздел 1);

- расчет налоговой базы и суммы налога по доходам (раздел 2);

- доходы от источников в РФ (лист А);

- расчет имущественных налоговых вычетов по доходам от продажи имущества (Лист Д2).

Самые важные листы – Д2 и А. В них указывается сумма, полученная от продажи квартиры, а также сумма документально подтвержденных расходов. Благодаря этим данным высчитывается сумма налога, который предстоит оплатить.

- Скачать бланк декларации 3-НДФЛ при продаже квартиры

- Скачать образец заполнения 3-НДФЛ при продаже квартиры

Отправлять ли нулевую?

Если сумма налога при расчете отсутствует, то такая декларация будет называться нулевой. Это возможно, если налогооблагаемая база оказалась отрицательной (сумма за которую продавали квартиру ниже той, за которую покупали). Однако если вы владели квартирой менее 3-5 лет, то подавать декларацию даже в этом случае необходимо.

Скачать образец декларации о продаже квартиры менее 3 лет

Общие сведения

Налоговая декларация – документ, представляющий собой заявление от имени бывшего владельца, составляемое при продаже недвижимого имущество. Оформляется в строго регламентированной форме, где оговаривается размер прибыли при реализации собственности. Также отмечаются все данные, учитываемые при расчете подоходного налога.

Притом, если квартира находится в собственности владельца более 3-х лет, его право отмечается в регистрационной палате. Оформлять декларацию не нужно.

Во всех других ситуациях заполнение формы 3-НДФЛ при продаже квартиры считается обязательным с последующей оплатой налога.

При оформлении сделки купли-продажи многие продавцы стараются документально занизить объем собственной прибыли. Так они отчисляют меньший налог. Покупателю это не выгодно, если он в будущем собирается выставить жилье на учет в налоговой службе и получить вычет (он будет также в меньшем объеме).

Порядок подачи налоговой декларации

Если в случае с покупкой квартиры нет каких-то обязательных сроков и правил подачи документов на вычет, то при продаже квартир сроки установлены жестко. Несоблюдение сроков повлечет начисление пени и налогового штрафа. Рассмотрим особенности подачи 3-НДФЛ подробнее.

В какую налоговую подавать

Бумаги будет рассматривать не любая инспекция, а та, в которой поставлен на учет продавец недвижимости. В случае если продавец фактически проживает в ином регионе, чем указано в его регистрации, то ему сначала нужно встать на учет в местную налоговую, а затем подавать декларацию.

Найти нужную инспекцию, узнать ее контактные данные можно с помощью специального сервиса ФНС России.

Сроки подготовки документов и перечисления налога

Периоды отчета для продавцов установлены строго. Подать комплект готовых документов следует строго до 30 апреля года, который следует сразу за годом, в котором состоялся расчет. Например, если квартира продана в 2019 году, то срок подачи документов в инспекцию – до 30 апреля 2019 года.

Способы подачи готового комплекта документов стандартные:

- электронные документы через личный кабинет – самый быстрый способ;

- почтовым отправлением – заказным или ценным письмом (бандеролью);

- на приеме у инспектора – лично.

Перечислить полученную сумму денег в счет налога следует до 15 июля. Автоматически со счета продавца ее не снимут.

Санкции представлены в таблице:

Вопросы и ответы

Подскажите пожалуйста, нужно ли вносить в декларацию 3-НДФЛ сведения о продажи доли в квартире, бывшей в собственности более 3-х лет? Из других источников дохода только налоги с зарплаты.

Также в декларацию внесены данные для вычета: расходы на лечение и покупка другой квартиры.

Внимание! Декларация подаваться в любом случае будет, т.к. необходимо оформить вычеты, вопрос как раз в том, нужно ли вносить в нее проданную квартиру, либо только информацию о расходах, на которые будет делаться вычет.

Сведения о продаже имущества вносить в декларацию надо обязательно, но стоимость этого имущества при расчетах суммы налога не учитывается. К декларации прикладывайте копии документов, подтверждающих срок владения имуществом.

Кстати, имейте ввиду, что в законодательство внесены изменения и теперь срок владения квартирой для получения освобождения от уплаты подоходного налога составляет 5 лет.

Федор, если вы приобрели квартиру, которую продаете, до 2016 года, и эта квартира была у вас в собственности более трех лет, то обязанности по декларированию дохода от продажи квартиры — нет. Поэтому при подаче декларации по другим основаниям — получения вычета на лечение и на приобретение другой квартиры — не надо.

Для получения вычета указываете только тот доход, с которого был уплачен налог НДФЛ.

При наложении двух видов вычетов может получиться так, что доход меньше, чем вычеты. В этой ситуации надо понимать — неиспользованные вычеты на лечение на следующий год — не переносятся.

А неиспользованную сумму имущественных вычетов по приобретению квартиры — можно перенести на следующий год.

Подскажите как правильно заполнить декларацию 3 ндфл при продаже квартиры (в собственности менее 3 лет) в долевом владении, при условии что квартира продана по одному договору КП. В договоре прописана только общая стоимость квартиры. В декларации необходимо указывать ее или нужно самостоятельно высчитать и указать стоимость доли?

Дарья!

Дарья

Ваш облагаемый доход по общему правилу пропорционален размеру отчужденной Вами доли в объекте недвижимости, т.е. например, при общей стоимости квартиры, находящейся равнодолевой собственности 3 физ. лиц, по договору 4 500 000 рублей, Ваш облагаемый налогом доход 1 500 000 рублей.

при этом, при отсутствии расходов по приобретению на которые налогооблагаемый доход можно уменьшить, налоговый имущественный вычет по подп.1 п.1 ст.220 НК Вы получите в размере опять же пропорциональном Вашей доли (подп.3 п.2 ст.220 НК), т.е. исходя из примера, 333 333,33 рублей (1 000 000 / 3).

В 2012 году я продала квартиру, находящуюся менее 3-х лет в собственности за 2000000 рублей. И одновременно приобрела в этом же году квартиру стоимостью тоже 2000000 рублей.

В 2013 году мне необходимо будет подать в налоговую инспекцию декларацию по форме 3-НДФЛ по доходам, полученным от продажи имущества - квартиры, находившейся в собственности менее 3-х лет. А также декларацию по форме 3-НДФЛ с целью получения имущественного налогового вычета по расходам на покупку квартиры.

Так вот, могу ли я подать только одну заполненную декларацию, что касается покупки и продажи квартиры?

Да, вы имеете право подать одну декларацию за указанный Вами период.

Для заполнения декларации рекомендую Вам скачать соответствующую программу с сайта http://nalog.ru/el_usl/no_software/prog_fiz/

Это официальный сайт ФНС России, на котором будет размещена программа для заполнения декларации за 2012 год.

Форма налоговой декларации по налогу на доходы физических лиц заполняется от руки либо распечатывается на принтере с использованием чернил синего или черного цвета. Двусторонняя печать Декларации на бумажном носителе не допускается.

Декларация может подготавливаться с использованием программного обеспечения, предусматривающего при распечатывании Декларации вывод на страницах Декларации двумерного штрих-кода. Порядок заполнения декларации изложен:

Приказе ФНС РФ от 10.11.2011 N ММВ-7-3/760@ "Об утверждении формы налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ), Порядка ее заполнения и формата налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ)" (Зарегистрировано в Минюсте РФ 13.12.2011 N 22575)

С Уважением.

Декларация будет одна, но в ней Вы должны отразить все сведения, касающиеся продажи и покупки квартир, социальные и имущественные вычеты, доходы и другие необходимые сведения. Лучше всего заполнять декларацию с помощью программы, которую можно скачать с сайта ИФНС. Так удобнее и не придется самой высчитывать определенные цифры. ЗАПОЛНИЛ, РАСПЕЧАТАЛ, ПОДПИСАЛ И СДАЛ.

Доброго времени суток!

Подскажите пожалуйста, в 2012 году продали квартиру за 1250 тыс рублей. Собственники были, я, муж и несовершеннолетний ребенок. На кого нужно подать декларацию в этом случае, на всех троих?

Какую сумму дохода ставить в декларацию ( если она подается на троих, нужно ставить каждому 416,7 тыс. руб. или каждому 1250 тыс. руб)?

Декларацию нужно подавать, если квартира была в собственности менее 3-х лет.

Теоретически декларацию нужно подавать каждому. За ребенка, скорее всего, подавать родители должны.

Сумму дохода можно уменьшить на имущественный вычет в сумме 1 000 000 рублей или уменьшить на сумму расходов на её приобретение.

И далее сумма дохода делится на всех пропорционально долям.

Настоятельно рекомендую обратиться с документами в налоговую по месту жительства. Там Вам помогут правильно заполнить декларацию. Осталась одна неделя до 30 апреля.

В 2014 г я оформила квартиру за 2100000 р по ДДУ и в этом же году получила акт-приемки-передачи! В 2015 году подала 3-НДФЛ и получила вычет 130000 руб. Оформила собственность . Сейчас подаю 3-НДФЛ за 2015 год на вычет , но 260000 еще полностью не будут использованы.

По семейным обстоятельствам вынуждена продать квартиру, надеюсь чуть дороже покупки. Собственность менее 3-лет.

Скажите пож, так как я уже использую имущественный вычет и покупка и продажа будут в разных отчетных периодах я уже не могу оплатить 13% от разницы продажи и покупки (например, 2600000-2100000)*13%=65000 р или могу?

Если да, могу ли я в декларации 3-НДФЛ указать и покупку и продажу? Или это будут 2 разные декларации?

Извините за корявое изложение! Надеюсь Вы меня поняли.

Наталия,

Наталия

Вы сможете уменьшить размер НДФЛ с дохода от продажи на остаток по вычету с покупки (т.е. неполученный остаток от 260 тыс.)

Наталия

Вы можете указать и продажу и остаток от покупки

Источники

Использованные источники информации.

- https://nalogbox.ru/nalogovye-vychety/3-ndfl/kak-zapolnit-3-ndfl-pri-prodazhe-kvartiry-i-doli/

- http://online-buhuchet.ru/kak-pravilno-zapolnit-deklaraciyu-3-ndfl-pri-prodazhe-kvartiry-doma-zemelnogo-uchastka-dachi/

- https://realtyurist.ru/3-ndfl/3-ndfl-pri-prodazhe-kvartiry/

- https://nalog-prosto.ru/3-ndfl-pri-prodazhe-kvartiry-kak-zapolnit/

- https://mylawyer.club/nedvizhimost/kvartira/kuplya-prodazha/prodazha/nalog-s-pr/3-ndfl-deklaratsiya.html

- https://grazhdaninu.com/nalogi/ndfl/prodazha-imushhestva/deklaratsiya-pri-prodazhe-kvartiryi.html

- https://verni-nalog.ru/nalog-prodazha-kvartiry/obrazcy-zapolnenija/

- https://ipotekaved.ru/nalog/kakuyu-deklaraciyu-podavat-pri-prodazhe-kvartiry.html

Также интересно

Комментарии (0)

Поделитесь своим мнением о статье.

Ещё никто не оставил комментария, вы будете первым.