- Разное

- /

- Ринат Ахметов

Как получить информацию о своих пенсионных накоплениях в пенсионном фонде или онлайн – поможем разобраться в этой статье. Задачи Государственной Управляющей компании выполняет Внешэкономбанк. Этот банк - большая коммерческая организация, сто процентов акций которой..

Содержание

- Как рассчитать доходность пенсионных накоплений?

- О деятельности ВЭБ

- Варианты формирования накопительной пенсии

- Узнаем о пенсионных накоплениях онлайн

- Где можно формировать накопительную пенсию?

- Деятельность Внешэкономбанка в отношении пенсионных накоплений

- Как узнать где мои пенсионные накопления

- Как разместить накопительную пенсию во Внешэкономбанке?

- Зачем интересоваться

- Доходность Внешэкономбанка

- Как разместить накопительную часть пенсии во Внешэкономбанке

- Деятельность Внешэкономбанка

- Кому доверить управлять?

- Доходность пенсионных накоплений ВЭБ

- Как разместить пенсионные накопления в государственной управляющей компании

- Как заключить договор доверительного управления?

- Алгоритм действий

- Обещания и реальность

- Факты в цифрах

- Плюсы накопительной части

- Вопросы и ответы

Как рассчитать доходность пенсионных накоплений?

Накопительная часть пенсионных средств складывается из взноса страховки работодателей в величине 6% (от отчисляемого 22%) из ФОТ.

Мнение экспертаЕлена СмирноваПенсионный юрист, готова ответить на ваши вопросы.Задать мне вопросБлагодаря этому те, кому выдается заработная плата «в конверте», не будут получать НП.В ее состав может быть включено:

- взносы по собственным желаниям, которые в случае чего легко переводятся в негосударственные пенсионные фонды, УК (государственную и коммерческую). Право выбора остается за гражданином;

- программа софинансирования (где деньги предоставляются государством). Она вступила в свою силу еще с 2008 г., когда правительство хотело поднять добровольные взносы людей. Но на данный момент программа утратила свою силу и больше не действует.

О деятельности ВЭБ

Государственная УК Внешэкономбанк была создана как специальное обособленное подразделение ВЭБ в 2003 г. Его деятельность регулируют несколько положений, в частности:

- ФЗ № 111 от (о вложении пенсионных накоплений);

- ФЗ № 82 от (о ВЭБ);

- Постановление Правительства № 34 от (об образовании ГУК);

- Постановление Правительства № 540 от (об инвестиционном портфеле расширенного типа);

- Постановление Правительства № 842 от (о портфеле ГЦБ) и др.

ВЭБ вкладывает деньги в низкорисковые активы, при этом получая доходность, которая сопоставима с уровнем инфляции. Благодаря такому консерватизму в период кризиса 2014–2015 гг ВЭБ приумножил накопления будущих пенсионеров на 12,5–15,8 %, что превысило показатели большинства других УК.

ГУК ВЭБ — полностью государственная компания. Ее директорат и топ-менеджмент назначается Правительством, а в наблюдательный совет входят главные руководители страны (министры, помощники Президента РФ).Варианты формирования накопительной пенсии

За 5 лет с начала трудовой деятельности нужно решить: отчислять 16 % дохода в страховую часть или 10 % в страховую и 6 % в накопительную. Во втором случае гражданин выбирает Пенсионный фонд (ПФР или негосударственный).

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

+7 (499) 110-56-12 (Москва)

+7 (812) 317-50-97 (Санкт-Петербург)

8 (800) 222-69-48 (Регионы)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

В 2019 г. выбрать вариант «Страховая + Накопительная» вправе те, кто начал платить в ПФР по ОПС после января 2014 г. Вне зависимости от решения гражданина, до 2019 г. введен мораторий на накопительные отчисления: все взносы идут в страховую часть. Это сделано для оптимизации пенсионного бюджета РФ. Ранее поступившие средства инвестируются как прежде.Пенсионный фонд доверяет средства профессиональным игрокам рынка — управляющим компаниям. УК инвестируют их, таким образом приумножая накопления и формируя будущую пенсию. Ежегодно компании подтверждают свой статус, участвуя в аукционе. В 2003 г. их было 56, в 2019 г. — 38. Часть из них сотрудничает с ПФР.

Одну управляющую компанию — Внешэкономбанк — назначило Правительство РФ. Граждане, выбравшие своим страховщиком ПФР, могут самостоятельно доверить ГУК свои деньги путем подачи заявления в местное отделение Фонда. ВЭБ также получает средства «молчунов» — тех, кто не выразил письменных пожеланий насчет своей будущей пенсии.

Узнаем о пенсионных накоплениях онлайн

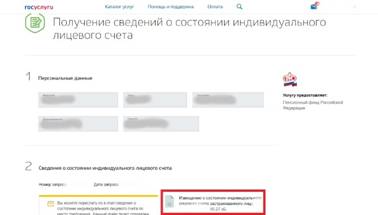

Простейший способ выяснить состояние своего пенсионного счета – воспользоваться сервисом на портале Государственных услуг ().

Шаг 1

После авторизации в системе, на главной странице сервиса нужно выбрать пункт «Каталог услуг».

Внимание. Для того чтобы воспользоваться услугой, ваша подпись в ЕСИА должна быть подтверждена.Шаг 2

В раскрывшемся списке кликнуть на пункт «Пенсия, пособия и льготы».

Шаг 3

В открывшемся окне перейти в раздел «Извещение о состоянии лицевого счета в ПФР».

Шаг 4

На новой странице нажать кнопку «Получить услугу».

Шаг 5

Через несколько минут, в течение которых ваш запрос обрабатывается системой, откроется страница, содержащая ответ на запрос и ссылку на скачивание файла.

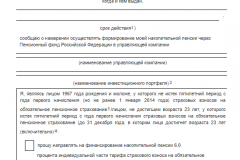

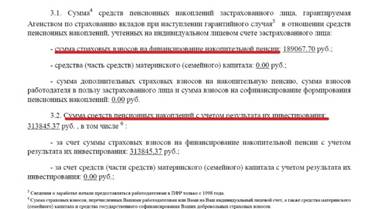

Нажав на ссылку, вы скачаете на свое электронное устройство файл в формате pdf, содержащий подробную информацию о состоянии вашего пенсионного счета. Документ будет выглядеть, как показано на рисунке.

Внимание. Для просмотра файла вам потребуется соответствующая программа.Интересующие нас сведения о том где посмотреть накопительную часть пенсии содержатся в разделах 3.1 и 3.2 документа.

Можно найти в разделе 3 документа, содержащем информацию о том, кто является вашим страховщиком, и об организации, управляющей вашими средствами в настоящее время.

Где можно формировать накопительную пенсию?

В отличие от страховой выплаты, которая учитывается в пенсионных баллах (ИПК) и только на лицевом счете Пенсионного фонда РФ, накопительная пенсия формируется в денежном выражении на счете страховщика, которого гражданин вправе выбрать сам:

- государственного (ПФР);

- негосударственного (НПФ).

Как государственный, так и негосударственный фонд не может управлять денежными средствами. Для этого существуют управляющие компании (УК). НПФ самостоятельно, не учитывая мнение застрахованных лиц, выбирает УК, с которой заключает договор. Пенсионный фонд России оставляет за гражданами право самим выбрать управляющую компанию. Это может быть:

- ГУК (государственная УК);

- ЧУК (частные УК).

И ГУК, и частные управляющие компании являются юридическими лицами, которые имеют соответствующую лицензию на управление средствами на финансовом рынке. Таковых существует множество, однако не все они могут осуществлять данную деятельность.

Согласно законодательству РФ застрахованное лицо может передать свои накопления в управление только тем УК, которые ежегодно отбираются по результатам конкурсов, проводимых Федеральной службой по финансовым рынкам, и с которыми у ПФР заключен договор доверительного управления.

Деятельность Внешэкономбанка в отношении пенсионных накоплений

Государственной управляющей компанией с 2003 года и по сей день является «Банк развития и внешнеэкономической деятельности» — Внешэкономбанк. Главной задачей государственной компании, как и любой другой УК, является инвестирование пенсионных накоплений, которые ей передает Пенсионный фонд России.

Несмотря на то, что Внешэкономбанк является государственной управляющей компанией, гарантированно увеличивать пенсию он не может. Доходом ГУК (как и любой УК) является результат инвестирования накоплений, а тут может быть как прибыль, так и убыток. В случае убытка гражданин сможет получить только ту сумму, которая была внесена им и его работодателем.

В соответствии со статьей 26 Федерального закона № 111-ФЗ от 24 июля 2002 года размещать средства разрешается только в низкорисковые активы (государственные ценные бумаги РФ, акции и облигации российских эмитентов и т.д.).

Под управлением ГУК находятся денежные средства накоплений:

- граждан, которые осознанно доверили формирование пенсии ГУК;

- «молчунов» (тех, кто имеет пенсионные накопления, но никогда ни с кем не заключал договор).

Внешэкономбанк на 100% является государственной корпорацией, то есть не имеет членства некоммерческой организации.

Как узнать где мои пенсионные накопления

Для того чтобы ответить на этот вопрос, следует, в первую очередь, разобраться, где может находиться пенсионное накопление, а уже потом разбираться, как узнать.

Управление сбережениями на старость может быть поручено непосредственно ПФ России или негосударственному Пенсионному Фонду.

Первый ежегодно проводит конкурсы, выбирает управляющие компании, которые инвестируют ваши средства, а полученный доход перечисляют на ваш персонифицированный счет.

Справка. Функции государственной управляющей компании выполняет Внешэкономбанк (ВЭБ).ВЭБ размещает ваши накопления в два финансовых портфеля, доход по которым невелик, но гарантирован государством.

- По инвестиционному портфелю средства вкладываются в:ценные бумаги, эмитированные государством;- облигации, – выпущенные российскими предприятиями, доход по которым обеспечен государством.

- Расширенный инвестиционный портфель предполагает возможность размещения средств:- в ГЦБ; – гарантированные государством облигации российских компаний; – рублевые и валютные депозиты в банках; – ЦБ, обеспеченные залогом недвижимости; – облигации МФО.

НПФ выбираете вы. Схема получения дохода остается прежней – инвестирование. В этом случае назначать и выплачивать пенсию вам будет избранный фонд.

Справка. С перечнем НПФ и УК, работающих в системе пенсионного обеспечения, можно ознакомиться по адресу “”Итак, в зависимости от избранного вами способа формирования накопительной пенсии, вашими средствами распоряжаются ПФ России (через ВЭБ) или избранный вами негосударственный ПФ.

Если вы ни разу не обращались с заявлением о выборе страховщика, средства накопительной части выплаты по старости находятся в ПФ. Разобравшись с возможными местами нахождения средств, можно переходить к главному – как проверить, где находится накопительная часть пенсии.

Вариант первый. Лично обратиться в офис ПФ России или избранного вами негосударственного фонда с вопросами: «Как узнать где моя пенсия. Какой размер накопительной части сформировался?»

Возможно, прийти в офис придется не один раз. Первый для того, чтобы подать заявление, второй – за ответом. Не исключено, что надо будет посетить две организации, сначала ПФ, для того, чтобы узнать, передавались ли ваши средства в управление НПФ, после непосредственно в ваш фонд.

О втором способе выяснения судьбы ваших накоплений расскажем ниже.

Как разместить накопительную пенсию во Внешэкономбанке?

Нужно принимать во внимание факт того, что в роли страховщика Внешэкономбанка является Пенсионный фонд. Поэтому, заявление для размещения пособия нужно соответственно подавать в последний вариант. Для подачи нужно лично сходить в данное отделение. Но это можно сделать не выходя из дома (тогда придется «повозиться» с бумагами, да так, чтобы нотариус смог поставить свою подпись).

Помимо заявления в ПФР необходимо предоставить:

- документ, удостоверяющий лицо (в большинстве случаев это паспорт гражданина РФ);

- СНИЛС.

Имеется возможность доставить документы от рук доверенного лица (официального представителя). Тогда от него потребуется следующее:

- паспорт этого лица;

- доверенность, заверяющая право распоряжаться от застрахованных лиц.

Зачем интересоваться

Ваше предприятие или наниматель ежемесячно отчисляют 22 % суммы, начисленной вам заработной платы в ПФ. 16 % используются для аккумулирования страховой пенсии, 6 % – накопительной.

Справка. С 2014 года поступившие от работодателей денежные средства направляются только на финансирование страховой пенсии. Накопительная часть будущих выплат не аккумулируется.«Как узнать, куда отчисляются мои шесть процентов пенсионных накоплений?», —спрашивают активные будущие пенсионеры. Вопрос не праздный, от эффективности их вложений сегодня зависит доход в будущем, на пенсии.

Ответить на него можно двумя способами:

- лично обратиться в фонд, обеспечивающий вас пенсией;

- получить информацию онлайн.

Доходность Внешэкономбанка

Результаты инвестирования ГУК Внешэкономбанка открыто публикуются на сайте компании согласно Приказу Минфина № 107 от . Кроме того, сведения о доходности и потерях ПФР ежегодно присылает каждому застрахованному будущему пенсионеру.

Каких результатов ВЭБ достиг в 2016–2017 г:

В таблице приведены сведения о доходности за период с начала года до конца квартала. Результаты также опубликованы за 12 и 36 месяцев до отчетной даты и за все время действия ГУК. Для ГЦБ последний показатель равен 5,46–7,9 %, для расширенного портфеля — 6,42–7,4 %. Были и периоды ухода в минус (2009 г.).

Таким образом, доходность ВЭБ в 2016–2019 годах в 1,5–2 раза превышала официальный уровень инфляции.Как разместить накопительную часть пенсии во Внешэкономбанке

Так как при выборе ГУК «Внешэкономбанк» страховщиком является Пенсионный фонд России, то подать соответствующее заявление нужно только в территориальное отделение ПФР. Сделать это можно как лично, так и почтовым отправлением (в этом случае копии документов должны быть нотариально заверены). Кроме заявления в пенсионный фонд нужно представить:

- страховое свидетельство (СНИЛС);

- документ, удостоверяющий личность (как правило, паспорт гражданина РФ).

Также разрешается представить документы через официального представителя (доверенное лицо). В этом случае дополнительно потребуется документ, удостоверяющий личность доверенного лица и соответствующий документ, который подтверждает право представителя действовать от имени застрахованного лица (например, доверенность).

Доверить свои накопления Внешэкономбанку могут и те, кто только собирается формировать будущую накопительную пенсию, и те, кто уже сформировал определенную сумму в других компаниях. Во втором случае законодательством РФ разрешается минимум через год перевести накопления под управление ГУК.

Также это могут сделать и застрахованные лица, выбравшие в качестве страховщика НПФ. Однако в этом случае будет произведена смена страховщика, то есть гражданин переведет свои средства из НПФ в ПФР. А это может привести к потере инвестиционного дохода. Поэтому переходить из негосударственного фонда в государственный нужно не ранее, чем через пять лет.

Выбор инвестиционного портфеля и размещение средств

Инвестиционный портфель представляет собой активы, которые были сформированы за счет переданных ПФР средств управляющей компании по одному договору. Эти средства обособлены от других активов, а формирование портфеля происходит согласно инвестиционной декларации.

ГУК «Внешэкономбанк» предлагает застрахованным лицам для инвестирования средств накоплений два инвестиционных портфеля:

- Базовый портфель государственных ценных бумаг (ГЦБ);

- Расширенный инвестиционный портфель.

Портфель ГЦБ состоит из государственных ценных бумаг РФ и облигаций отечественных компаний, а также денежных средств в рублях и иностранной валюте, гарантированных РФ. Расширенный инвестиционный портфель кроме этого включает в себя еще ипотечные ценные бумаги и облигации международных финансовых организаций. Средства «молчунов» были автоматически переведены в расширенный портфель ГУК.

Управляющая компания обособляет инвестиционные портфели, которые сформированы за счет средств пенсионных накоплений, от другого имущества (в том числе и своего), и по каждому открывает отдельные счета (в Банке России, кредитных организациях и т.д.).

Договор доверительного управления накопительной пенсией

Договор доверительного управления накоплениями заключается между Пенсионным фондом России и государственной управляющей компанией. В соответствии с этим договором ПФР передает ГУК денежные средства накоплений в управление.

По сути, ГУК предлагает особые услуги по управлению активами (средствами и ценными бумагами). За эти услуги компания получает вознаграждение — часть прибыли или определенный процент от стоимости данных активов.

Деятельность Внешэкономбанка

Вот уже 16 лет (на 2019 год) Внешэкономбанк выполняет свои обязательства в роли государственной компании. Главная его функция – работа денег (инвестирование). Банк получает эти средства от Пенсионного фонда России.

Хоть и Внешэкономбанк находится в «надежных» руках, это все равно не гарантирует постоянной стабильности увеличения пенсии. Ведь постоянная прибыль у компании рано или поздно заменится на дефицит. В таком случае, деньги можно вернуть, но только при условии той суммы, которой вносилась вместе со своим работодателем.

Кому доверить управлять?

Большинство экспертов сходятся во мнении, что накопительную часть пенсии нужно сохранять. Она и делает более устойчивой и бюджетную систему, и сокращает риски для будущих пенсионеров

После ситуации с фондами Анатолия Мотылева, в которых пропали десятки миллиардов рублей, я бы не рисковал оставлять деньги в НПФ, — считает Сергей Скороходов. — Даже несмотря на то, что появилась система гарантирования пенсионных накоплений. Потому что по ней в случае банкротства вы получаете только номинал и теряете все проценты. Отдавая накопления в ту или иную управляющую компанию, вы экономите на комиссии, потому что НПФ сами не размещают деньги. Они отдают их тем же управляющим и, по сути, являются лишь дополнительной прокладкой, — считает Евгений Надоршин.По словам экспертов, если сравнивать государственный Внешэкономбанк и частные УК, то первый ведет более консервативную политику и риск потери денег стремится к нулю. При этом доходность частных управляющих компаний крайне изменчива. И, например, в кризисные годы убыток может быть значительным.

Примечательно, что на 1 октября 2015 года застрахованные лица подали 126 тыс. заявлений о переводе средств из НПФ в ПФР. Причем за первое полугодие было подано 70 тыс. заявлений, а в третьем квартале (с июля по сентябрь включительно) — 56 тысяч, сообщили в ПФР.

Выбор варианта пенсионного обеспечения

//

Справка «КП»

Чтобы перевести пенсионные накопления в одну из управляющих компаний, в том числе Внешэкономбанк, достаточно подать заявление в любом отделении Пенсионного фонда России (ПФР) либо лично, либо по почте. Сделать это нужно не позднее 31 декабря этого года. В противном случае накопительная часть у вас больше не будет формироваться

Доходность пенсионных накоплений ВЭБ

Доходность от инвестирования денежных средств накоплений рассчитывается в соответствии с Приказом Министерства финансов РФ № 107н от 22 августа 2005 года и является относительным показателем прироста средств. Существует расчет четырех показателей доходности:

- с начала года;

- за предыдущие 12 месяцев;

- за предыдущие 3 года;

- средняя (за весь период действия договора доверительного управления).

Сведения о доходности накоплений государственной управляющей компании не являются засекреченными и находятся в открытом доступе на официальном сайте Внешэкономбанка.

Как разместить пенсионные накопления в государственной управляющей компании

Чтобы разместить свои пенсионные накопления в ВЭБе, гражданин пишет заявление в местное подразделение ПФР. Его форма утверждена Постановлением Правительства № 9П от . В тексте документа податель указывает, какой портфель должна использовать ГУК.

Скачать бланк заявления о выборе инвестиционного портфеля.

К заявлению прикладывают:

- паспорт (ВНЖ);

- СНИЛС;

- доверенность на представителя и его удостоверение личности, если он действует от имени застрахованного.

Документы можно подать:

- лично в ПФР;

- через МФЦ — сотрудник центра снимает копии с паспорта и СНИЛС, заверяет их, отправляет документы в ПФР;

- по почте — копии нужно удостоверить нотариально.

Выбор инвестиционного портфеля

Инвестиционный портфель — это суммарный объем накоплений и финансовая программа по их управлению, направления вложений. ГУК предлагает 2 портфеля на выбор будущего пенсионера:

- Базовый (ГЦБ).

- Расширенный. Этот пакет устанавливается для «молчунов».

Инвестиционные портфели ГУК обособлены друг от друга и от иных активов компании. По обоим открыты счета в ЦБ РФ, специально отобранных банках и депозитариях. Контролирует сохранность денег Комитет по доверительному управлению, куда входят представители Правительства и ПФР.

Скачать образец заполнения заявления о выборе Стандартного (Базового) портфеля.

Скачать образец заполнения заявления о выборе Расширенного портфеля.

Заключение договора доверительного управления

Передавая УК деньги будущих пенсионеров для инвестирования, ПФР подписывает с ними договоры доверительного управления. С Внешэкономбанком Фонд имеет 2 соглашения:

- О расширенном портфеле № 22-03Г065 от .

- № 22-09Г066 от — о портфеле ГЦБ.

Согласно этим договорам ГУК получает в управление средства, которые застрахованные лица (будущие пенсионеры или их работодатели) отчисляют в ПФР. От имени Фонда компания заключает инвестиционные сделки, получая вознаграждение в виде процентной доли от прибыли.

Узнайте, как формируются пенсии фермерам и работникам фермерских хозяйств в 2019 году.До скольки лет выплачивается пенсия по потере кормильца? Читать далее.

ГУК ежедневно отчитывается о результатах деятельности перед ПФР и специализированным депозитарием, ежегодно подвергается полному аудиту.

В конце каждого года ПФР проверяет средства, переданные в управление 5 лет назад. Фонд подсчитывает их с учетом инвестирования и «фиксирует». Что бы ни случилось с УК в дальнейшем, пенсионер точно сможет получить выплаты в этой гарантированной сумме.

Как заключить договор доверительного управления?

Доверительное управление – это услуга, представляющая собой процесс управления денежными средствами и ценными бумагами. В обязательном порядке она предоставляется УК, т.к. все пенсионные фонды (не исключение и Пенсионный фонд России) самовольно не могут заниматься этими делами.

Поэтому будущие страховщики в обязательном порядке должны заключить с управленческой компанией договор (не больше 15 лет), в котором представлено следующее:

- проект инвестиционной декларации;

- актуальные показатели финансового рынка, использующиеся для отслеживания гарантии управления.

Алгоритм действий

- 1 Если вы хотя бы один раз делали выбор в пользу той или иной управляющей компании (государственной или частной) или негосударственного пенсионного фонда (НПФ) и довольны, то вам делать ничего не нужно

- 2 Если не довольны или являетесь «молчуном», то можете поменять фонд или УК. Для этого нужно обратиться в любое отделение Пенсионного фонда России

1 Заходите на сайт ПФР (//)

2 Справа вверху находите раздел «Контакты и адреса» и подраздел «Отделение»

3 В форме внизу выбираете услугу «Подача заявления о выборе управляющей

компании или негосударственного пенсионного фонда» и город или район, в

котором вы проживаете

4 Система выдаст вам адрес и телефон вашего отделения ПФР

Калькулятор будущей накопительной пенсии Ежемесячный доход, руб. Средняя доходность инвестирования Количество лет до пенсии Объем пенсионных накоплений на дату расчета, руб. (укажите, если обладаете такой информацией) Итоговая сумма накоплений Ежемесячная выплата накопительной пенсии при условии пожизненных выплат, руб./мес. при условии срочных выплат (в течение 10 лет)Данный расчет не учитывает изменение величины ежемесячного дохода застрахованного лица, а также вероятные изменения предельной величины базы для начисления страховых взносов на обязательное пенсионное страхование

В 2015 году максимальный размер заработной платы, с которой работодатель уплачивает страховые взносы, составляет 711 тыс. руб. в год, в 2019 году планируется его увеличение до 800 тыс. руб. в год

В 2015 году ожидаемый период выплаты накопительной пенсии составляет 19 лет, в 2019 году планируется его увеличение до 19,5 лет

Обещания и реальность

Главным плюсом страховой части всегда считался тот факт, что она-де всегда компенсируется на уровень инфляции. Что бы ни случилось. Таков закон. Но в 2015 году цена на нефть упала. И вместо положенных по закону 13% индексации пенсионеры (в том числе и будущие) получат всего 4%. В то время как частные управляющие могут даже обыграть инфляцию в этом году

Факты в цифрах

- о к о л о 13% годовых Официальная инфляция по итогам 2015 года

- б о л е е 15% годовых Средняя ожидаемая доходность по накопительной части

- 4% Индексация пенсий и страховой части по итогам 2015 года (произойдет в феврале 2016-го)

Например, за девять месяцев 2015 года Внешэкономбанк обеспечил доходность пенсионных средств на уровне 12,2% годовых по расширенному портфелю и 15,8% — по портфелю государственных ценных бумаг. Таким образом, ВЭБ принес пенсионерам доход выше, чем в среднем смогли предложить негосударственные пенсионные фонды. При этом государственная УК в лице Внешэкономбанка в целом придерживается консервативной политики при управлении средствами пенсионеров, избегая неоправданных рисков. Портфели бумаг, в которых ВЭБ размещает накопления, на растущем рынке показывают доходность выше инфляции, а во время кризисов стабильно оказываются среди наиболее устойчивых на рынке

Плюсы накопительной части

Большинство экспертов сходятся во мнении, что накопительную часть пенсии нужно сохранять. Она и делает более устойчивой и бюджетную систему, и сокращает риски для будущих пенсионеров

- «Страховая и накопительная части друг друга балансируют» Говорить о том, что выбор делают между страховой и накопительной пенсией, — неверно. Если человек выбирает накопительную, он при этом не лишается страховой. У него формируется два вида пенсии: страховая и накопительная. Страховая пенсия снижает риски накопительной при возможных негативных условиях финансового рынка. То есть они друг друга балансируют. Понятное дело, что спрогнозировать, какая часть (страховая или накопительная) спустя 20 — 30 лет покажет более высокую доходность, просто невозможно. Поэтому финансисты и советуют применять в отношении своих пенсионных накоплений стандартный инвестиционный принцип «Не клади все яйца в одну корзину». Тем более что у накопительной части есть один несомненный плюс — ее можно передать по наследству Константин Угрюмов, президент Национальной ассоциации пенсионных фондов (НАПФ)

- «Если человек не доживает до пенсии, накопления переходят наследникам» Сейчас в законе прописан институт правопреемства. То есть, если человек не доживает до пенсии, все средства с его счета переходят наследникам. Для этого можно написать заявление в Пенсионный фонд, где указать правопреемников. Если этого не сделать, то деньги можно получить в обычном порядке, по закону о наследстве. Но это более длительный процесс Сергей Скороходов, эксперт по пенсионной системе

- Накопительную часть необходимо сохранять с точки зрения и экономики. Это как долгосрочный инвестиционный ресурс — единственный, в особенности в текущих условиях, когда других источников просто нет. Долгосрочные инвестиции ГУК дают новые возможности для развития и модернизации инфраструктуры. Именно средства пенсионных накоплений, находящиеся в управлении ГУК, являются практически единственным реальным источником «длинных» денег в экономике. Структура расширенного инвестиционного портфеля ГУК позволяет инвестироваться на долгий срок. Самое «длинное» наше вложение — это 35-летние облигации Федеральной сетевой компании. Речь идет о корпоративных облигациях, у которых купонная доходность привязана к инфляции. Это очень важный и очень нужный вид инструментов инвестирования. Именно они обеспечивают постоянную, реальную положительную доходность для портфеля, тем самым стабилизируют доходность в целом. Данные инструменты соответствуют и интересам инвестора, и интересам заемщиков Александр Попов «Напомню, что страховая пенсия в отличие от накопительной ежегодно гарантированно индексируется не ниже уровня инфляции» Ольга Голодец, вице-премьер по социальным вопросам (в интервью «КП» от 22 декабря 2014 года)

- Когда пенсионный фонд вкладывает деньги в новое производство, создаются новые рабочие места. Новые рабочие места — это новые налоги, это в том числе новые отчисления в Пенсионный фонд России. То есть это система самовоспроизводящаяся. Чем больше денег вкладывается, тем больше доходов получает государство. И собственно говоря, перекрывая вот этот канал, мы уменьшаем возможности для роста, для самовоспроизводства, для того, чтобы эти деньги приносили доход и гражданам, и государству. Кроме того, еще один важный плюс накопительной части пенсии — она начисляется в живых деньгах, а не в пенсионных баллах (как страховая часть). Минус последних в том, что их номинал зависит от ситуации с экономикой страны и состояния бюджета Евгений Якушев

Вопросы и ответы

подскажите пожалуйста, обязательно ли переводиться из ПФР в НПФ? Мне говорят якобы если я не переведусь из Госудрственного пенсионного фонда в НПФ, то мои средства будут заморожены! Что это вообще и для чего?

Роман не спишите переводить свои пенсии в НПФ. Результаты многих фондов оставляют желать лучшего.

Внешэкономбанк — государственный банк, управляющий пенсионными накоплениями большинства россиян.

У всех граждан 1967 года рождения и моложе помимо основной части пенсии формируется и накопительная часть.

Конечно если вы хотите, то можете инвестировать пенсию, чтобы ее преумножить, в частные управляющие компании или в НПФ. Если гражданин не заявит о переводе в своем отделении Пенсионного фонда, его пенсионные накопления по умолчанию передаются во Внешэкономбанк.

Граждане, на которых распространяется обязательное пенсионное страхование могут самостоятельно выбрать, кому доверить управление накопительной частью своей будущей пенсии. Граждане вправе формировать накопительную часть своей будущей пенсии:

через Пенсионный фонд Российской Федерации (ПФР), выбрав:

- управляющую компанию, отобранную по результатам конкурса (УК). У таких управляющих компаний более широкий перечень активов, в которые могут быть размещены Ваши пенсионные накопления, чем у государственной управляющей компании;

- государственную управляющую компанию (ГУК) — Внешэкономбанк. ГУК инвестирует средства пенсионных накоплений только в государственные ценные бумаги, что является менее доходным, но и менее рискованным видом управления пенсионными накоплениями.через негосударственные пенсионные фонды (НПФ), одним из видов деятельности которых является пенсионное обеспечение застрахованных лиц, принявших решение формировать накопительную часть трудовой пенсии через соответствующий фонд, а также инвестирование средств пенсионных накоплений, предназначенных для выплаты пенсий.

Если Ваши пенсионные накопления находятся в НПФ, то инвестирование и учет средств пенсионных накоплений, а также назначение и выплату накопительной части Вашей трудовой пенсии осуществляет выбранный Вами НПФ. При этом НПФ самостоятельно принимает решение о количестве управляющих компаний, с которыми необходимо заключить договоры доверительного управления Вашими пенсионными накоплениями.

Законодательство РФ, регламентирующее работу НПФ, имеет множество пробелов и коллизий, что позволяет некоторым наживаться на вкладах клиентов.

К тому же вы никогда не проверите во что на самом деле вложены ваши деньги и правильно ли вам начислен доход.

Желаю вам сделать верный выбор!

Застрахованные лица вправе отказаться от

формирования накопительной части через ПФР и выбрать негосударственный пенсионный фонд (НПФ) (пп. 2 п. 1 ст. 31

Закона от 24.07.2002 N 111-ФЗ).

Согласно ст. 2 Федерального закона от 7 мая 1998 г. N 75-ФЗ «О негосударственных пенсионных фондах» (далее — Закон о НПФ) негосударственный пенсионный фонд

представляет собой особую организационно-правовую форму некоммерческой организации социального обеспечения. По мысли законодателя, по своему статусу данная организация близка к обычному фонду.

Пенсионный фонд Российской Федерации управляет средствами пенсионных накоплений в соответствии с требованиями Федеральный закон от 24.07.2002 N 111-ФЗ «Об инвестировании средств для финансирования накопительной части трудовой пенсии в

Российской Федерации», Федерального закона

«О порядке финансирования выплат за счет средств пенсионных

накоплений», законодательства Российской Федерации об обязательном пенсионном страховании.

С юридической точки зрения ответ заключается именно в различном правовом регулировании указанных отношений. Нельзя сказать, что ПФР определенно надежнее, ведь по большому счету все зависит от ситуации в стране (в том году, например, средства пенсионного фонда пошли на покрытие дефицита бюджет) чем НПФ (еще нет списка негосударственных пенсионных фондов, которым разрешат осуществлять деятельность, этот вопрос будет решен в 2015 году).

Соглашусь с коллегой, ПФР имеет более четкую правовую регламентацию, чем НПФ. Однако, сложно предусмотреть будущее. Постоянно происходит реформирование пенсионной системы.

Следует указать в заключение на то, что в рамках второго этапа Стратегии,

который ограничен 2014 — 2015 гг., предполагается «установление правовых основ создания и функционирования корпоративных пенсионных систем».

И в конце, стоит сказать, что физические лица, заключившие договор об обязательном пенсионном страховании (застрахованные лица), могут не чаще одного раза в год подавать заявление о переходе из негосударственного пенсионного фонда (НПФ) в Пенсионный фонд РФ

(ПФР) (абз. 5 п. 6 ст. 13, п. 1 ст. 36.8 Закона от 07.05.1998 N 75-ФЗ; пп. 3 п. 1 ст. 31 Закона от 24.07.2002 N 111-ФЗ). Так что вы всегда сможете перейти из государственной структуры в негосударственную.

Наш работодатель придумал новую фишку. Он просит всех работников, всего нас пять человек, заключить договор с негосударственным пенсионным фондом об обязательном пенсионном страховании. Два сотрудника уже договор заключили, но заявление о переносе накопительной части трудовой пенсии директор их писать еще не обязывал. Может, заявление должна составлять организация за всех сотрудников? И я вообще-то колеблюсь, стоит ли мне заключать договор с НПФ по настоятельной просьбе директора. Что-то я не совсем понимаю, какая я нам, работникам, будет от этого польза?

Негосударственный пенсионный фонд (НПФ) — особая организационно-правовая форма некоммерческой организации социального обеспечения, исключительными видами деятельности которой являются.

- деятельность по негосударственному пенсионному обеспечению участников НПФ в соответствии с договорами негосударственного пенсионного обеспечения (НПО);

- деятельность в качестве страховщика по обязательному пенсионному страхованию в соответствии с Законом «Об обязательном пенсионном страховании в Российской Федерации» и договорами об обязательном пенсионном страховании (ОПС);

- деятельность в качестве страховщика по профессиональному пенсионному страхованию в соответствии с федеральным законом и договорами о создании профессиональных пенсионных систем (в настоящий момент не осуществляется по причине отсутствия соответствующего законодательства).

Таким образом негосударственный пенсионный фонд представляет собой особый вид некоммерческих организаций и имеет специально созданную для осуществления своей деятельности организационно-правовую форму.

Работа негосударственного пенсионного фонда в соответствии с российским законодательством аналогична работе Пенсионного фонда РФ. Негосударственный пенсионный фонд так же, как ПФР аккумулирует средства пенсионных накоплений, организует их инвестирование, учёт, назначение и выплату накопительной части трудовой пенсии.

В рамках деятельности по обязательному пенсионному страхованию (ОПС), негосударственные пенсионные фонды формируют средства пенсионных накоплений. Эти средства НПФ обязан передать в доверительное управление одной или несколькимуправляющим компаниям (УК) для последующего их инвестирования. Причем Законодательство РФ определяет как активы, в которые пенсионные накопления могут инвестироваться, так и структуру инвестиционного портфеля.

То есть, по сути Вы ничего не теряете подписав Договор с НПФ. Кроме того, Вы имеете право в любой момент перевести свои средства из НПФ в Государственный ПФ.

Для перевода средств пенсионных накоплений из одного негосударственного пенсионного фонда в другой негосударственный пенсионный фонд (далее – НПФ) необходимо не позднее 31 декабря 2011 года подать в Пенсионный фонд РФ (далее - ПФР) Заявление о переходе из НПФ в ПФР (далее – Заявление). Договор с НПФ расторгать не требуется.

С уважением Ф. Тамара

"то есть уже заявление подавать поздно?"

Конечно же не поздно.Вы можете подать такое заявление в любое время,но только один раз в год.Заявление о переходе из Пенсионного фонда Российской Федерации в негосударственный пенсионный фонд, можно подать одним из следующих способов:

• прийти лично в Управление Пенсионного фонда, при себе обязательно иметь паспорт и страховое свидетельство, заявление за Вас оформит специалист клиентской службы. Вам только необходимо сообщить выбранный Вами негосударственный пенсионный фонд и поставить подпись на заявлении в присутствии специалиста - обязательное условие подачи заявления.

• прийти лично в трансфер-агент центр (Организацию, с которой Пенсионный фонд заключил соглашение о взаимном удостоверении подписей), при себе обязательно иметь паспорт и страховое свидетельство, заявление за Вас оформит операционист организации. Вам только необходимо сообщить выбранный Вами негосударственный пенсионный фонд и поставить подпись на заявлении в присутствии операциониста – обязательное условие подачи заявления.

• последним, возможным вариантом подачи заявления может стать представление заявления посредством почтовой связи (или курьером). При этом датой подачи заявления будет считаться дата, указанная на почтовом штемпеле. В этом случае установление личности и проверка подлинности подписи застрахованного лица обязательна и осуществляется:

- нотариусом;

- в порядке, установленном пунктом 3 статьи 185 (доверенность) Гражданского кодекса Российской Федерации;

- должностными лицами консульских учреждений Российской Федерации в случаях, если застрахованное лицо находится за пределами Российской Федерации.

Переводить накопительную часть пенсии можно не чаще,чем раз в год, но постоянно переводить накопительную часть не советую, доходность теряется. Ведь фонды, когда получают накопительные счета, покупают инвестиционные ресурсы. а если человек на следующий год переходит в другой фонд или ПФР эти ресурсы нужно продавать по невыгодной цене, а фонду разве нужны убытки? вот эти убытки на клиента и вешаются...

Директор не вправе обязывать вас переходить из одного ПФ в другой. Гражданин может распоряжаться своими пенсионными накоплениями по своему усмотрению и никто не может принуждать его к каким-либо манипуляциям в отношении собственных денежных средств. Внимательно ознакомтесь с условиями,которые предлагает данный НПФ,взвесьте все ЗА и ПРОТИВ,а только потом принимайте решение о переходе.

Не спишите переводить свои пенсии в НПФ. Результаты многих фондов оставляют желать лучшего.

Внешэкономбанк - государственный банк, управляющий пенсионными накоплениями большинства россиян.

У всех граждан 1967 года рождения и моложе помимо основной части пенсии формируется и накопительная часть.

Конечно если вы хотите, то можете инвестировать пенсию, чтобы ее преумножить, в частные управляющие компании или в НПФ. Если гражданин не заявит о переводе в своем отделении Пенсионного фонда, его пенсионные накопления по умолчанию передаются во Внешэкономбанк.

Граждане, на которых распространяется обязательное пенсионное страхование могут самостоятельно выбрать, кому доверить управление накопительной частью своей будущей пенсии. Граждане вправе формировать накопительную часть своей будущей пенсии:

через Пенсионный фонд Российской Федерации (ПФР), выбрав:

- управляющую компанию, отобранную по результатам конкурса (УК). У таких управляющих компаний более широкий перечень активов, в которые могут быть размещены Ваши пенсионные накопления, чем у государственной управляющей компании;

- государственную управляющую компанию (ГУК) - Внешэкономбанк. ГУК инвестирует средства пенсионных накоплений только в государственные ценные бумаги, что является менее доходным, но и менее рискованным видом управления пенсионными накоплениями.через негосударственные пенсионные фонды (НПФ), одним из видов деятельности которых является пенсионное обеспечение застрахованных лиц, принявших решение формировать накопительную часть трудовой пенсии через соответствующий фонд, а также инвестирование средств пенсионных накоплений, предназначенных для выплаты пенсий.

Если Ваши пенсионные накопления находятся в НПФ, то инвестирование и учет средств пенсионных накоплений, а также назначение и выплату накопительной части Вашей трудовой пенсии осуществляет выбранный Вами НПФ. При этом НПФ самостоятельно принимает решение о количестве управляющих компаний, с которыми необходимо заключить договоры доверительного управления Вашими пенсионными накоплениями.

Законодательство РФ, регламентирующее работу НПФ, имеет множество пробелов и коллизий, что позволяет некоторым наживаться на вкладах клиентов.

К тому же вы никогда не проверите во что на самом деле вложены ваши деньги и правильно ли вам начислен доход.

Желаю вам сделать верный выбор!

С уважением Татьяна Юрьевна

Скорее всего ваш работодатель получает вознаграждение за заключенные договора о переводе в НПФ иначе зачем ему требовать это. Действия его неправомерны, ваше право работника самому решать в каком именно фонде будет хранится накопительная часть вашей пенсии. Чтобы не создавать конфликтной ситуации вы можете, например, заключить договор с НПФ, а по истечении года, самостоятельно обратится в Пенсионный фонд и написать заявление о переводе накопительной части пенсии в ПФ РФ, не информируя об этом своего работодателя. Но обязательно один раз в год, независимо от того в каком пенсионном фонде - государственном или негосударственном находится ваша накопительная часть пенсии, вас должны информировать в письменном виде о сумме начислений.

С уважением, Наталья.

Источники

Использованные источники информации.

- https://pfrf-kabinet.ru/grazhdanam/pensioneram/veb-uk-rasshirennyj.html

- https://pensiapro24.ru/vyplaty-dlja-naselenija/budushhim-pensioneram/vneshjekonombank-pensionnye-nakoplenija-v-gosudarstvennoj-uk/

- https://pensiolog.ru/pensii/gde-moya-nakopitelnaya-chast-pensii/

- http://pensiology.ru/ops/budushhim-pensioneram/formirovanie-nakopitelnoj-pensii/doveritelnoe-upravlenie/guk/

- https://www.kp.ru/best/msk/veb-pension/

Комментарии (0)

Поделитесь своим мнением о статье.

Ещё никто не оставил комментария, вы будете первым.