- Разное

- /

- Ринат Ахметов

Узнать как и куда перечисляется накопительная часть сбережений можно в отделении ПФР или через интернет. В этой статье рассмотрим ответ на популярный вопрос, где находится пенсия. Статья ответит на вопрос: как узнать, где моя пенсия, накопительная часть, находится. Даны 6 вариантов действий, как можно посмотреть и проверить, куда перечисляется и в каком фонде, государственном или НПФ, хранится твоя пенсия.

Содержание

- Узнаем о пенсионных накоплениях онлайн

- Зачем интересоваться

- Как узнать, где твоя накопительная часть пенсии?

- Преимущества перевода в негосударственные организации

- Доходность и надежность

- Личный визит

- Основные понятия

- НПФ "Росгосстрах"

- НПФ "Агрофонд"

- НПФ "Будущее" и НПФ «Благосостояние»

- Зачем нужен перевод в НПФ?

- Где выгодней держать?

- Где можно хранить?

- СНИЛС в помощь

- Для молчунов

- Как правильно выбрать НПФ?

- Где хранятся накопления у «молчунов»?

- Обращение в ПФР

- Как узнать где мои пенсионные накопления

- Куда можно выгоднее вложить свои деньги?

- Вопросы и ответы

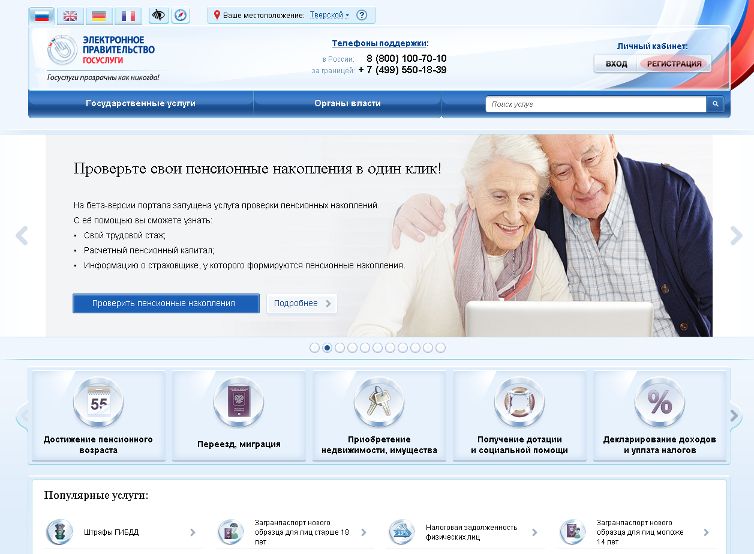

Узнаем о пенсионных накоплениях онлайн

Простейший способ выяснить состояние своего пенсионного счета – воспользоваться сервисом на портале Государственных услуг ().

Шаг 1

После авторизации в системе, на главной странице сервиса нужно выбрать пункт «Каталог услуг».

Внимание. Для того чтобы воспользоваться услугой, ваша подпись в ЕСИА должна быть подтверждена.Шаг 2

В раскрывшемся списке кликнуть на пункт «Пенсия, пособия и льготы».

Шаг 3

В открывшемся окне перейти в раздел «Извещение о состоянии лицевого счета в ПФР».

Шаг 4

На новой странице нажать кнопку «Получить услугу».

Шаг 5

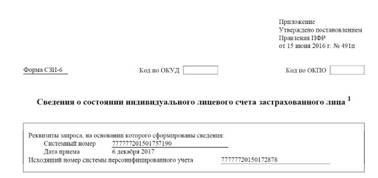

Через несколько минут, в течение которых ваш запрос обрабатывается системой, откроется страница, содержащая ответ на запрос и ссылку на скачивание файла.

Нажав на ссылку, вы скачаете на свое электронное устройство файл в формате pdf, содержащий подробную информацию о состоянии вашего пенсионного счета. Документ будет выглядеть, как показано на рисунке.

Внимание. Для просмотра файла вам потребуется соответствующая программа.Интересующие нас сведения о том где посмотреть накопительную часть пенсии содержатся в разделах 3.1 и 3.2 документа.

Можно найти в разделе 3 документа, содержащем информацию о том, кто является вашим страховщиком, и об организации, управляющей вашими средствами в настоящее время.

Зачем интересоваться

Ваше предприятие или наниматель ежемесячно отчисляют 22 % суммы, начисленной вам заработной платы в ПФ. 16 % используются для аккумулирования страховой пенсии, 6 % – накопительной.

Справка. С 2014 года поступившие от работодателей денежные средства направляются только на финансирование страховой пенсии. Накопительная часть будущих выплат не аккумулируется.«Как узнать, куда отчисляются мои шесть процентов пенсионных накоплений?», —спрашивают активные будущие пенсионеры. Вопрос не праздный, от эффективности их вложений сегодня зависит доход в будущем, на пенсии.

Ответить на него можно двумя способами:

- лично обратиться в фонд, обеспечивающий вас пенсией;

- получить информацию онлайн.

Как узнать, где твоя накопительная часть пенсии?

Как найти сведения о накопительной части пенсии, если вы - клиент негосударственных фондов? Эта информация находится на официальных сайтах или в самих организациях НПФ. Однако, граждане часто сталкиваются с ситуацией, что точно не знают названия "своей" организации. Не волнуйтесь! Есть четыре понятных способа определить ее.

Прежде всего, вы можете обратиться в отделение Пенсионного фонда, которое относится к вам по адресу проживания. Для заполнения нужного заявления понадобятся номер СНИЛС и данные паспорта. По истечении десяти дней вам должны сообщить наименование той организации, в которой находятся ваши накопления - лично, позвонив по телефону, или выслав письмо почтой.

В том случае, если вы официально трудоустроены, и думаете, как узнать, где хранится накопительная часть пенсии, обратитесь в бухгалтерию. Каждый месяц она производит отчисления средств на накопительные части пенсий всех сотрудников организации, поэтому у них найдется информация и о вашем НПФ.

Еще один способ - это подать заявки в официально сотрудничающие с Пенсионным фондом финансовые организации. Это, прежде всего, Сбербанк, "Газпромбанк", "Уралсиб" и "ВТБ 24". Для этого вы не обязаны быть клиентами всех этих банков.

И последний вариант - обратиться к порталу Госуслуг, о регистрации на котором мы подробно писали выше. Этот электронный правительственный сайт разрешает пользователям получить доступ о личных данных, содержащихся в Пенсионном фонде.

Внимательно проверяйте письмо работодателю о приеме на работу. Если вы грамотно составите документ, то вероятность попасть на собеседование станет гораздо выше. Читать подробнее

Преимущества перевода в негосударственные организации

Разделение пенсии на составляющие несомненно имеет свои преимущества. Теперь такой «уравниловки», которая имела место ранее не будет, и в связи с этим каждый работник будет получать свою пенсию заслуженно.

Сумма выплат теперь будет отличаться, и потенциальный пенсионер сможет регулировать размер выплат, а точнее увеличивать ее на определенную величину некоторыми доступными способами.

Справка. Работодатель за каждого сотрудника перечисляет взносы в размере 22% от заработной платы в ПФ.Но с введением новшеств в этой области гражданин может контролировать накопительную часть будущей пенсии. Из 22% взносов 6% в любом случае идет в государственную казну и используется для погашения текущих обязательств перед пенсионерами.

Остальные 16% делятся на две части:

- 10% – это страховая часть, на эти выплаты оказывать влияния не получится;

- 6% – составляющая, которая может быть направлена на накопительную пенсию или по умолчанию она хранится в страховом тарифе.

Если вы желаете иметь накопительную часть пенсии, то для этого необходимо написать соответствующее заявление в ПФ. Несомненным плюсом такого формирования является то, что накопительную часть можно пополнять самостоятельно, направить на него материнский капитал или его часть, а также при участии в программе государственного финансирования.

Эти вопросы регулируются законодательно, а именно ФЗ № 360 от 30 октября 2011 года (ст. 4 п. 1 пп. 1).

Доходность и надежность

Одними из основных характеристик фонда для потенциальных вкладчиков являются доходность и надежность НПФ.

Доходность представляет собой процент, ежегодно начисляемый на средства вкладчиков. Чем выше доходность компании, тем больший процент инвестирования получит клиент при выходе на пенсию.

До 2014 года каждый 4-й НПФ имел отрицательный или нулевой процент доходности. По итогам периода вкладчики негосударственных фондов с отрицательным доходом (или равным нулю) получали только перечисленные из Пенсионного фонда средства. При этом доходы компании могли приумножаться за счет постоянного притока капитала – увеличения числа вкладчиков, оформивших договор ОПС.

Надежность характеризуется выполнением обязательств перед вкладчиками, которые вышли на пенсию. Договор обязательного пенсионного страхования при достижении пенсионного возраста считается расторгнутым, поэтому клиенты получают перечисленные от работодателя 6% средств и инвестиционный доход, начисленный негосударственным пенсионным фондом.

Если объем пенсионных накоплений меньше, чем размер финансовых обязательств перед вкладчиками, то НПФ лишают лицензии. Клиенты получают 6% отчислений, если фонд входил в систему страхования вкладов. В ином случае они могут получить только часть перечисленных средств или полностью лишиться накопительной части пенсии (аналогично позиции «молчунов»).

Чтобы избежать неблагоприятного исхода, перед выбором НПФ рекомендуется изучить списки рейтинговых агентств, которые присваивают оценки надежности негосударственным компаниям, исходя из их финансового благополучия и перспектив на рынке обязательного пенсионного страхования.

Личный визит

Самый лучший, проверенный временем и надежный метод - это уточнить информацию у государства. Ведь когда придет время, оно займется выплатой пенсионных накоплений. А значит, государству известно местонахождение их частей.

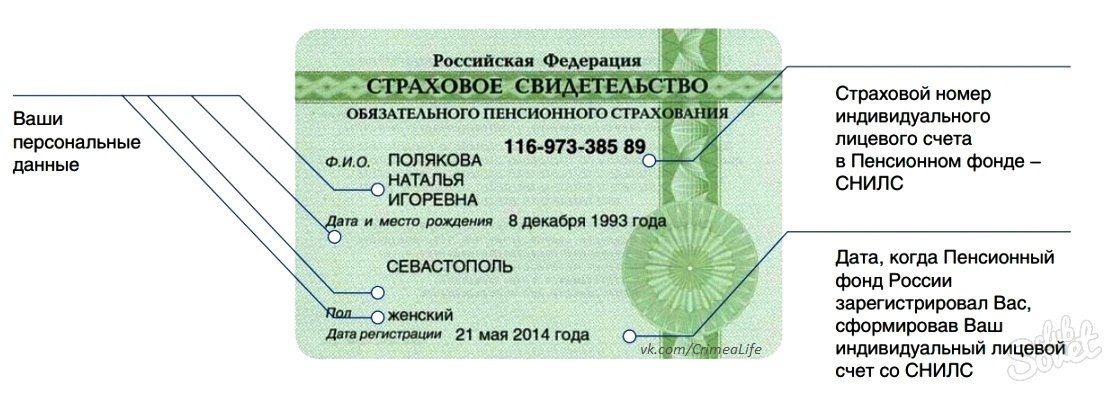

Для этого потребуется удостоверение личности и СНИЛС. Что ответить, как узнать, где хранится накопительная часть пенсии, нужно обратиться в районный ПФР. Там написать заявление свободной формы о предоставлении информации о формировании пенсионных накоплений. Не стоит забывать о написании номера СНИЛСа.

В обмен на заявление гражданину сообщают о состоянии лицевого счета, а также о том, где находится накопительная часть накоплений. Данный документ можно получить и почтой, и лично. Достаточно предъявить, как уже было сказано, СНИЛС и паспорт. В полученной бумаге будет указана организация, которая отвечает за хранение накоплений.

Слово цессия часто используется в финансовых кругах, но мало кто знает что это такое и зачем заключается договор цессии — сегодня объясню это простыми словами. Столкнувшись с коллекторами, неплательщики узнают, что их долг был передан третьим лицам по договору цессии. Что означает переуступка прав требования, или, что такое договор цессии простыми словами, разъясняется в данной статье. Читать подробнее

Основные понятия

Рассмотрим, как же формируются взносы для выплат в Пенсионном Фонде.

Каждый месяц в течение всей трудовой жизни гражданина работодатель обязан отчислять определенный процент от его заработка в Пенсионный Фонд.

Благодаря этим взносам формируются накопления.

Они подлежат выплате при достижении гражданином пенсионного возраста.

После проведенной реформы сотрудник вправе самостоятельно решать, как распределяются эти проценты.

Важно! Взносы начисляются и оплачиваются из средств работодателя и составляют 22% от официального заработка.С 2015 года различают 2 вида пенсий по старости:

- страховая;

- накопительная.

Страховая пенсия формируется у всех граждан страны. Ее выплата гарантируется государством, а сумма подлежит регулярной индексации. Страховая пенсия носит солидарный характер. Это означает, что уплаченные взносы за работника идут на выплату сегодняшним пенсионерам.

Накопительная пенсия доступна не каждому. Будет ли она формироваться, зависит от нескольких факторов:

- Желание гражданина.Государство предоставляет выбор системы пенсионного накопления: только страховая часть, либо и страховая и накопительная.

- Возраст гражданина.Право выбора есть и всех рожденных после 1966 года.

Накопительная пенсия передается в Управляющие компании (УК) или Негосударственные пенсионные фонды (НПФ). Отчисления инвестируются в различные финансовые инструменты для получения прибыли. Это позволяет увеличивать сумму будущей накопительной пенсии.

Накопительные взносы начисляются на персональный счет гражданина (СНИЛС) и не подлежат выплате на текущие пенсии.

НПФ "Росгосстрах"

В том случае, если накопительная часть вашей пенсии размещена в НПФ "Росгосстрах", вы можете подать заявку в ближайшее отделение компании. Их адреса можно узнать на сайте , или позвонив на бесплатный номер 8 (800) 200-09-00. Оформив личный кабинет на указанном сайте, вы узнаете всю нужную информацию через интернет. Здесь достаточно широкие возможности: просмотреть сумму начислений за определенный период, изучить историю операций, скачать различные бланки. Но, чтобы зарегистрироваться на сайте, нужно лично явиться в отделение с документами. Доступ обычно открывается в течение месяца.

НПФ "Агрофонд"

Если вы являетесь клиентом "Агрофонда", то можете лично посетить его филиал с паспортом. Узнать адрес ближайшего отделения можно на сайте . Второй вариант - направить письменное заявление почтой в адрес головного офиса. Писать его можно в свободной форме, но не забудьте указать данные паспорта и СНИЛСа. А также ваш адрес, дату и номер договора с этим НПФ. Внизу заявления следует поставить дату и подпись. Есть еще один способ, где узнать о накопительной части пенсии. По интернету отсканировать заявку и отправить на один из этих емейлов: ops@ или mail@. Также на сайте Агрофонда есть возможность завести личный кабинет. Чтобы пройти процедуру регистрации, надо отсканировать паспорт (те страницы, где есть серия-номер, дата рождения, Ф.И.О, пол, фотография) и СНИЛС.

Перед окончательным оформлением личного кабинета вы должны будете заполнить электронное заявление о его открытии и поставить галочку "согласен с обработкой персональных данных". Временный пароль поступит на указанный вами источник (емейл или телефон) в течение десяти дней, а в качестве логина необходимо указать номер СНИЛСа. С точки зрения безопасности после первого посещения пароль необходимо переписать на более сложный. И после этого вы сможете получить информацию о накопительной части вашей пенсии.

НПФ "Будущее" и НПФ «Благосостояние»

Если вы являетесь клиентом НПФ "Будущее", то таким же образом можете получить информацию о накоплениях в личном кабинете на сайте организации (). Для регистрации вам понадобятся все данные паспорта, номер СНИЛС, а также адреса - по прописке и фактический. Этот сервис позволит вам не только проверить сумму накопительной части пенсии, но и увидеть даты последних операций по ней. Если вам проще явиться в офис лично, то не забудьте взять с собой перечисленные выше документы. Адрес ближайшего к вам отделения можно узнать на указанном выше сайте организации или уточнить по бесплатному номеру 8-800-707-15-20. Также вы имеете возможность обратиться в ближайшее отделение фонда "Благосостояние", т.к. он сотрудничает с НПФ "Будущее".

Зачем нужен перевод в НПФ?

Основной целью перевода накоплений в частную пенсионную компанию является инвестирование пенсионных накоплений. НПФ предлагают увеличить взносы клиентов согласно своей доходности. При этом ни один фонд не дает 100%-ной гарантии, что вкладчики получат инвестиционный доход.

Перевод накопительной части пенсии позволяет клиентам воспользоваться своим правом выбора достойного будущего. В ином случае накопления будут распределены на нужды государства. Граждане не могут воспользоваться средствами, которые не были переведены в накопительную часть НПФ. Получить инвестиционный доход доступно только за время действия договора обязательного пенсионного страхования.

Чтобы разумно распределиться возможностью увеличить размер будущей пенсии, рекомендуется выбирать компании с высоким рейтингом надежности.Где выгодней держать?

Любой вопрос должен рассматриваться с нескольких сторон, и если накопительная часть пенсии так привлекательна, то вполне закономерно встает вопрос о том, почему же все без исключения не переходят на такой тип формирования будущих пенсий. Ответ прост и незамысловат – существуют определенные риски, на которые идут совсем немногие.

Как известно, бесплатный сыр может быть только в мышеловке и современное общество еще помнит крах МММ и других формирований, которые были так привлекательны. Несмотря на это, все же многие готовы рискнуть и увеличивать с годами суммы своих накоплений. Кроме всего прочего, граждан привлекает сам подход негосударственных структур к обслуживанию своих клиентов.

Если сравнивать доходность государственной и негосударственной структуры, то в первом варианте сумма будет увеличиваться два раза за год на величину инфляции, что зависит от экономической ситуации в стране, а в негосударственной структуре доход получается от инвестирования, то есть вкладывания средств в мероприятия, которые принесут доход.

Причем второй вариант не является однозначным, сумма прибавки может быть выше или ниже той, что предлагает государство.

Внимание! Однозначно вывод можно сделать только такой – государственные фонды более надежны.Однако негосударственные несут в себе риски, где пенсионеру можно получить гораздо больший доход от инвестирования.

Где можно хранить?

Для того чтобы лучше понять механизм формирования и выплаты накопительной части пенсии, необходимо осознать тот факт, что страховые взносы, уплачиваемые гражданином, хранятся в электронной базе, точнее не сами средства, а информация о накоплениях, где можно посмотреть текущее состояние вашего страхового счета. Таким образом, все что заработает работник, будет ему возвращено, но несколько в иной форме.

После получения права выхода на пенсию человек обращается с заявлением в ПФ и там ему будет рассчитана сумма, которую будут отчислять в виде ежемесячных выплат. При этом берется приблизительный период, до достижения 80 лет.

Внимание! У граждан, которые занимаются трудовой деятельностью, появилось право выбора в какой пенсионный фонд перевести накопительную часть пенсии.Выбранные организации хранят, а затем выплачивают часть пенсии потенциальному пенсионеру.

Это может быть, как государственный ПФ, так и негосударственный. Кроме НПФ инвестировать накопительную составляющую вашей будущей пенсии можно в управляющую компанию. На этот счет у каждого имеется свое мнение, некоторые доверяют государственным организациям, другие же напротив, не хотят полностью сотрудничать только с государственной структурой.

Во время накопления денежных средств они также зарабатывают деньги по механизму депозита, поскольку средства инвестируются и в связи с этим получается определенный доход. Управляющие компании, в которые можно вкладывать свои накопления, бывают нескольких видов. По форме собственности организации можно разделить на структуры:

- Государственную компанию представляет Внешэкономбанк.

- Негосударственные ПФ.

- УК частной собственности.

Какой из вариантов выбрать и куда в будущем переводить накопительную часть пенсии каждый решает сам, учитывая уровни риска и расставляя приоритеты.

СНИЛС в помощь

Отдельно стоит сказать о возможности узнать, где накопительная часть пенсии по СНИЛС. Сегодня в интернете немало сервисов, предоставляющих такую возможность. Но важно помнить о безопасности, ведь вы не знаете, кто и с какой целью их создал. Персональными данными, которые вы вводите в такой сервис, могут воспользоваться мошенники. Поэтому, если вы не уверены в его безопасности, лучше будет воспользоваться перечисленными выше официальными источниками информации.

Как узнать, где моя накопительная часть пенсии - все чаще спрашивают люди.

Для молчунов

Как узнать, где твоя накопительная часть пенсии? Для этого следует уяснить один момент. В России данная составляющая может быть либо в государственном Пенсионном фонде, либо в НПФ. Для того чтобы деньги хранились не у государства, а у той или иной организации, требовалось написать соответствующее заявление до 31 декабря 2014 года. В таком случае денежные средства переносились в тот или иной НПФ.

Если же человек молчал, то его накопительная часть пенсии оставалась в ПФР. Поэтому "молчуны" могут надеяться на то, что там деньги и остались. Во всяком случае, так должно быть. Поэтому необходимость проверки сведений можно отложить. Или позвонить в Пенсионный фонд России (районный отдел по месту проживания) и поинтересоваться, действительно ли денежные средства хранятся в данной организации.

Как правильно выбрать НПФ?

Негосударственный ПФ, как правило, имеет несколько управляющих компаний, которые занимаются разными видами инвестирования, одни инвестируют в ценные бумаги, другие работают по депозитам, получая прибыль, третьи вкладывают в ценные бумаги, четвертые в ценные металлы, некоторые могут работать на фондовых рынках и так далее.

При выборе ПФ для сотрудничества необходимо обратить внимание на его доходность за предшествующие периоды, на финансовые инструменты, которые применяются в отношении денежных средств потенциальных пенсионеров. Немаловажным является факт гарантирования сохранности вложений, если это гарантируется государством, то риски намного меньше – это положительный момент.

Также неплохо было бы проанализировать эффективность работы ПФ в отношении управления, если наблюдается положительные тенденции в развитии управляющих компаний, не было убытков и потерь и при этом наблюдается постепенное повышение доходности, то такой фонд хорош для сотрудничества.

Важно! Выбирая НПФ, обращайте внимание на отзывы клиентов.Ключевые критерии отбора

Перед выбором НПФ целесообразно проанализировать некоторые пункты:

- Просмотрите список тех фондов, которые входят в перечень тех, по которым действует государственное гарантирование вкладов. Так вы сможете защитить свои накопления.

- Обратите внимание на показатели доходности компаний.

- Просмотрите перечень управляющих компаний.

- Изучите отзывы клиентов, которые могут рассказать больше, чем может показаться на первый взгляд.

Проверенные ПФ, которые зарекомендовали себя и сохраняют положительные тенденции в развитии являются самыми оптимальными фондами для сотрудничества.

Рейтинг и репутации

Репутация для большинства государственных и негосударственных фондов является одной из ключевых позиций, которые играют определяющее значение для потенциальных пенсионеров, которые желают сотрудничать с ПФ. В РФ такими являются следующие инвесторы:

- НПФ электроэнергетики за прошлый период показал наивысший показатель доходности.

- ПНФ РГС оказался одним из первых в списке наиболее доходных фондов.

- «Лукойл-Гарант» входит в пятерку лидеров по доходности.

- НПФ Сбербанка является доходным и популярным фондом для сотрудничества.

- «Газфонд» также имеет положительные тенденции в развитии сотрудничества с пенсионерами.

Посмотрите видео о том, как правильно выбрать негосударственный пенсионный фонд:

Где хранятся накопления у «молчунов»?

Россияне, так и не определившиеся, где лучше держать свои пенсионные накопления и не решившие, стоит ли доверять их частным фондам, остаются в статусе «молчунов». Их накопления формируются только в страховую часть пенсии, которая распределяется на нужды государства и не подлежит инвестированию.

Все отчисления в Пенсионный фонд у работающего россиянина составляют 22% от размера заработной платы. Из них 16% автоматически переходят в страховую часть пенсии (по умолчанию), а 6% представляют собой накопленные средства.

Накопительная часть пенсии может быть использована в качества средств для инвестирования негосударственным пенсионным фондом. Для этого клиент должен перевести свои накопления в одну из частных компаний, оформив договор обязательного пенсионного обеспечения (ОПС). Договор ОПС оформляется бессрочно и расторгается при возврате средств в Пенсионный фонд России или переходе из одного НПФ в другой.

НПФ инвестирует полученные от клиентов средства с учетом своей доходности. При этом клиенты при выходе на пенсию получают как накопительную часть, перечисленную из ПФР в НПФ, так и проценты, начисленные фондом за весь период действия договора ОПС.У «молчунов» нет дополнительного дохода при достижения пенсионного возраста. 6% их отчислений используются государством для социально значимых нужд: выплат пенсий действующим пенсионерам, выполнения обязательств перед льготными категориями граждан и муниципальными учреждениями и т.д.

Есть несколько способов узнать, где находится накопительная часть пенсии. Ознакомьтесь со следующими материалами:- Как выяснить расположение накоплений по номеру СНИЛС?

- Как определить расположение накоплений по интернету?

Обращение в ПФР

Прежде всего, вы можете лично обратиться в Пенсионный фонд. Последний раз он извещал граждан России о состоянии пенсий в 2012 году, но на сегодняшний день, чтобы получить от него отчет, необходимо направить ему письменное заявление. Чтобы заполнить этот бланк, необходимо явиться в организацию с паспортом и СНИЛСом.

Как узнать, где моя накопительная часть пенсии? Этот вопрос задают многие российские граждане.

Как узнать где мои пенсионные накопления

Для того чтобы ответить на этот вопрос, следует, в первую очередь, разобраться, где может находиться пенсионное накопление, а уже потом разбираться, как узнать.

Управление сбережениями на старость может быть поручено непосредственно ПФ России или негосударственному Пенсионному Фонду.

Первый ежегодно проводит конкурсы, выбирает управляющие компании, которые инвестируют ваши средства, а полученный доход перечисляют на ваш персонифицированный счет.

Справка. Функции государственной управляющей компании выполняет Внешэкономбанк (ВЭБ).ВЭБ размещает ваши накопления в два финансовых портфеля, доход по которым невелик, но гарантирован государством.

- По инвестиционному портфелю средства вкладываются в:ценные бумаги, эмитированные государством;- облигации, – выпущенные российскими предприятиями, доход по которым обеспечен государством.

- Расширенный инвестиционный портфель предполагает возможность размещения средств:- в ГЦБ; – гарантированные государством облигации российских компаний; – рублевые и валютные депозиты в банках; – ЦБ, обеспеченные залогом недвижимости; – облигации МФО.

НПФ выбираете вы. Схема получения дохода остается прежней – инвестирование. В этом случае назначать и выплачивать пенсию вам будет избранный фонд.

Справка. С перечнем НПФ и УК, работающих в системе пенсионного обеспечения, можно ознакомиться по адресу “”Итак, в зависимости от избранного вами способа формирования накопительной пенсии, вашими средствами распоряжаются ПФ России (через ВЭБ) или избранный вами негосударственный ПФ.

Если вы ни разу не обращались с заявлением о выборе страховщика, средства накопительной части выплаты по старости находятся в ПФ. Разобравшись с возможными местами нахождения средств, можно переходить к главному – как проверить, где находится накопительная часть пенсии.

Вариант первый. Лично обратиться в офис ПФ России или избранного вами негосударственного фонда с вопросами: «Как узнать где моя пенсия. Какой размер накопительной части сформировался?»

Возможно, прийти в офис придется не один раз. Первый для того, чтобы подать заявление, второй – за ответом. Не исключено, что надо будет посетить две организации, сначала ПФ, для того, чтобы узнать, передавались ли ваши средства в управление НПФ, после непосредственно в ваш фонд.

О втором способе выяснения судьбы ваших накоплений расскажем ниже.

Куда можно выгоднее вложить свои деньги?

Если гражданин решил доверить свои накопления частной финансовой компании, он перестает быть «молчуном» и переходит в статус клиента НПФ.

Дополнительно к договору ОПС (обязательного пенсионного страхования) клиенты НПФ могут вступить в программу софинансирования пенсии и заключить индивидуальный или корпоративный пенсионный план.

ИПП (индивидуальный пенсионный план) представляет собой вариант софинансирования будущей пенсии, при котором взносы уплачивает не работодатель, а сам вкладчик. Размер, периодичность и частоту отчислений клиенты выбирает исходя из предлагаемых НПФ условий и собственных финансовых возможностей. ИПП, в отличие от ОПС, может заключаться на ограниченный срок, если иное не предусмотрено в договоре.

ПРИМЕР: ИПП с доходностью 9% годовых с неограниченным сроком, минимальным взносом 10 тыс.рублей и произвольным пополнением. При таком варианте ИПП клиент уплачивает обязательный взнос в размере 10 тыс. рублей при заключении договора софинансирования, а остальную сумму средств вносит по своему усмотрению. Чем выше объем внесенных средств, тем больший доход получит вкладчик после выхода на пенсию.

Отличие ОПС от ИПП заключается также в особенностях расторжения. ОПС расторгается при достижении вкладчиком пенсионного возраста, выборе другого фонда или возврате в Пенсионный фонд России. ИПП расторгается по инициативе клиента, при этом в результате досрочного расторжения клиенты теряют часть вложенных средств (если иное не предусмотрено договором ИПП).

В какой пенсионный фонд лучше перечислять?

Выбор НПФ зависит только от участника договора ОПС, так как переход в частную пенсионную компанию является добровольным.Куда же всё-таки лучше отчислять свои пенсионные накопления?Не рекомендуется обращать внимание на новые компании, которые не имеют опыта на рынке страхования. Их условия могут быть привлекательнее, чем у именитых конкурентов, однако, такие фонды не в силах гарантировать доходность.

Оптимальный вариант – стабильная негосударственная компания со средним уровнем доходности и максимальными показателями надежности. При выборе такого фонда клиенты не рискуют лишиться инвестиционного дохода и гарантировано получат выплату всех средств после расторжения договора ОПС.

Оформить договор ОПС в 9/10 ведущих компаний можно в режиме онлайн, предоставив копии документов по электронной почте. Но при личном визите клиенты имеют возможность получить более подробную консультацию о работе фонда,узнать о дополнительных способах увеличения пенсии и особенностях заключения договора.

Ключевые критерии отбора

При выборе НПФ рекомендуется руководствоваться следующими факторами:

- Наличие лицензии у НПФ, дающей право заниматься обязательным пенсионным страхованием. Без лицензии фонд не может гарантировать выплаты средств вкладчикам и ставит под сомнение свою надежность.

- Наличие филиала или официального представителя по месту работы или регистрации клиента. Иногда финансовые вопросы невозможно урегулировать удаленно, с помощью Службы поддержки или Контактного центра. Официальное представительство позволяет сократить время рассмотрения претензии или заключения договора, а также принять документы на получение выплаты при достижении пенсионного возраста.

- Положительные отзывы клиентов о работе фонда и его сотрудниках. Отсутствие жалоб о задержках выплат, наличие онлайн-кабинета для мобильного доступа к индивидуальному счету, компетентность сотрудников и понятный интерфейс сайта упрощают обслуживание и получение информации о деятельности фонда.

- Актуальные программы софинансирования и выгодные условия по договорам ОПС. Наличие постоянного дохода – один из основных приоритетов при выборе фонда. Важно, чтобы доход превышал уровень инфляции в стране и не выходил за рамки средних показателей.Если доход НПФ в разы превышает среднегодовые доходы ведущих компаний, это может быть тревожным сигналом – таким образом НПФ с низким уровнем надежности «заманивают» новых клиентов, действуя без наличия лицензии и не выполняя обязательства перед вышедшими на пенсию вкладчиками.

- Высокий уровень надежности на протяжении минимум 3-х лет. Оценивать надежность фонда рекомендуется на протяжении трехлетнего периода, так как оценка одного года не гарантирует точное представление о деятельности компании. Если три года подряд показатели фонда стабильно высокие, это подтверждает его надежность.При оценке критериев рекомендуется обращать внимание только на проверенные источники, например, агентства «Эксперт РА» и «Национальное рейтинговое», которые имеют высокую репутацию среди прочих конкурентов.

Вопросы и ответы

Вышла на пенсию по выслуге лет в июле 2015 года , в сентябре подала заявление на выплату мне единовременной выплаты накопительной части пенсии, в октябре пришел отказ в связи с тем что НЧ превышает 5%. предложено обратиться в суд. Можно ли через суд получить эту выплату?

Оксана,

В соответствии со статьёй 6 Федерального закона «О накопительной пенсии» Накопительная пенсия назначается застрахованным лицам, имеющим право на страховую пенсию по старости, в том числе досрочно, в соответствии с Федеральным законом «О страховых пенсиях», при наличии средств пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета застрахованного лица или на пенсионном счете накопительной пенсии застрахованного лица, если размер накопительной пенсии составляет более 5 процентов по отношению к сумме размера страховой пенсии по старости, в том числе с учетом фиксированной выплаты к страховой пенсии по старости, и размера накопительной пенсии, рассчитанной по состоянию на день назначения накопительной пенсии. Если размер накопительной пенсии составляет 5 и менее процентов по отношению к сумме размера страховой пенсии по старости, в том числе с учетом фиксированной выплаты к страховой пенсии по старости, и размера накопительной пенсии, рассчитанной по состоянию на день назначения накопительной пенсии, застрахованные лица, указанные в статье 4 Федерального закона от 30 ноября 2011 года N 360-ФЗ «О порядке финансирования выплат за счет средств пенсионных накоплений», имеют право на получение указанных средств в виде единовременной выплаты.

Таким образом, Вы можете обратиться с иском в суд об обязании выплат Вам накопительной части.

Оксана

Да. данная выплата предусмотрена законом Обжалуйте отказ в суд. порядке

Федеральный закон от 28.12.2013 N 424-ФЗ «О накопительной пенсии»Статья 6. Условия назначения накопительной пенсии1. Накопительная пенсия назначается застрахованным лицам, имеющим право на страховую пенсию по старости, в том числе досрочно, в соответствии с Федеральным законом «О страховых пенсиях», при наличии средств пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета застрахованного лица или на пенсионном счете накопительной пенсии застрахованного лица, если размер накопительной пенсии составляет более 5 процентов по отношению к сумме размера страховой пенсии по старости, в том числе с учетом фиксированной выплаты к страховой пенсии по старости, и размера накопительной пенсии, рассчитанной по состоянию на день назначения накопительной пенсии. Если размер накопительной пенсии составляет 5 и менее процентов по отношению к сумме размера страховой пенсии по старости, в том числе с учетом фиксированной выплаты к страховой пенсии по старости, и размера накопительной пенсии, рассчитанной по состоянию на день назначения накопительной пенсии, застрахованные лица, указанные в статье 4 Федерального закона от 30 ноября 2011 года N 360-ФЗ «О порядке финансирования выплат за счет средств пенсионных накоплений», имеют право на получение указанных средств в виде единовременной выплаты.

Объясните пожалуйста, моя мама 1951 года рождения ,в 2002 году вышла на пенсию по инвалидности. 28 ноября 2013 года мама умерла, есть ли вэтом случае выплаты по накопительной части наследникам?

Наследование накопительной части трудовой

пенсии

Что

же такое наследуемая накопительная часть трудовой пенсии?

Вы наверняка уже знаете, что трудовая

пенсия с 2002 года состоит из трех частей:

- базовой,

- страховой и

- накопительной.

При этом базовая и страховая части

трудовой пенсии не наследуются, а наследуется только накопительная часть

трудовой пенсии.

С принятием нового пенсионного

законодательства с 01.01.2002 работодатель перечисляет за работника страховые

взносы, сведения о которых аккумулируются на индивидуальном лицевом счете

застрахованного лица в страховой и накопительной частях.

Накопительная

часть трудовой пенсии формировалась в течение 3 лет — с 2002 по 2004 г. – только у мужчин 1953 года рождения и моложе и женщин 1957

года рождения и моложе.

С 1 января 2005 г. накопительная часть

пенсии формируется у лиц 1967 года рождения и моложе, а также индивидуальных

предпринимателей независимо от возраста, уплачивавших страховые взносы на

накопительную часть пенсии до 24.05.2005.

С 1 января 2009 г. накопительная часть

трудовой пенсии в соответствии с Федеральным законом от 30 апреля 2008 № 56-ФЗ

«О дополнительных страховых взносах на накопительную часть трудовой пенсии

и государственной поддержке формирования пенсионных накоплений»

формируется также у всех граждан, добровольно вступивших в программу

государственного софинансирования (известной в народе как «тысяча на тысячу») и

производящих уплату дополнительных страховых взносов на накопительную часть

трудовой пенсии.

Средства наследуемой накопительной части

трудовой пенсии включают в себя суммы, перечисленные работодателем на

индивидуальный лицевой счет работника при его жизни только на накопительную

часть трудовой пенсии и инвестиционный доход от размещения этих средств.

Подлежащие

наследованию деньги, отчисляемые в накопительную часть трудовой пенсии,

находятся либо в Пенсионном фонде России (ПФР), либо в одном из

негосударственных пенсионных фондов (НПФ).

Наследование

накопительной части трудовой пенсии (пенсионных накоплений), которые находятся

в Пенсионном фонде РФ

В случае если смерть застрахованного лица наступила до

назначения ему накопительной части трудовой пенсии,

то его наследники имеют право на получение средств пенсионных накоплений,

учтенных в специальной части его индивидуального лицевого счета

Накопительная часть пенсии наследуется

только если человек, который должен ее получать, не дожил до этого, умер либо

до наступления пенсионного возраста, либо, даже уйдя на заслуженный отдых, ни

разу пенсию не получил (не обращался за ней).

Если же человек ее хоть раз получил, то

наследовать ее уже будет нельзя.

Несправедливости в этом принципе

наследования нет, просто работает страховой принцип. Накопительная часть пенсии

(как и трудовая пенсия в целом) выплачивается человеку пожизненно. То есть те,

кто прожили после наступления пенсионного возраста меньше среднего срока жизни

на пенсии (это называется сроком дожития, который сейчас составляет 19 лет

после выхода на пенсию), по сути, платят за тех, кто проживет после наступления

пенсии дольше 19 лет.

Справочно.

В

соответствии со ст. 38 Федерального закона от 24.07.2002 № 111-ФЗ «Об

инвестировании средств для финансирования накопительной части трудовой пенсии в

Российской Федерации» (в ред. от 02.02.2006) за счет средств пенсионных

накоплений осуществляются, в частности, выплаты в случае смерти застрахованного

лица лицам (наследникам), указанным в п. 6 ст. 16 Федерального закона «О

трудовых пенсиях в Российской Федерации» от 17.12.2001 № 173-ФЗ (в ред. от

22.07.2008).

Согласно

ст. 39 Федерального закона № 111-ФЗ финансирование выплат правопреемникам

умерших застрахованных лиц обеспечивается путем ежемесячного перечисления

управляющей компанией денежных средств в установленном размере на счета

Пенсионного фонда РФ, открываемые в учреждениях Банка России или

территориальных органах Федерального казначейства в соответствии с Бюджетным

кодексом РФ, а при отсутствии учреждений Банка России — на счета, открываемые в

кредитных организациях, отобранных в порядке, определенном Правительством РФ, и

предназначенные исключительно для осуществления выплат наследникам умерших

застрахованных лиц.

При

этом застрахованное лицо вправе в любое время посредством подачи

соответствующего заявления в Пенсионный фонд РФ определить конкретных лиц наследников

из числа указанных в п. 6 ст. 16 Закона о трудовых пенсиях (№ 173-ФЗ ) или из

числа других лиц, которым может быть произведена такая наследуемая выплата, а

также установить, в каких долях следует распределить между ними указанные выше

наследуемые средства. При отсутствии указанного заявления наследуемые средства,

учтенные в специальной части индивидуального лицевого счета, подлежащие выплате

наследникам застрахованного лица, распределяются между ними в равных долях.

На

первом этапе пенсионной реформы отсутствовал механизм выплаты наследникам этих

средств и все выплаты по обращениям наследников производились, как правило, по

решению суда. Однако 3 ноября 2007 г. Правительство РФ приняло Постановление №

741 «Об утверждении Правил выплаты Пенсионным фондом Российской Федерации

правопреемникам умершего застрахованного лица средств пенсионных накоплений,

учтенных в специальной части индивидуального лицевого счета», согласно

которому определен порядок выплаты средств пенсионных накоплений правопреемникам

(наследникам) застрахованных лиц, формирование накопительной части трудовой

пенсии которых на дату смерти осуществлялось через Пенсионный фонд Российской

Федерации.

Кто

из правопреемников (наследников) имеет право на получение средств, учтенных в

специальной части индивидуального лицевого счета умершего?

Правопреемники (наследники) делятся на

две категории:

- правопреемники (наследники) по заявлению – это

лица, указанные в заявлении о распределении средств пенсионных накоплений,

написанное застрахованным лицом при его жизни и сданным в Пенсионный фонд

по месту жительства. В нем застрахованное лицо указывает своих

правопреемников и их доли, на которые будут делиться средства пенсионных

накоплений в случае смерти застрахованного лица;

- правопреемники (наследники) по закону (п. 6 ст.

16 Закона о трудовых пенсиях) – это родственники умершего застрахованного

лица, которым выплата средств пенсионных накоплений умершего

застрахованного лица производится независимо от возраста и состояния

трудоспособности в следующей последовательности: - в первую очередь – детям, в том числе

усыновленным, супругу и родителям (усыновителям); - во вторую очередь – братьям, сестрам, дедушкам,

бабушкам и внукам.

Наследникам второй очереди наследуемые

средства выплачиваются только в том случае, если нет заявлений о выплате от

правопреемников первой очереди.

В том случае, когда в Пенсионном фонде

есть заявление застрахованного лица о распределении его пенсионных накоплений,

то Пенсионный фонд сам извещает всех правопреемников (наследников) о

возможности получения этих средств.

Если же застрахованный никаких

распоряжений не оставлял, то наследники сами обращаются в Управления

Пенсионного фонда с соответствующим заявлением.

Выплата наследуемых средств

родственникам умершего кормильца одной очереди осуществляется в равных долях.

Родственники второй очереди имеют право на получение средств, учтенных в

специальной части индивидуального лицевого счета умершего кормильца, только при

отсутствии родственников первой очереди.

Сроки

наследования средств, учтенных в специальной части индивидуального лицевого

счета умершего.

Обращение правопреемников (наследников)

за выплатой средств пенсионных накоплений осуществляется до истечении 6 месяцев

со дня смерти застрахованного лица путем подачи в любой территориальный органПенсионного фонда по выбору правопреемников заявления

по установленной форме, а выплата средств будет производиться по истечении 6

месяцев.

Если правопреемник (наследник) пропустил

шестимесячный срок обращения за выплатой, то он может в судебном порядке

восстановить срок для обращения с заявлением о выплате средств пенсионных

накоплений.

Порядок

выплат пенсионных накоплений по наследству Пенсионным фондом

Выплата пенсионных накоплений по

наследству Пенсионным фондом носитзаявительный характер. Обратиться в территориальное управление ПФР

наследникам необходимо до истечения шести месяцев со дня смерти близкого

родственника. Если этот срок истек, человек может восстановить свое право на

обращение за выплатой в судебном порядке.

В соответствии с законодательством

решение о дополнительной выплате принимается ПФР не позднее 31 июля года,

следующего за годом смерти застрахованного лица. При этом правопреемникам

(наследникам) по почте направляются копии решений о дополнительной выплате

средств пенсионных накоплений, а перечисление средств будет произведено до 15

августа соответствующего года.

Справочно.

- С 1 января

2010 года суммы пенсионных накоплений, выплачиваемые правопреемникам

(наследникам), не подлежат налогообложениюна доходы физических

лиц в размере 13%. - Более

подробно ознакомиться с порядком наследования пенсионных накоплений, а

также скачать бланки заявлений можно на сайте Пенсионного фонда РФ

www.pfrf.ru в разделе «Выплата пенсионных накоплений правопреемникам».

В

августе 2010 года в правила выплаты пенсионных накоплений правопреемникам

(наследникам) были внесены изменения

Все средства участника Программы

государственного софинансирования пенсии в случае его смерти до выхода на пенсию также перейдут

его правопреемнику (наследнику). Такие уточнения содержатся вПостановлении Правительства РФ от

18.08.10 г. № 635 «О внесении изменений в некоторые акты Правительства

Российской Федерации по вопросам выплаты средств пенсионных накоплений

правопреемникам умершего застрахованного лица».

Теперь, если человек является участником

Программы и умирает до назначения ему накопительной части трудовой пенсии, то в

составе пенсионных накоплений средства софинансирования перейдут его

правопреемнику (наследнику).

Причем,

не только взносы, которые перечислил он сам, но и средства софинансирования от

государства, а также страховые взносы, которые перечислил работодатель, если он

выступал третьей стороной в софинансировании.

Обратиться в Пенсионный фонд РФ с

заявлением о выплате средств пенсионных накоплений правопреемникам необходимо

до истечения 6 месяцев со дня смерти застрахованного лица.

Право на средства, учтенные в

специальной части индивидуального лицевого пенсионного счета гражданина,

переходит к его наследникам в том случае, если при жизни ему не была начислена

накопительная часть пенсиилибо

не был произведен ее перерасчет с учетом дополнительных пенсионных накоплений.

При

оформлении наследства к заявлению в ПФР прилагаются подлинники (если заявление

подается лично) или нотариально заверенные копии (при отсылке по почте):

- документов, удостоверяющих личность, возраст,

место жительства правопреемника;

- документов, удостоверяющих личность и полномочия

законного представителя (усыновителя, опекуна, попечителя) правопреемника,

— для законных представителей правопреемника;

- документов, подтверждающих родственные отношения

с умершим застрахованным лицом (свидетельство о рождении, свидетельство о

заключении брака, свидетельство об усыновлении, иные документы,

подтверждающие степень родства с умершим застрахованным лицом), — для

правопреемников по закону;

- документов, подтверждающих нотариально

удостоверенное полномочие представителя правопреемника на подачу заявления

о выплате средств пенсионных накоплений (об отказе от получения средств

пенсионных накоплений) и необходимых документов от имени правопреемника, — для представителей правопреемника;

- документов, подтверждающих, предварительное

разрешение органов опеки и попечительства осуществить отказ от получения

причитающихся правопреемнику средств пенсионных накоплений, учтенных в

специальной части индивидуального лицевого счета умершего застрахованного

лица, — для законных представителей правопреемника при подаче заявления об

отказе от получения пенсионных накоплений;

- решения суда о восстановлении срока для обращения

с заявлением о выплате средств пенсионных накоплений — для правопреемников

(наследников), восстановивших в судебном порядке срок для обращения с

заявлением о выплате средств пенсионных накоплений;

- решения негосударственного пенсионного фонда,

осуществляющего обязательное пенсионное страхование, об отказе в выплате

правопреемнику средств пенсионных накоплений в связи с их перечислением в

резерв Фонда по обязательному пенсионному страхованию;

- свидетельства о смерти застрахованного лица (при

наличии);

- страхового свидетельства обязательного

пенсионного страхования умершего застрахованного лица или документа,

выданного территориальным органом Фонда, в котором указан страховой номер

индивидуального лицевого счета умершего застрахованного лица (при наличии).

В течение 5 рабочих дней будут

произведены все необходимые проверки и заявителю на наследство будет выдана

расписка-уведомление. Подлинники документов будут возвращены заявителю. Орган

ПФР, получивший документы, принимает решение об отказе и возврате заявления на

наследство (если отсутствуют необходимые документы, документы неправильно

оформлены или имеются расхождения в сведениях) либо, если решение

положительное, пересылает их в территориальный орган Фонда по месту жительства

умершего застрахованного лица.

Территориальный орган по месту

жительства умершего застрахованного лица в срок не позднее последнего рабочего

дня месяца, следующего за месяцем, в котором истек срок, установленный для

обращения правопреемников (наследников) с заявлениями о выплате средств

пенсионных накоплений:

- проверяет соответствие лиц, подавших заявления,

кругу правопреемников (наследников), указанных в заявлении о распределении

средств пенсионных накоплений, а при отсутствии такого заявления

устанавливает факт и степень родства указанных лиц с умершим

застрахованным лицом;

- выносит решение об отказе в выплате средств

пенсионных накоплений (если лица, подавшие заявления, не являются

наследниками, или они являются наследниками второй очереди при наличии

наследников первой очереди, или пропущен и не восстановлен в судебном

порядке срок для подачи заявления);

- определяет доли наследников;

- устанавливает равные доли для наследников по

закону, а в случае поступления от наследника по закону заявления об отказе

от получения средств пенсионных накоплений распределяет причитающуюся ему

долю пропорционально между другими наследниками по закону;

- определяет общую сумму средств пенсионных

накоплений умершего застрахованного лица, подлежащую распределению между

наследниками, исходя из суммы средств пенсионных накоплений, учтенных в

специальной части индивидуального лицевого счета умершего застрахованного

лица на дату принятия решения о выплате средств пенсионных накоплений и

состоящих из страховых взносов на финансирование накопительной части

трудовой пенсии, чистого финансового результата от временного размещения

Фондом страховых взносов на финансирование накопительной части трудовой

пенсии и дохода от инвестирования средств пенсионных накоплений;

- осуществляет расчет сумм средств пенсионных

накоплений, подлежащих выплате наследникам в соответствии с их долями;

- выносит решение о выплате наследникам средств

пенсионных накоплений;

- определяет сумму средств пенсионных накоплений,

подлежащих при наличии оснований передаче в резерв Фонда по обязательному

пенсионному страхованию.

Выплата наследникам средств пенсионных

накоплений производится территориальным органом Фонда по месту жительства

умершего застрахованного лица не позднее 15-го числа месяца, следующего за

месяцем принятия соответствующего решения.

Источники

Использованные источники информации.

- https://pensiolog.ru/pensii/gde-moya-nakopitelnaya-chast-pensii/

- https://www.syl.ru/article/361639/kak-uznat-gde-moya-nakopitelnaya-chast-pensii---poshagovaya-instruktsiya-i-rekomendatsii

- http://posobie.guru/pensii/vidy-pensii/nakopitelnaya/gde-luchshe-hranit.html

- https://urexpert.online/sotsialnoe-obespechenie/pensii/nakopitelnaya/gde-nahoditsya

- https://businessman.ru/new-kak-uznat-gde-moya-nakopitelnaya-chast-pensii-naxoditsya.html

- http://posobie.guru/pensii/vidy-pensii/nakopitelnaya/kak-uznat-gde.html

Также интересно

Комментарии (0)

Поделитесь своим мнением о статье.

Ещё никто не оставил комментария, вы будете первым.