- Разное

- /

- Ринат Ахметов

Оформление дарственной на квартиру на внука или внучку – это процедура, позволяющая юридически закрепить акт дарения собственности. В статье вы узнаете все ее нюансы и особенности. Отечественное семейное законодательство рассматривает внуков как близких родственников, что позволяет совершать в их пользу дарение, без какого-либо ущерба

Содержание

- Где окончательно оформляется сделка?

- Как оформить дарение внуку или внучке

- Налоги при дарении внуку или внучке

- Договор о дарении на квартиру

- Обратите внимание!

- Дарственная на долю

- Дарение квартиры внукам

- Как составить договор?

- Нюансы дарения недвижимости близкому родственнику

- Как оформляют дарственную?

- Какие пути оформления есть?

- Что выгодно: дарственная на квартиру или завещание?

- Какие документы понадобятся?

- Какие нужны документы

- Как оформляется

- Сколько стоит дарение?

- Налогообложение при дарении квартиры внукам

- Оформление дарственной у нотариуса

- Вопросы и ответы

Где окончательно оформляется сделка?

После того, как соглашение подписано, об этом нужно известить государство, зарегистрировав документ надлежащим образом. Для этого можно обратиться:

- в МФЦ,

- в Регистрационную либо Кадастровую палату.

Главное, чтобы выбранный регистрационный орган относился к местонахождению объекта договора дарения либо там, где прописан участник сделки.

Как оформить дарение внуку или внучке

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как БЕСПЛАТНО решить именно Вашу проблему - обращайтесь к консультанту:

+8 (499) 653-60-72 доб. 435 (Москва)

8 (812) 426-14-07 доб. 499 (Питер)

8 (800) 500-27-29 доб. 101 (Регионы)

Это быстро и бесплатно!

Собственно, сделка дарения как процедура регламентирована Гражданским кодексом Российской Федерации (гл. 32). Законодательство определяет ее как передачу движимого или недвижимого имущества на безвозмездной основе: даритель передает, а одаряемый принимает объект договора в собственность. Дарителем может быть любое физическое лицо, кроме малолетнего или недееспособного гражданина либо представителя такого лица, согласно ст. 575 Гражданского кодекса. Ограничений на статус одаряемого нет.

Процедура дарения внуку или внучке расценивается, согласно статье 14 Семейного кодекса, как сделка между близкими родственниками: согласно упомянутому документу, к ним относят мужа с женой, бабушек, дедушек, детей, внуков, усыновленных лиц и граждан, которые усыновили ребенка. При оформлении сделки на внука или внучку следует иметь в виду ряд особенностей:

- Требуется правильно определить субъект дарения, с юридической точки зрения. Кроме того, если статус внука/внучки – несовершеннолетнее лицо, его интересы представляет третье лицо.

- Сделка может выполняться не только в письменной, но и устной форме, оформлять ее у нотариуса в ряде случаев необязательно. Ситуации, в которых нотариальное заверение и письменное закрепление дарения обязательно описаны в статье 574 ГК РФ.

- Дарение недвижимости или движимого имущества осуществляется строго на безвозмездной основе, и одаряемый не получает обременений или обязанностей с подарком. Такая сделка считается односторонне обязывающей, если критерий не соблюдается, документ является недействительным.

- Составление договора требует перечисления физических характеристик объекта, переходящего в собственность внука или внучки.

- Передача собственности осуществляется при подписании договора или спустя определенное количество времени, указанное в тексте документа либо приложении.

Если договор составляется в письменном виде, он должен содержать следующие данные:

- Название сделки.

- Время и место подписания договора.

- Данные сторон, реквизиты.

- Предмет сделки.

- Данные о предмете, переходящем в рамках дарения.

- Права и обязанности участников договора (дарителя, одаряемого, законного представителя последнего).

- Дополнительные условия.

- Подписи.

Скачать образец договор дарения квартиры

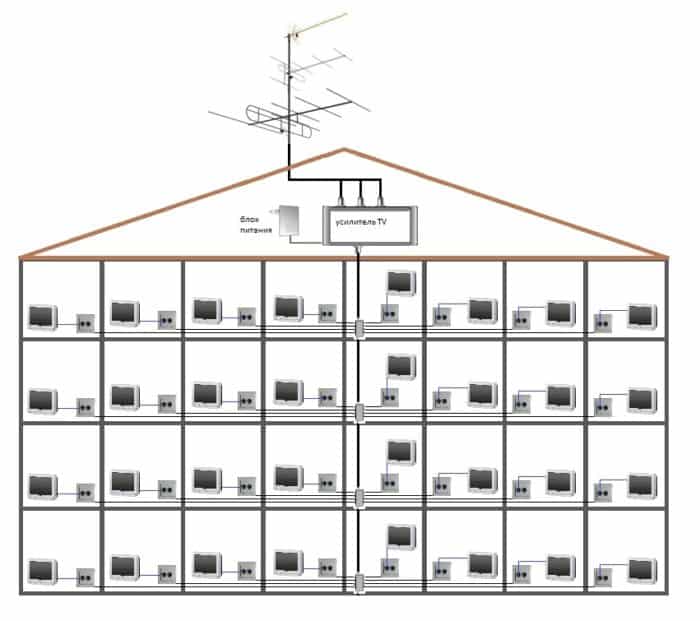

На каждой жилой многоэтажке в обязательном порядке устанавливается коллективная телевизионная антенна. Назначение ее очевидное — обеспечить квартиры данного Читать подробнее

Налоги при дарении внуку или внучке

Как известно, доходы, полученные в денежной и натуральной формах в порядке дарения, освобождены от обложения их подоходным налогом. Исключение из этого правила составляют случаи получения в подарок объектов недвижимости, транспортных средств, акций долей и паев — в общих случаях их получения, у одаряемого возникает налоговая обязанность.

ВажноСогласно ст. 14 СК РФ, внуки признаются близкими родственниками. Согласно п. 18.1 ст. 217 НК, близкое родство освобождает одаряемых от обязанности уплаты 13% НДФЛ. Таким образом, внуки будут освобождены от подоходного налога, независимо от вида подарка, полученного по договору дарения.Для реализации данного права внуков, в договоре целесообразно указать на наличие близкого родства, а при необходимости — предоставить подтверждающие данный факт документы в ФНС.

Кроме подоходного налога, у одаряемого внука может возникнуть обязанность уплаты налога на имущество физических лиц (ст. 399 НК). Такая обязанность возникает в случае получения в подарок объекта недвижимости (ст. 401 ГК).

В зависимости от наличия решения о том законодательного органа субъекта РФ (ст. 402 НК), налог на имущество подлежит исчислению либо из кадастровой, либо из инвентаризационной стоимости недвижимости. Согласно ст. 406 НК, налоговые ставки зависят от наименования и стоимости объекта недвижимости и составляют от 0,1 до 2%. Уплата указанного налога осуществляется ежегодно.

Договор о дарении на квартиру

Прежде чем приступать к рассмотрению тонкостей процедуры, нужно знать, что же представляет собой дарственная. Данный документ в существующем законодательстве характеризуется как вид договора, на основании которого одна из сторон отдает свою собственность другой стороне абсолютно бесплатно. Данное определение исходит из норм статьи 572 ГК (п.1).

Участниками сделки являются две стороны:

- одариваемый, которому бесплатно передается имущество,

- даритель, который его передает.

Разберемся подробнее с нюансами составление договора. Обычно дарственную оформляют в простой форме. Для признания бумаги действительной, нужно предусмотреть в ней следующие пункты:

- сведения о дарителе и одариваемом (ФИО, адрес, реквизиты паспорта, год рождения),

- объект сделки (описание собственности, места ее нахождения и пр.),

- описание передаваемой в дар квартиры (тип дома, этаж, наличие лифта, количество комнат, общая и жилая площадь, наличие балкона и пр.), которое составляется на основании технического плана,

- цена квартиры (обычно указывается, исходя из заключения дарителя, но она должна соответствовать сложившимся на рынке тенденциям),

- особенные условия, если таковые есть (например, здесь можно указать, что даритель имеет право и дальше оставаться жить в квартире и условия, на основании которых у одариваемого появилась возможность получить квартиру в дар, например, после свадьбы и пр.),

- дата и подпись каждой стороны.

Обратите внимание!

Есть интересный подход, правда, не часто используемый на практике.

Когда в договоре прописывается обещание подарить квартиру, обусловленное каким-либо событием.

Кроме того в такой версии договора надо указать, что квартира еще не передана и будет передана по акту.

Только с даты подписания такого акта передача квартиры считается состоявшейся.Такой необычный договор об обещании дарения удобен для дарителя, так как можно отказаться от его исполнения, если вдруг после его подписания с дарителем произойдет непредвиденное изменение его жизни (имущественного положения или семейного, а также состояния здоровья) (ст. 577 Гражданского кодекса). Такой отказ надо оформить письменно.

Дарственная на долю

Дарение квартиры внукам

Дарение квартиры внукамИмея в своей собственности жилые помещения, бабушки (дедушки) по ряду причин не желают оставить это имущество своим детям, а хотят передать его внукам. В свою очередь, при оформлении сделок с недвижимостью, которой является и квартира или ее доля (ст. 15 — 16 Жилищного кодекса РФ, ст. 130 ГК РФ) необходимо помнить о том, что переход права собственности подлежит процедуре госрегистрации.

При совершении указанной сделки необходимо учитывать следующие особенности:

- Обязательность простой письменной формы договора.

- Указание обязательных признаков объекта недвижимости, или иными словами адрес ее места нахождения, количество комнат, площадь, этаж, кадастровый или условный номер. Если речь идет о дарении доли, то необходимо указывать и ее конкретный размер.

- Для дарственных квартир необходимым является и ссылка на правоустанавливающие документы дарителя на передаваемую недвижимость.

- К особым условиям договора в данном случае необходимо отнести сведения о лицах, сохраняющих право на дальнейшее проживание и пользование жилым помещением (речь может идти и о самом дарителе), о наличии либо отсутствии каких-либо обременений, ограничений, арестах на жилое помещение; стоимость квартиры (в основном это инвентаризационная), ссылка на осуществление государственной регистрации права собственности на одаряемое лицо.

- В дарственной может быть указана степень родства между дарителем и одаряемым.

- Также к договору в качестве приложения может быть составлен акт приема-передачи квартиры (не является обязательным, но свидетельствует об исполнении договора сторонами, важен при заключении дарственной консенсуального вида).

- Права и обязанности сторон сделки являются однотипными, как и при совершении дарения любого иного имущества.

Процедура госрегистрации является важным этапом при совершении сделки дарения, поскольку именно после нее внук (внучка) становятся законным владельцем квартиры. Она осуществляется в соответствии с Федеральным законом от №122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним». Для ее совершения необходимо не только подготовить сам договор дарения, но и представить такие документы, как:

- паспорта сторон сделки (если они действуют через представителей, то документы, подтверждающие их полномочия);

- квитанция об уплате госпошлины за переход права собственности (2000 рублей — пп. 22 п. 1 ст. Налогового кодекса РФ — НК РФ);

- соответствующее заявление;

- три экземпляра дарственного соглашения;

- правоустанавливающие документы на квартиру от дарителя;

- выписка из домовой книги или справка из паспортного стола о наличии/отсутствии проживающих лиц в данном жилом помещении;

- техническая документация на квартиру, выданная БТИ (требуется не всегда);

- нотариально удостоверенное согласие второго супруга (если даритель находится в браке и передаваемая в дар квартира является совместно нажитым имуществом);

- согласие органов опеки и попечительства (если в жилом помещении проживают несовершеннолетние и/или недееспособные лица, и данная сделка может затронуть их законные права).

Как составить договор?

Как оформить договор дарения жилплощади сыну либо дочери?

Можно воспользоваться стандартной формой, которую предложат в нотариальной конторе, можно обойтись собственными силами, если вы уверены, что все сделаете правильно с юридической точки зрения.Стандартный договор оформляется дарителем от первого лица (ст. 574 ГК РФ) и содержит:

- место подписания;

- данные об участниках сделки — паспортная информация, кто кому кем приходится;

- фраза о безвозмездной передаче квартиры в другие руки;

- кадастровый номер жилплощади;

- кадастровая стоимость ;

- другие характеристики жилплощади — количество квадратов, на каком этаже какого дома находится, количество нежилых помещений, недостатки, повреждения и т.д.;

- данные об обременениях;

- форс-мажор;

- дополнительные условия;

- подписи участников.

Как оформить дарственную на квартиру детям на будущее? Документ может содержать не саму передачу как таковую, а лишь обещать ее в конкретный момент в будущем (консенсуальная сделка). Например — к восемнадцатилетию.

Этот момент оговаривается в разделе дополнительных условий.

Правда, дарителю нужно быть точно уверенным, что до «часа икс» он доживет — ведь на процедуре регистрации нужно присутствовать обеим сторонам и если одной из них не будет — откажут в переоформлении собственности.

А написанная дарственная уже никому не будет нужна, она будет расцениваться законом как акт завещательного характера. Что почти всегда означает, что придется делиться — хотя бы с претендующими на обязательную долю наследства.

Так что вообще с условиями типа «вырастешь — получишь» лучше не переусердствовать. Дарственная вообще не допускает условий, за редким исключением. Если уж так хочется их поставить, разумнее написать завещание.

Также можно указать момент, что родитель, подарив жилплощадь, может оставаться на ней в качестве жильца какое-то время, возможно что и до конца жизни. Или условие, подразумевающее переход подаренного жилища обратно к первому собственнику, если даритель переживет сына или дочь.

Однако если будет указано хотя бы что-то, что может быть расценено как встречные имущественные обязательства со стороны получившего подарок, такая дарственная будет аннулирована.О плюсах и минусах договора дарения а также о его видах читайте на нашем сайте.

Нюансы дарения недвижимости близкому родственнику

Необходимо отметить, что когда речь идет об оформлении дарственной на человека, находящегося в родственной связи с собственником (например, на внука), нужно учитывать свои особенности. Основное преимущество в данном случае — снижение величины расходов. Когда одариваемый и даритель состоят в близкой связи, размер госпошлины будет равен 0,3% от цены на квартиру, но не меньше 300 рублей.

Что касается прочих категорий граждан, в их случае госпошлина также зависит от стоимости договора. Если квартира дешевле 1000000 рублей, то госпошлина будет равна 1% от ее стоимости, если дороже, то 10000+0,75% от цены квартиры.

Кроме того, когда сделка проводится между родственниками, нет необходимости вносить налоговые платежи.

Как оформляют дарственную?

По существующему законодательству совсем необязательно заключать сделку в присутствии юриста либо нотариуса. Вполне возможно оформить соглашение о дарении самостоятельно, документ окажется действительным сразу после его подписания сторонами.

Однако вопрос этот достаточно серьезный, и все же лучше будет обратиться к профессиональному человеку в этой области. Он разберется со всеми тонкостями оформления конкретного договора.

Какие пути оформления есть?

Если перед вами встала необходимость подарить ребенку недвижимость, то законодательство Российской Федерации предусматривает возможность воспользоваться многими вариантами.

Давайте и мы разберемся с ними подробнее, чтобы вы выбрали наиболее приемлемый для вас.

Если речь идет о бабушке с дедушкой, то здесь логично подумать о завещании. Завещание должно быть оформлено у нотариуса, за что вы вносите определенную плату, и по факту смерти завещателя наследство переходит вашему внуку, с условием, что он заплатит государственную пошлину в размере 60% от общей стоимости наследуемого имущества в соответствии со статьей 333. 24 Налогового кодекса.

Многие бабушки и дедушки не хотят, чтобы ребенок имел возможность пользоваться недвижимостью до достижения 18 летнего возраста. Поэтому и выбирают завещание, взамен сделки дарения.Под завещанием понимается передача имущества наследнику по факту смерти наследодателя.

Но стоит заметить, что оформить дарение на квартиру намного проще, нежели чем оформить завещание. Сделка дарения является основным возможным способом осуществить процедуру передачи собственности в дар другому лицу.

Под дарением понимается безвозмездная передача недвижимого имущества из собственности дарителя в собственность одаряемого, совместно со всеми правами пользования, владения и распоряжения. Сделке дарения посвящена целая глава в гражданском законодательстве под номером 32.

Что выгодно: дарственная на квартиру или завещание?

Завещание и дарственная представляют собой одни из видов перехода прав на вещи от первоначального владельца к выбранному им лицу. Оба они имеют ряд существенных отличий, как в части оформления, момента вступления во владение, так и в части финансовых затрат, связанных с переходом прав.

При заключении дарения, регистрация перехода прав происходит сразу же после подписания договора и уплаты пошлины за его оформление. Завещание же действует только тогда, когда имеет факт наступления смерти наследодателя. В этом случае, право собственности может быть зарегистрировано за наследником не ранее, чем через 6 месяцев с даты открытия наследства.

Суть завещания может быть изменена наследодателем, при его жизни, в любой удобный для него момент. Этого нельзя сказать о дарственной, для отмены которой потребуется, как минимум, согласие одаряемого, а в противном случае, судебное решение, основанное на наличии ряда уважительных факторов.

Дарственная, сторонами которой являются близкие родственники, не является налогооблагаемым событием. При наследовании за своим дедом, внуку пришлось бы оплатить госпошлину в сумме 0,3 % от цены полученного имущества, определенного независимой оценкой.

В качестве итога можно отметить, что завещание является наиболее безопасной сделкой для первоначального собственника вещи, который может изменить в течение собственной жизни решение о его передаче конкретному лицу. Заключение дарственной наиболее выгодно для одаряемой стороны, что связано со сложностью оспаривания такого документа и необходимостью несения минимальных затрат по переоформлению имущества на себя.

Старшие родственники, желающие обезопасить своих внуков от возможности утраты их имущества, чаще всего, передают его в процессе заключения дарственных, потом что в результате дарения вещь получает статус личной, а значит не будет включена в состав совместной собственности, подлежащей делению при расторжении брака.

Какие документы понадобятся?

Помимо договора в Регистрационную палату следует представить:

- кадастровый паспорт и техническая документация на жилплощадь;

- выписка из ЕГРП;

- выписка из домовой книги;

- заявление;

- чек госпошлины (ст. НК РФ);

- документ из ЗАГС, подтверждающий родственную связь;

- согласие сособственника;

- разрешение от попечительского совета (если требуется);

- общегражданские удостоверения личности и СНИЛС участников сделки.

Это стандартный набор. В некоторых случаях могут затребовать дополнительные бумаги.

Узнайте на нашем сайте, в каких случаях может понадобиться доверенность на дарение, согласие второго супруга и акт приема-передачи квартиры.

Следует иметь в виду, что документ из ЗАГСа не является обязательным. Но если его не будет, в глазах закона это будет уже обычное дарение и получившему подарок придется платить налог в 13% от стоимости жилплощади (ст. 217 НК РФ).Какие нужны документы

Чтобы оформить дарение, необходимо предоставить следующие бумаги:

- Паспорта участников (оригиналы).

- Договор дарения (требуется по одному экземпляру для каждой стороны и дополнительно для Регистрационной палаты).

- Свидетельство о праве собственности на передаваемую недвижимость.

- Техническая документация.

- Если правом собственности на квартиру располагает супруг дарителя или другие родственники, требуется письменное согласие или устное подтверждение (в последнем случае они должны явиться в Регистрационную палату лично).

- Если супруг-совладелец умер, к пакету документов прилагается оригинал свидетельства о смерти.

- Если сделка оформляется по доверенности, то последний документ нужно предоставить в оригинале и принести копию, заверенную у нотариуса. В доверенности обозначаются данные сторон и предмета передачи.

- Справка о жильцах, которые зарегистрированы в квартире.

Как оформляется

Договор необходимо оформлять в письменном виде.

Не обязательно обращаться к нотариусу, так как за его удостоверение он может взять до 20 тысяч рублей.Сейчас образцы договоров дарения можно найти в любой книге, посвященной образцам договоров, или в интернете.

В договоре обязательно указываете, что квартира передается в дар. Требовать при этом от внука ответных действий (например, ухаживать за Вами или содержать Вас) можно только в устной форме, рассчитывая на его благодарность.

В договор такие фразы включать нельзя, потому что это не договор ренты.

И отказаться от своего дорогого подарка впоследствии по причине невыполнения внуком своих обещаний тоже не получиться.

Суд откажется расторгать дарственную по этому поводу.

Отменить дарение можно только в крайних, нелицеприятных случаях. Если внук покушался на жизнь Вашу или членов семьи либо нанес телесные побои дарителю (ст. 578 Гражданского кодекса).

Некоторые люди прописывают в договоре, что дарение отменяется, если даритель переживет своего родственника. Такое условие допускается законом и представляется логичным, если известно, что у внука опасная работа или предстоит служба в армии (п. 4 ст. 578 Гражданского кодекса).

Договор дарения квартиры обязательно регистрируется в Росреестре, потому что это недвижимая вещь.Можно оформить и подписать акт приема передачи, либо в самом договоре прописать, что квартира передана внуку на дату подписания договора. Если Ваш внук еще ребенок, за него договор должны подписать один из родителей.

Сколько стоит дарение?

Стоимость дарения рассчитывается, исходя из необходимости вносить несколько видов платежей:

- госпошлины;

- налога;

- оплаты услуг нотариуса.

Рассмотрим их подробнее.

- Каждое юридически значимое действие, которое касается переоформления прав на собственность и их регистрацию, облагают государственной пошлиной. На это указывает Федеральный закон за номером 112, изданный в июле 1997 года.

Пошлину, как и во всех других видах сделок, должен выплатить ее инициатор. В данном случае это даритель.

Когда объектом сделки выступает квартира, внести госпошлину требуется во время оформления дарственной, а точнее — до того, как договор будет официально зарегистрирован. Ее величина составит 2000 рублей для граждан и 22000 рублей для юр. лиц.

- Кроме того, в Налоговом кодексе нашей страны есть ссылка (ст. 217) на то, что при получении в дар квартиры, сделка не подлежит обложению налогом, если она заключалась между близкими родственниками. Поэтому к цене на дарение квартиры нет необходимости прибавлять налог на сделку, когда участники являются родственниками. Это и есть главное достоинство договора подобного вида, в результате которого дарственная стала особо популярной.

Когда между сторонами нет родственных связей, но они являются резидентами нашей страны, налоговая сумма будет равна 13% от стоимости квартиры. Если речь идет о нерезидентах, им придется выплатить в казну 30% от цены недвижимости.

- К следующему пункту расходов, конечно, стоит отнести оплату услуг нотариусу, если он присутствовал при составлении сделки.

Налогообложение при дарении квартиры внукам

Налоговый кодекс предусматривает, что дарение недвижимости в отношении внуков не облагается налогом.

А всё потому, что внук относится к близким родственникам. Это предусматривает семейный кодекс статья 14.

Дело в том, что лица, которые в соответствии с семейным кодексом являются близкими родственниками, осуществляют сделки друг с другом и освобождаются от необходимости выплачивать налоги. Поэтому, вам нет надобности подавать налоговую декларацию, а также, выплачивать в отношении государства 13%.

Оформление дарственной у нотариуса

Если одна из сторон опасается, что другой участник со временем примет новое решение относительно бывшей собственности, передумав оставлять ее на сына или другого родственника, лучше оформлять сделку с помощью нотариуса. В данном случае нотариус будет выступать свидетелем в суде, показания которого будут безоговорочно приняты к рассмотрению.

Чтобы сделка была заверена у нотариуса, необходимо предоставить:

- документы, удостоверяющие личности каждой из сторон,

- выписку из ЕГРИП,

- документ о праве собственности на недвижимость,

- выписку из похозяйственной книги обо всех людях, которые прописаны в квартире на данный момент времени.

Кроме того, сразу же в нотариальной конторе можно оформить согласие второго супруга на сделку. После получения всей документации нотариус должен составить документ, подтверждающий безвозмездный переход прав собственности — дарственную. Затем уплачивают государственную пошлину и услуги нотариуса. Как правило, в реальной жизни, данные расходы ложатся на одариваемого, но возможно и поделить их на двоих.

Затем остается вопрос относительно цены оформления соглашения о дарении на квартиру. Дело в том, что в существующем законодательстве нет никаких ссылок на фиксированные цифры. Вот почему окончательная стоимость услуги по сопровождению сделки будет зависеть от региона ее получения. В среднем, данная цифра составляет примерно 2000 рублей.

После того, как нотариус получит всю необходимую документацию и внесет госпошлину, он забирает представленные бумаги (кроме паспортов), выдает вместо них расписку в их получении. Затем заявителю будет озвучено время, когда можно обратиться за новыми документами.

Вопросы и ответы

Бабушка хочет написать дарственную на несовершеннолетнюю внучку.Можно ли это сделать что для этого нужно? И после смерти бабушки дарственная может быть пересмотренна если есть ещё наследники? И Бабушка переживает если дарственную напишет то её могут выселить из квартиры, как можно её застраховать от этого, чтобы она не переживала?

В данном случае вы можете составить договор дарения в простой письменной форме либо в нотариальной (что значительно дороже). Так же в договоре можно прописать, что даритель сохраняет право пожизненного владения и пользования данной квартирой. Но в таком случае есть некоторые нюансы: не каждый регистратор Росреестра может согласится на такие условия, так как некоторые считают, что такие условия подменяют собой договор ренты (на мой взгляд это необоснованно и вопреки сложившейся судебной практики). Также вы можете составить договор пожизненного содержания (рента). В таком случае возникает ипотека в силу закона.

Светлана

Можно, для этого нужны следующие документы: 1. Договор дарения (составленный нотариусом, юристом, или самостоятельно в свободной письменной форме). 2. Свидетельство о праве собственности недвижимого имущества на имя дарителя. 3. Документ на основании которого возникло право собственности на имя дарителя. 4. Свидетельство о рождении одаряемого. 5. паспорт законного представителя одаряемого (родителя) его личное присутствие.

Могут понадобится дополнительные документы:

1. Техническая документация БТИ (тех. паспорт)

2. Кадастровый паспорт на недвижимое имущество.

Светлана

Отменить дарения можно только в случаях, указанных в части 1 статье 578 гражданского кодекса.

Светлана

Бабушка правильно делает, что переживает, так как после проведения государственной регистрации права собственности на внучку, бабушка уже не будет являться собственником жилого помещения.

С уважением!

Статья 578. Отмена дарения1. Даритель вправе отменить дарение, если одаряемый совершил покушение на его жизнь, жизнь

кого-либо из членов его семьи или близких родственников либо умышленно причинил дарителю телесные

повреждения.

В случае умышленного лишения жизни дарителя одаряемым право требовать в суде отмены дарения

принадлежит наследникам дарителя.

что нужно чтоб оформить дарственную на квартиру от прабабушки к правнучке? собственность принадлежит 50\50 прабабушке и ее внуку, оба не против. как узнать сколько составит 13 % и от какой суммы они отсчитываются? что нужно чтоб правильно оформить чтоб никто потом из других родственников не оспорил в суде? нужно ли что то дополнительно, в свете того, что прабабушке 95 лет?

Татьяна, Вам необходимо составить договор дарения!

Сама сделка дарения регламентируется главой 32 Гражданского кодекса РФ (ГК РФ). При этом под ним понимается безвозмездная передача имущества в собственность от одного лица к другому (ст. 572 ГК РФ). Сторонами сделки являют даритель и одаряемый.

Дарителем, как правило, может выступать любое лицо, за исключением тех, кто указан в ст. 575 ГК РФ (малолетние и недееспособные лица, а также от их имени представители). Одаряемым могут выступать и эти субъекты.

В то же время, указанная сделка, в основном, заключается между родственниками (близкими). Под ними ст. 14 Семейного кодекса РФ понимает супругов, родителей, детей, внуков, внучек, бабушек, дедушек, усыновленных и усыновителей, а также полнородных и неполнородных братьев и сестер.

Исходя из этого следует признать тот факт, что дарение между бабушками (дедушками) и их внуками, является сделкой, заключаемой между близкими родственниками.

внук хочет оформить дарственную на квартиру на свою бабушку. Не возникнет ли обязанности по уплате подоходного налога, если с момента покупки квартиры прошло менее 3 лет? Нужно ли, при оформлении договора дарения, доказывать родственные отношения?

У дарителя нет, так как при дарении доход не возникает.

Также срок владения недвижимостью, при дарении, никакой роли не играет.

Ситуация сложилась так, что внук подарил родной бабушке (матери его родного отца) половину одного дома, а бабушка подарила ему половину другого дома. Вот такое взаимное дарение. В налоговой требуют уплаты налогов с дарения.

Вопрос:

1) Действительно ли подлежит налогообложению такой акт дарения между близкими родственниками, если верить Семейному кодексу (договоры все составлены нотариально)?

2) Как (чем) подтвердить факт родства по прямой линии? Свидетельствами о рождении, чем-то еще?

3) Как вести себя, если все-таки в налоговой заставят уплатить налог? Можно ли подавать в суд, или обжаловать в какие-то вышестоящие инстанции?

Буду благодарна за как можно более подробный ответ!

ЗДравствуйте

Бабушка с внуком являются близкими родственниками согласно НК РФ данные люди освобождены от уплаты налога

«Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 N 117-ФЗ(ред. от 07.03.2018)(с изм. и доп., вступ. в силу с 01.04.2018) Доходы, полученные в порядке дарения, освобождаются от налогообложения в случае, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации (супругами, родителями и детьми, в том числе усыновителями и усыновленными, дедушкой, бабушкой и внуками, полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами);http://www.consultant.ru/law/podborki/darenie_blizkim_rodstvennikam/ КонсультантПлюс, 1997-2018Надежда

Надежда.

Дарение недвижимого имущества от внука к бабушке и от бабушки внуку налогом на доходы физического лица не облагается. В силу ст. 217 Налогового кодекса РФ:

Статья 217. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

Не подлежат налогообложению (освобождаются от налогообложения) следующие виды доходов физических лиц:

...

18.1) доходы в денежной и натуральной формах, получаемые от физических лиц в порядке дарения, за исключением случаев дарения недвижимого имущества, транспортных средств, акций, долей, паев, если иное не предусмотрено настоящим пунктом.

Доходы, полученные в порядке дарения, освобождаются от налогообложения в случае, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации (супругами, родителями и детьми, в том числе усыновителями и усыновленными, дедушкой, бабушкой и внуками, полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами);

...

2) Как (чем) подтвердить факт родства по прямой линии? Свидетельствами о рождении, чем-то еще?Надежда

Родство подтверждается документами, выданными органами ЗАГС (свидетельство о рождении). В некоторых случаях можно установить факт родства в судебном порядке (особое производство — ст. 264 ГПК РФ).

3) Как вести себя, если все-таки в налоговой заставят уплатить налог? Можно ли подавать в суд, или обжаловать в какие-то вышестоящие инстанции?Надежда

Безусловно, Вы вправе не соглашаться с налоговым органом. Надо представить в налоговую доказательства родства. При вынесении решения о привлечении Вас к налоговой ответственности — имеете право на обжалование. Ненормативный акт, принятый налоговым органом, действия и бездействия налогового органа могут быть обжалованы в вышестоящий налоговый орган

Налоговый кодекс РФ

1. Акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц могут быть обжалованы в вышестоящий налоговый орган и (или) в суд в порядке, предусмотренном настоящим Кодексом и соответствующим процессуальным законодательством Российской Федерации.

Жалобой признается обращение лица в налоговый орган, предметом которого является обжалование вступивших в силу актов налогового органа ненормативного характера, действий или бездействия его должностных лиц, если, по мнению этого лица, обжалуемые акты, действия или бездействие должностных лиц налогового органа нарушают его права.

Апелляционной жалобой признается обращение лица в налоговый орган, предметом которого является обжалование не вступившего в силу решения налогового органа о привлечении к ответственности за совершение налогового правонарушения или решения об отказе в привлечении к ответственности за совершение налогового правонарушения, вынесенного в соответствии со статьей 101 настоящего Кодекса, если, по мнению этого лица, обжалуемое решение нарушает его права.

...

Надежда,

1) Действительно ли подлежит налогообложению такой акт дарения между близкими родственниками, если верить Семейному кодексу (договоры все составлены нотариально)?В данном случае определяется следующим:

«Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 N 117-ФЗ (ред. от 23.04.2018) (с изм. и доп., вступ. в силу с 01.05.2018)

Статья 217. НК РФ Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

Не подлежат налогообложению (освобождаются от налогообложения) следующие виды доходов физических лиц:

18.1) доходы в денежной и натуральной формах, получаемые от физических лиц в порядке дарения, за исключением случаев дарения недвижимого имущества, транспортных средств, акций, долей, паев, если иное не предусмотрено настоящим пунктом.

Доходы, полученные в порядке дарения, освобождаются от налогообложения в случае, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации (супругами, родителями и детьми, в том числе усыновителями и усыновленными, дедушкой, бабушкой и внуками, полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами);

Т.е. платить НДФЛ не нужно.

2) Как (чем) подтвердить факт родства по прямой линии? Свидетельствами о рождении, чем-то еще?Да, данным документом.

3) Как вести себя, если все-таки в налоговой заставят уплатить налог? Можно ли подавать в суд, или обжаловать в какие-то вышестоящие инстанции?Обжалуете решение в вышестоящий налоговый орган, после чего, если будет отказ, обращайтесь в суд с исковым заявлением о признании решения налогового органа незаконным.

1) Действительно ли подлежит налогообложению такой акт дарения между близкими родственниками, если верить Семейному кодексу (договоры все составлены нотариально)?

Надежда

нет, конечно, в силу ст.217 НК

Не подлежат налогообложению (освобождаются от налогообложения) следующие виды доходов физических лиц:…

18.1) доходы в денежной и натуральной формах, получаемые от физических лиц в порядке дарения, за исключением случаев дарения недвижимого имущества, транспортных средств, акций, долей, паев, если иное не предусмотрено настоящим пунктом.

Доходы, полученные в порядке дарения, освобождаются от налогообложения в случае, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации (супругами, родителями и детьми, в том числе усыновителями и усыновленными, дедушкой, бабушкой и внуками, полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами);

2) Как (чем) подтвердить факт родства по прямой линии? Свидетельствами о рождении, чем-то еще?

Надежда

да, верно, свидетельствами о рождении, браке. можно еще через суд.

3) Как вести себя, если все-таки в налоговой заставят уплатить налог? Можно ли подавать в суд, или обжаловать в какие-то вышестоящие инстанции?

Надежда

заставить она может только, если докажет в суде притворность сделки. тогда могут применить последствия сделки мены.

Статья 170. Недействительность мнимой и притворной сделок

2. Притворная сделка, то есть сделка, которая совершена с целью прикрыть другую сделку, в том числе сделку на иных условиях, ничтожна. К сделке, которую стороны действительно имели в виду, с учетом существа и содержания сделки применяются относящиеся к ней правила.

Источники

Использованные источники информации.

- https://prosadidom.ru/gift/kak-oformit-darstvennuyu-na-kvartiru/

- https://sdelka.guru/darenie/dogovor-dareniya-na-vnuka-ili-vnuchku.html

- http://dogovor-darenija.ru/komu-darit/fizicheskimi-licami/rodstvenniku/vnuku-ili-vnuchke/

- http://zhivemvrossii.com/kvartira/darenie/vnuku.html

- https://www.nasledstva.net/darstvennaya/darstvennaya-na-kvartiru-vnuku.html

- http://darstvennaja.ru/darenie-rodstvennikam/vnuku-ili-vnuchke/

- https://pravo.guru/gilishnoe-pr/nedvigimost/kvartira/darenie-kvartiry/nesovershennoletnemu/kak-sdelat.html

- https://mylawyer.club/nedvizhimost/kvartira/darenie/d-kv-rodstvenniku/vnukam.html

Также интересно

Комментарии (0)

Поделитесь своим мнением о статье.

Ещё никто не оставил комментария, вы будете первым.