- Документы

- /

- Ринат Ахметов

Способы получения налогового вычета с помощью сайта gosuslugi.ru . Какие понадобятся документы. Пошаговая инструкция. Сроки рассмотрения документов. Как оформить налоговый вычет через Госуслуги? В статье вы узнаете как оформить налоговый вычет: пошаговая инструкция.

Содержание

- Нюансы и ограничения по получению

- Зайти в налоговый кабинет через госуслуги

- Как оформить?

- Как оформить налоговый вычет: пошаговая инструкция

- Кто может подать заявление на налоговый вычет на Госуслугах?

- Пошаговая инструкция

- Как подать документы на налоговый вычет через госуслуги?

- Основания для отказа

- Перечень необходимого для направлении обращения

- Можно ли подать на налоговый вычет через госуслуги?

- Назначение и типы налогового вычета

- Как вернуть налоговый вычет?

- Описание услуги и перечень необходимых документов

- Сколько ждать рассмотрения заявки?

- Запись на прием в ФНС

- Налоговый вычет – что это?

- Как подать заявление

- Виды налогового вычета

- Порядок обязательных действий

- Суть получения вычета

- Сколько ждать возврата?

- Условия получения налогового вычета

- Основные виды налогового вычета

- Вопросы и ответы

Нюансы и ограничения по получению

Чтобы иметь возможность осуществить возврат НДФЛ через «Госуслуги», необходимо будет обеспечить присутствие таких моментов:

- получатель должен выступать исключительно гражданином РФ;

- заявитель на получение средств должен трудоустроен официально. В противном случае он не будет являться плательщиком официального налога со своего дохода и права на оформление вычета не может быть предоставлено;

- если гражданин имеет намерение подать заявление на возврат НДФЛ через «Госуслуги» по отношению к приобретенному объекту недвижимости, в таком случае обязательным условием выступает нахождение этого объекта на территории Российской Федерации;

- при условии покупки недвижимости и последующего обращения за предоставлением средств следует учитывать, что квартира или другой объект недвижимости должны быть приобретены у лиц, выступающих в качестве близких родственников. Такая схема может быть расценена как сделка, совершенная с целью обналичивания средств незаконным способом, когда договор купли-продажи имел фиктивный характер.

Это интересно. При условии, что заявитель не является гражданином РФ, он может иметь вид на жительство. В таком случае он считается резидентом и имеет в части налогового вычета практически одинаковые права с лицами, имеющими российский паспорт.

Обращение за получением денег в первую очередь заключается в осуществлении регистрации на портале. Только таким образом допускается подать на налоговый вычет онлайн через «Госуслуги» – пользователь идентифицирует себя в качестве конкретного гражданина Российской Федерации. Все остальные обращения уже будут осуществляться при помощи использования личного кабинета, который закрепляется за ним и не требует дополнительных действий по подтверждению личности.

Читайте также: Как через госуслуги получить ИНН физическому лицуЗайти в налоговый кабинет через госуслуги

Каждый желающий имеет возможность провести подачу декларации для вычета не через госуслуги, но через ФНС. Выполнить подобную операцию можно на странице, где присутствует основная электронная услуга. Чтобы перейти на портал налоговой организации, следует заменить на вкладке с представленной формой полностью изменить категорию получения услуги. Далее выполняется следующая последовательность действий:

- Нажимается Получить услугу.

- В окошке, которое открывается, следует выбрать территориальный отдел и актуальный на число обращения календарь для фиксации дня и часа.

- Система составляет специальный талон. Его требуется распечатать и обязательно взять в налоговую.

В этой организации потребуется предоставить отчеты по получаемым доходам и тратам. Именно они дают официальное право возвратить выплаты.

Как оформить?

Если гражданин решил оформить налоговый вычет через Госуслуги, то ему потребуется заполнить форму, предлагаемую на сайте. Для подачи заявки могут потребоваться данные из справки по форме 2-НДФЛ. Ее можно взять у своего работодателя.

На сайте Госуслуг указан перечень документов, необходимых для оформления налогового вычета в том или ином случае. Нужно заранее побеспокоиться об их сканировании.

Качество сканов должно быть таким, чтобы на них была хорошо различима информация. Если отсканированные бумаги плохо читаются, можно вручную отредактировать их в графическом редакторе.

Как оформить налоговый вычет: пошаговая инструкция

Оформить перечисление выплаченных средств за медицинские услуги удобнее всего на госуслугах. Если в распоряжении есть аккаунт на сайте, потребуется выполнить следующую инструкцию:

- Проводится авторизация в личном кабинете на портале;

- Осуществляется переход в перечень услуг;

- Выбирается категория со средствами и налоговыми перечислениями;

- Активируется кнопка с приемом декларации;

- Предоставляется 3-НДФЛ;

- Изучаются условия по услугам;

- Нажать на выбранную опцию;

- В заключении остается просто заполнить отчет, подтвердить запрос подписью и отправить.

Если несмотря на многочисленные инструкции у налогоплательщика все равно появляются вопросы по возврату налога, необходимо связаться с сотрудниками организации по номеру горячей линии и воспользоваться консультационной помощью онлайн по возврату налога на квартиру у сотрудников МФЦ.

Кто может подать заявление на налоговый вычет на Госуслугах?

Сегодня уже большинство россиян знает о своих правах на налоговый вычет. Многие даже пользуются этой возможностью вернуть хотя бы часть средств за покупку квартиры, оплату обучения или собственное лечение. Вот только преимущественно люди обращаются за оформлением непосредственно в ФНС, а это время, очереди.

Если человек хочет подать документы с максимальным комфортом для себя, логичнее будет оформить налоговый вычет через госуслуги. Вся процедура проходит в онлайн-режиме. Получается, человек в любое удобное для себя время может заполнить и отправить необходимые бумаги. Портал работает круглосуточно, что тоже очень удобно.

Решившись подать документы дистанционно, человек может задаться вопросом. А доступна ли такая опция сегодня. Да, действительно, такая возможность существует. Вот только подать заявление на налоговый вычет могут только те пользователи, которые:

- прошли регистрацию на сервисе и подтвердили свою учетную запись (необходимо для идентификации личности);

- имеют электронную цифровую подпись (она нужна, чтобы подписывать документы, в противном случае юридически значимыми они считаться не будут).

ЭЦП нужна неслучайно. Человек, заявляя о своем праве на налоговый вычет, оформляет налоговую декларацию. Она в обязательном порядке подписывается заявителем. При дистанционном оформлении ее заменой выступает ЭЦП.

Кстати, при наличии ЭЦП оформить налоговый вычет можно и непосредственно на официальном сайте ФНС.

Если же электронной цифровой подписи у человека нет и делать ее он не планирует, оформить вычет на Госуслугах ему не удастся. Зато можно хотя бы записаться на конкретное время на прием в ФНС. Это позволит избежать томительного ожидания в очереди.

Пошаговая инструкция

Оформить налоговый вычет через Госуслуги ‒ довольно просто, вся процедура не отнимет у заявителя много времени.

Пошаговый алгоритм:

- Необходимо войти в свой личный кабинет с подтвержденной учетной записью.

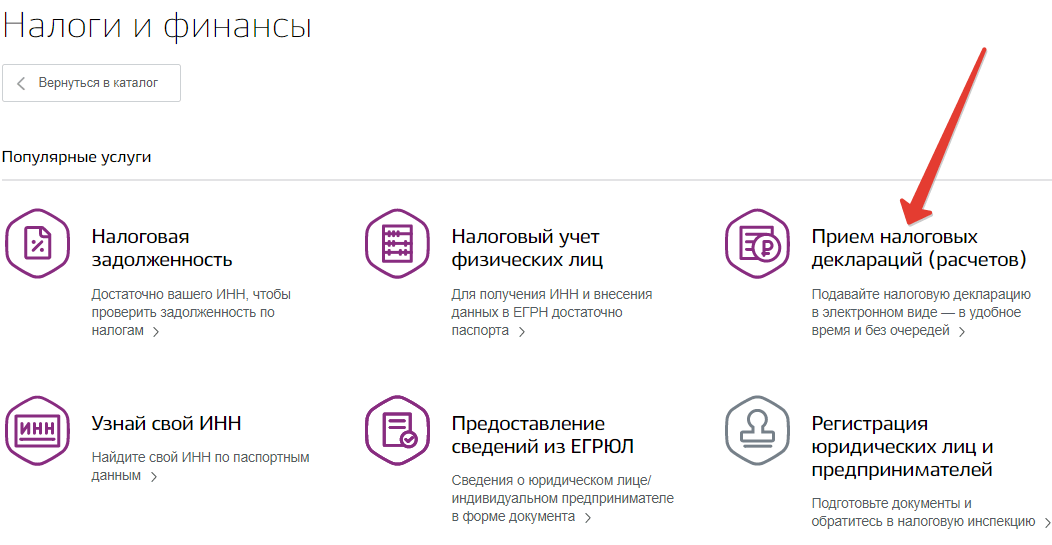

- Зайти в раздел «Налоги и финансы», после чего перейти на раздел «Прием деклараций», а затем «Предоставить форму 3-НДФЛ».

- Выбрать подачу документов в электронном виде.

- Создать и заполнить новое заявление. Если услуга используется повторно, можно просто продолжить заполнение существующей формы.

- После заполнения бланка нажать на кнопку «Отправить», и заявка будет отослана в налоговую инспекцию после проверки ее автоматической программой на ошибки. Если они будут обнаружены, то система автоматически отклонит заявку.

Подача декларации

У граждан, которые хотя бы раз заполняли форму 3-НДФЛ, не должно возникнуть трудностей с электронным заполнением данного документа.

Отправка документов

Порталом Госуслуги ежедневно пользуется большое количество россиян. В связи с этим, могут возникнуть небольшие трудности при отправке документов. Лучше всего подавать заявку в то время, когда нагрузка на сервис минимальная ‒ в утренние или ночные часы. Это в разы повысит шанс того, что документы будут отправлены без проблем.

Думаете о том, как можно не платить налог за сдачу квартиры? Сначала прочитайте эту статьюНашим специалистам юридического отдела время от времени задают вопрос. В 2019 году, если владелец квартиры сдает ее по договору найма, он должен платить налог на доход, полученный от нанимателя, в размере 13%. Налоговая ставка Читать подробнее

Как подать документы на налоговый вычет через госуслуги?

После регистрации и подтверждения личности, для перечисления начисления, стоит выполнить следующие пошаговые действия:

- Осуществляется вход в профиль, открывается перечень услуг.

- Открывается раздел с личными финансами.

- Здесь требуется выбрать подраздел с расчетами по налогам.

- Выбирается услуга по составлению отчетов по налогам.

- На открывающейся странице, следует выбрать формирование декларации онлайн и нажимается кнопка получения услуги.

- Внимательно заполняются графы у декларации. Прописываются персональные сведения из паспорта.

- Указывается адрес и сведения о доходах. Речь идет о 2-НДФЛ. Взять ее следует на работе.

- Выбирается категория отчисления в ФНС.

- Осуществляется подтверждение декларации полученной подписью.

После этих действий документ отправляется в нужную организацию. После активации кнопки по отправке, внести в документ исправления будет уже нельзя.

Основания для отказа

Налоговая инспекция после рассмотрения предоставленных документов не всегда выносит решение о выделении налогового вычета.

Отказы наиболее часто встречаются по следующим причинам:

- предоставленный пакет документов не соответствует требованиям;

- в качестве пункта обращения указано отделение ФНС не по месту прописки налогоплательщика;

- в бумагах имеются ошибки;

- поданы бумаги на возврат вычета с лечения людей, которые не являются близкими родственниками заявителю.

Налоговая инспекция объясняет причину отказа. Заявитель может обжаловать мотивированный отказ, если он покажется ему не совсем законным. Сделать это можно через суд или путем подачи жалобы в вышестоящее отделение ФНС по региону.

Перечень необходимого для направлении обращения

Список необходимых документов будет определяться исходя из того, какой тип вычета оформляется гражданином. К примеру, если следует обращение для получения средств, затраченных на приобретение объекта недвижимости, необходимо иметь при себе следующее:

- выписку из единого реестра о праве собственности на приобретенный объект недвижимости;

- акт приема-передачи объекта новому собственнику;

- документальные подтверждения факта проведения оплаты за квартиру. В качестве них могут быть использованы квитанции, чеки, выданные платежные поручения или же расписки от предыдущего собственника недвижимости;

- справка о доходах. Она предоставляется по форме 2-НДФЛ за тот год, по которому направляется заявление на получение вычета;

- оформленное заявление от супругов при условии, что они имеют намерение распределить положенный вычет между собой;

- при оплате за имеющуюся в собственности долю супруга или ребенка свидетельство о заключении брака и о рождении ребенка;

- доверенность при условии, что средства при покупке квартиры были внесены третьим лицом по поручению будущего собственника жилья.

Со всех документов в обязательном порядке снимаются копии и при возникновении необходимости может потребоваться предоставление их оригиналов для проведения сверок.

Важная информация. При условии отсутствия акта приема-передачи для получения вычета можно будет предъявить договор участия в долевом строительстве.

Гражданам РФ предоставляется право получение вычета, которое они могут использовать для возврата средств, потраченных на обозначенные законодательством цели. Такое действие допускается при условии присутствия подтверждающих фактов об официальном трудоустройстве и перечислении подоходного налога.

Можно ли подать на налоговый вычет через госуслуги?

На том основании, что существует большое количество видов и категорий отчислений, ответ на возможность его возврата можно дать исключительно положительно. Каждый желающий может вернуть налоговый вычет на лечение или медицинские услуги, если соответствует таким условиям:

Если у Вас остались вопросы или есть жалобы - сообщите нам

Задать вопрос

Оставить жалобу

- Пользователь регистрирует на портале и официально подтвердить собственную запись.

- В наличии должна присутствовать цифровая ЭП.

Авторизационная ЭП требуется для отправки официальной декларации через сайт гос/обслуживания. Без нее организация не примет отчетный документ. Даже если нужно действовать через официальный портал организации, потребуется подпись.

Назначение и типы налогового вычета

Налоговый вычет – это сумма, которая снижает размер подоходного налога (НДФЛ). Иногда он возвращается в виде определенной суммы уже оплаченного НДФЛ (его ставка равна 13% от доходов рядового гражданина).

Согласно Налоговому Кодексу, существуют следующие виды вычетов:

Каждый россиянин имеет право получать 15600 рублей ежегодно. Указанная сумма является максимальной для социального налогового вычета. Однако редко кто пользуется этой возможностью. Учитывая тот факт, что вычет охватывает три последних года, можно получить весьма существенную единовременную добавку к семейному бюджету – около 50 тыс. рублей на работающего члена семьи. Допускается оформление всей документации по интернету, равно как и начисление денежной компенсации.

Чтобы воспользоваться предоставленной возможностью, кандидат должен соответствовать следующим критериям:

- Иметь гражданство РФ или вид на жительство;

- Быть официально трудоустроенным, при этом с заработка отчисляется НДФЛ;

- Недвижимость должна располагаться в пределах России (для имущественного налога) и не быть купленной у родственника либо посредством арендатора.

Как вернуть налоговый вычет?

В настоящее время не у всех пользователей есть в наличии положенная для работы ЭП. Тогда налоговый вычет при покупке квартиры может быть перечислен следующим образом:

- Подача отчета через портал в стандартном варианте;

- Отправка по почте. Предварительно можно составить ее на сайте гос/обслуживания, распечатать и отправить почтой;

- Пересылка через Госуслуги посредством современного оборудования;

- Посещение организации. Через ресурс государственного обслуживания нужно записаться на посещение.

Каждому пользователю предоставлена возможность подать нужные для перечисления средств документы через персональный аккаунт налогоплательщика. Операция становится доступной после проведения предварительной регистрации.

Рассчитываться с наемными сотрудниками, работающими по трудовому договору, необходимо не реже 2-х раз в месяц. По итогам работы выплачиваются аванс и заработная плата. Однако бывают ситуации, когда получение вознаграждения самим сотрудником не представляется возможным. Требуется ли в таких случаях предъявить доверенность на получение заработной платы за другого человека или же Читать подробнее

Описание услуги и перечень необходимых документов

С пользователи имеют право заполнять и отправлять отчетность в налоговый орган через портал Госуслуги. Все сведения напрямую поступают в налоговую службу.

Данная услуга доступна как жителям крупных городов, так и людям из небольших сел и поселков. Особенно высоко эту возможность ценят те, кто не может лично обратиться в управление – люди с плотным рабочим графиком либо часто покидающие город и т.д.

Отметим, что процедура подачи документации через Госуслуги является более простой, чем при персональном посещении ФНС.

Перед оформлением электронной заявки следует заранее подготовить отсканированные документы, перечень которых зависит от типа налога:

- Справка 2-НДФЛ, взятая с места работы.

- Квитанции об оплате (по требованию).

- Договор долевого участия/купли-продажи (по требованию).

- При социальном налоговом вычете — копия лицензии учреждения, с которым заключено соглашение (страховая организация, курсы, школа и т.д.).

- Свидетельство о браке (по требованию).

Соответствующая заявка заполняется от имени физического лица в специальной форме. Необходимые сведения берутся из справки 2-НДФЛ (поступления за предыдущий год). Также понадобится электронная цифровая неквалифицированная подпись (ЭЦП), которая является подтверждением личности человека, получающего услугу. Она абсолютно бесплатна, срок ее действия – 12 месяцев. Место нахождения ЕЦП – Личный кабинет.

Сколько ждать рассмотрения заявки?

После отправки в Личный кабинет придет уведомление об успешном приеме документации на обработку сотрудниками ФМС. Будет также указан номер заявления, который позволяет отслеживать статус ее рассмотрения.

В дальнейшем нужно будет заполнить заявку в электронном виде с указанием банковских реквизитов для возврата денежных средств.

Срок камеральной проверки 3 месяца. При положительном рассмотрении дела еще 1 месяц займет перечисление денег на ваш счет. Хотя обычно время перевода занимает не более недели.

Запись на прием в ФНС

Некоторые налогоплательщики желают лично посетить налоговую для подачи документов. Записаться на прием можно в том же разделе на сайте Госуслуги, где предоставляется возможность приема деклараций. На этой странице стоит изменить тип услуги, выбрав личное посещение ФНС. После этого необходимо нажать на кнопку «Получить услугу».

В появившемся окне будет представлена карта, где можно маячком указать необходимый отдел налоговой инспекции.

Там же будет представлен календарь для выбора желаемой даты и времени приема.

После указания пользователем нужной информации на портале сгенерируется талон на прием. Его необходимо будет распечатать на принтере и взять с собой при посещении выбранного отделения ФНС. Также с собой необходимо будет взять документы, дающие право на возврат части средств, и бланк с декларацией.

Налоговый вычет – что это?

Под официальным перечислением понимаются средства, на сумму которых может быть снижен размер уплаченного НДФЛ. Он равен 13% от получаемого каждый месяц дохода. Чтобы получить положенный по закону возврат, требуется соответствовать таким требованиям:

- Гражданство РФ. Важно наличие ВНЖ, а также человек налоговый резидент;

- Официальное трудоустройство, так как важно отчисление подоходного налога с з/п;

- Недвижимость, за которое оформляется возврат, расположена в РФ.

При возврате денег, объект не приобретается у родственников или за счет официального нанимателя.

Как подать заявление

Процедуру по заполнению декларации 3-НДФЛ можно сделать через интернет посредством личного кабинета налогоплательщика или Госуслуг. Форму 2-НДФЛ необходимо получить у работодателя, а заявление заполняется через ФНС по месту жительства.

Рассмотрим пошаговый алгоритм действий, чтобы подать 3-НДФЛ через Госуслуги:

- Зайти на сайт Госуслуги;

- Произвести вход в Личный кабинет или пройти регистрацию;

- Выбрать раздел «Налоги и финансы», в этом разделе найти подраздел «Приём налоговых деклараций», затем выбрать электронную услугу «Представление налоговой декларации 3-НДФЛ;

- Выбрать способ получения услуги, нажав на «Сформировать декларацию онлайн»;

- Заполнить декларацию в электронном виде;

- Отправить декларацию на портале Госуслуги;

- Отслеживать статус обращения посредством Личного кабинета на Госуслугах.

Для подачи декларации необходимо получить квалифицированную электронную подпись в Личном кабинете Госуслуг, если она отсутствует. Сделать это можно через одну из организаций, список которых предоставлен там же.

<span data-mce-type=»bookmark» style=»display: inline-block; width: 0px; overflow: hidden; line-height: 0;» class=»mce_SELRES_start»></span>

Виды налогового вычета

Существует четыре категории подобного налогового вычета через госуслуги:

- Стандартный. Положен некоторым категориям лиц – сотрудникам социальных органов, инвалидам и ветеранам;

- Социальный. Это отсчет за полученное лечение, образование. Это компенсирует 13% от суммы;

- Имущественный. Оформляется при приобретении жилья, при выплате ипотечного займа. Вернуть также можно 13% от установленных процентов;

- Профессиональный. Его назначают предпринимателям и работающим по специальному гражданско-правовому соглашению.

Более подробную информацию по тому, какое отчисление положено и что требуется для его получения, можно найти на ресурсе налоговой. А некоторые из видов стоит рассмотреть в этой заметке.

Налоговый вычет за обучение

Налоговый вычет за обучение предоставляется отдельным категориям физических лиц. Это люди, которые занимаются воспитанием и обучением детей.

Стандартное отчисление за предоставленное образование по закону распространяется на каждого ребенка до достижения им 18 лет. Если ребенок учится в одном из ВУЗов и строго на дневной форме обучения, его можно будет оформить до достижения им 24 лет.

Налоговый вычет на лечение или медицинские услуги

Это особая форма социального отчисления по налогам. Она предоставляется не только за пенсионное страхование, но также за восстановление здоровья и лечения зубов. Средства можно вернуть не только за полученное лечение, но также за купленные медицинские препараты и пройденные процедуры. Важным моментом является то, что вернуть можно средства потраченные, как исключительно на себя, так и на своих детей, родителей и иных родственников.

Налоговый вычет при покупке квартиры

Это особая форма перечисления. Он применяется в процессе приобретения недвижимости или земли под собственное индивидуальное строительство. Каждый желающий и трудоустроенный гражданин может вернуть 260 тысяч от стоимости жилого помещения. Также позволяется вернуть 13% от ранее уплаченной ставки по оформленном ипотечном кредите.

Порядок обязательных действий

Осуществление возврата налога за лечение через «Госуслуги» или любого другого вычета, положенного гражданам РФ, должно осуществляться последовательным выполнением следующих шагов:

- Вход на официальный портал госуслуг.

- Прохождение процесса авторизации и переход в личный кабинет.

- Вход в соответствующий раздел «Налоги и финансы».

- Указание опции «Прием деклараций».

- Выбор услуги, отвечающей за предоставление формы 3-НДФЛ.

После того, как открывается окно информационной карточки услуги, можно будет ознакомиться с существующим порядком его получения:

- Предварительно пользователь должен будет выбрать возможность формирования декларации в режиме онлайн.

- Допускается вариант формирования уже новой декларации и продолжения внесения данных в существующей форме при условии, что пользователем уже была запущена такая процедура.

- Потребуется заверение оформленной заявки посредством оформленной электронной подписи и отправление ее в налоговую службу.

Следует знать. Пользователи государственного портала имеют возможность в автоматическом режиме сформировать документы по двум формам – 3-НДФЛ и 4-НДФЛ. Если заявитель в ходе их формирования будет допускать ошибки, в таком случае существующая программа самостоятельно сможет установить их корректность и предотвратить занесение неточных сведений.

Кроме непосредственного обращения с заявлением о получении налогового вычета пользователь Единого государственного портала имеет возможность записаться на прием для обращения в налоговую службу. Для выполнения такого действия также потребуется выбрать вариант «Запись в ведомство» и далее нажать кнопку «Записаться на прием». После подачи заявки на портале допускается отслеживать имеющийся у нее статус в Личном кабинете налогоплательщика.

Читайте также: Как узнать налоговую задолженность по ИНН физического лица

Суть получения вычета

Под налоговым вычетом понимается сумма, на какую уменьшается размер подоходного налога установленный для всех граждан РФ в едином размере 13%. В некоторых случаях под этим определением понимается возврат уже выплаченного налога, которые могут быть представлены следующими статьями:

- Стандартный, который определяется категориями физических лиц. К ним могут относиться такие граждане, как имеющие инвалидность, являющиеся ветеранами и т.д.

- Имущественный. Он может использоваться при приобретении недвижимости или выплате ипотечного кредита. В последнем случае вычет может составлять 13% от установленной процентной ставки, которая определяется условиями банковской организации, куда обращается лицо для получения средств на покупку недвижимости.

- Социальный. Может оформляться на благотворительные цели, прохождение лечения, покупку медицинских препаратов, накопительную часть трудовой пенсии граждан.

- Инвестиционный, связанный с убытками, понесенными субъектом при совершении операций на рынке ценных бумаг.

Важно. При необходимости обращения за получением налогового вычета пользователь должен обращать внимание на обязательные условия, обозначенные законодательством.

Сколько ждать возврата?

Специалисты налоговой инспекции после получения пакета документов обязаны вынести решение по заявке на налоговый вычет в течение 3 месяцев.

Такое время уходит на проведение камеральной проверки. Ход ее осуществления можно отслеживать в личном кабинете.

В случае положительного результата средства поступят на предоставленные заявителем реквизиты, но не сразу. Как правило, на перевод денег уходит около 1 месяца.

Оформление имущественного налогового вычета при покупке квартиры осуществляется в порядке, установленном законодательством.Можно ли оформить налоговый вычет в МФЦ? Информация здесь.

Как получить социальный налоговый вычет за лечение? Подробности в этой статье.

Условия получения налогового вычета

Сразу нужно сказать, что право на налоговый вычет имеют далеко не все граждане. Такие люди должны иметь официальную работу, то есть они уплачивают налог в государственную казну. В этом-то и состоит вся суть: человек получает право вернуть от суммы уплаченного налога конкретную потраченную им сумму.

Вычеты оформляются российскими гражданами. Кроме официального трудоустройства человек еще должен понести определенные траты, по которым предусмотрены налоговые вычеты. К таковым относят покупку квартиры (в том числе в ипотеку), оплату обучения или лечения. Причем существуют по каждому направлению свои суммовые ограничения, о которых уточнить в ФНС следует заранее.

Основные виды налогового вычета

В блоке с выбором налогового вычета будут представлены следующие варианты:

- Стандартный. Эта льгота предоставляется инвалидам, военнослужащим, совершеннолетним гражданам до 24 лет, которые находятся на обучении на дневной форме стационара. Также вычет оформляется родителями несовершеннолетних детей до 18 лет.

- Социальный. Социальный налоговый вычет может быть предоставлен, если гражданин может подтвердить расходы на собственное обучение, а также обучение близких родственников; благотворительность; на собственное лечение или лечение близких родственников, включая оплату не только медицинского обеспечения, но и лекарственных препаратов. Также на социальный вычет предоставляется при добровольных пенсионных взносах в государственные и негосударственные фонды.

- Имущественный. Вычет предоставляет при покупке жилья или участка под строительство. При этом возврат доступен как при единовременной оплате жилья, так и при покупке в ипотеку. В последнем случае вычет рассчитывается в зависимости от процентной ставки ипотечного кредита.

- Профессиональный. Выделяется некоторым категориям индивидуальных предпринимателей, а также сотрудникам научной или творческой сферы деятельности, которая связана с авторскими правами. На данный вычет не могут претендовать индивидуальные предприниматели, если они уже участвуют в других программах льготного налогообложения.

Существуют и другие категории налогового вычета. Здесь перечислены наиболее востребованные. Гражданин, который хочет вернуть часть налога, должен документально подтвердить расходы по соответствующим категориям. К примеру, квитанция для оплаты обучения. Этот документ должен быть отсканирован и прикреплен к форме 3-НДФЛ.

Вопросы и ответы

Я бы хотела узнать перечень документов, необходимых для получения налогового вычета при покупке квартиры по ипотеке, могу ли я подать документы на вычет через портал госуслуг? И еще, если право собственности на квартиру оформлено 16.10 2015 г. , не опоздала ли я с подачей документов на налоговый вычет? Есть ли какой то срок подачи документов?

Для того чтобы воспользоваться имущественным налоговым вычетом на приобретение квартиры необходимо предоставить в налоговый орган следующие документы (оригиналы с копиями):

— договор купли-продажи;

— свидетельство о государственной регистрации;

— передаточный акт (при приобретении квартиры по договору долевого строительства);

— договор долевого строительства;

— паспорт налогоплательщика;

— расписку или иной документ, подтверждающий оплату;

— налоговую декларацию 3 НДФЛ;

— справку 2 НДФЛ о доходах;

Срок обращения за данным налоговым вычетом законом не ограничен, то есть Вы не опоздали.

На счет портала госуслуг, то в любом случае непосредственно обращаться в налоговый орган необходимо для предоставления оригиналов документов.

Сейчас очередей уже нет, поэтому много времени это не займет.

Если возврат за 2015 году будет не в полном объеме, то остаток будет перенесен на следующие налоговые периоды.

В дальнейшем необходима лишь налоговая декларация и справка 2 НДФЛ.

Светлана, добрый день.

Вы не опоздали, если Вы хотите воспользоваться вычетом через налоговую, то как раз в этом году у Вас возникло такое право, в 2015 г. Вы могли обратиться к работодателю.

Статья 220. Имущественные налоговые вычеты

[Налоговый кодекс РФ][Глава 23][Статья 220]

пунктом 3 статьи 210 настоящего Кодекса налогоплательщик имеет право на

получение следующих имущественных налоговых вычетов, предоставляемых с

учетом особенностей и в порядке, которые предусмотрены настоящей

статьей:

3. Имущественный налоговый вычет, предусмотренный подпунктом 3 пункта

1 настоящей статьи, предоставляется с учетом следующих особенностей:

1) имущественный налоговый вычет предоставляется в размере фактически

произведенных налогоплательщиком расходов на новое строительство либо

приобретение на территории Российской Федерации одного или нескольких

объектов имущества, указанного в подпункте 3 пункта 1 настоящей статьи,

не превышающем 2 000 000 рублей.

7) имущественный налоговый вычет предоставляется налогоплательщику на

основании документов, подтверждающих возникновение права на указанный

вычет, платежных документов, оформленных в установленном порядке и

подтверждающих произведенные налогоплательщиком расходы (квитанции к

приходным ордерам, банковские выписки о перечислении денежных средств со

счета покупателя на счет продавца, товарные и кассовые чеки, акты о

закупке материалов у физических лиц с указанием в них адресных и

паспортных данных продавца и другие документы).

4. Имущественный налоговый вычет, предусмотренный подпунктом 4 пункта

1 настоящей статьи, предоставляется в сумме фактически произведенных

налогоплательщиком расходов по уплате процентов в соответствии с

договором займа (кредита), но не более 3 000 000 рублей при наличии

документов, подтверждающих право на получение имущественного налогового

вычета, указанных в пункте 3 настоящей статьи, договора займа (кредита),

а также документов, подтверждающих факт уплаты денежных средств

налогоплательщиком в погашение процентов.

7. Имущественные налоговые вычеты предоставляются при подаче

налогоплательщиком налоговой декларации в налоговые органы по окончании

налогового периода, если иное не предусмотрено настоящей статьей.

Светлана

Светлана.

Паспорт собственника жилого помещения; Декларация 3-НДФЛ; Справка 2-НДФЛ; Реквизиты счета в банке; Свидетельство о праве собственности на жилое помещение; ИНН; Кредитный договор; Акт приема-передачи (при условии покупки квартиры по ДДУ), Чеки, которые подтверждают оплату

могу ли я подать документы на вычет через портал госуслуг?Светлана

Даже если Вы подадите декларацию через портал гос. услуг, Вам все равно придется посетить налоговый орган.

Тем более в налоговом органе нужно будет написать заявление на предоставление налогового вычета.

Светлана

Нет, не опоздали.

Статья 220 НК

7. Имущественные налоговые вычеты предоставляются при подаче налогоплательщиком налоговой декларации в налоговые органы по окончании налогового периода, если иное не предусмотрено настоящей статьей.

Светлана, добрый день!

Получить имущественный вычет Вы можете двумя путями:

1. Обратиться в налоговую инспекцию с заявлением о возврате излишне уплаченных сумм налога. Этот способ подробно описан в предыдущих ответах.

2. Обратиться в налоговую инспекцию с заявлением о предоставлении Вам Уведомления о праве на получения имущественного вычета, которое потом относите Вашему работодателю. С момента предоставления и до конца года с заработной платы не будет удерживаться подоходный налог. На следующий год это нужно будет повторить. Пакет документов тот же. (п. 8 ст. 220 НК РФ).

Всего хорошего Вам!

Так же дополню к сказанному коллегами, что Вы так же имеете право на возврат подоходного налога с уплаченных процентов по ипотеке, для этого Вам необходимо обратиться в банк и попросить выдать справку о сумме выплаченных процентов за прошлый 2015 год

Статья 220 НК РФ. Имущественные налоговые вычеты1. При определении размера налоговой базы в соответствии с пунктом 3 статьи 210 настоящего Кодекса налогоплательщик имеет право на получение следующих имущественных налоговых вычетов, предоставляемых с учетом особенностей и в порядке, которые предусмотрены настоящей статьей:

4) имущественный налоговый вычет в сумме фактически произведенных налогоплательщиком расходов на погашение процентов по целевым займам (кредитам), фактически израсходованным на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них, а также на погашение процентов по кредитам, полученным от банков в целях рефинансирования (перекредитования) кредитов на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них.

Сумму по выплаченным процентам по ипотеке, так же необходимо внести в 3- НДФЛ и подать в ИФНС.

Сумма возврата по выплаченным процентам по ипотеке составляет не более 390 тр, т.е. вне зависимости от фактического размера процентов по ипотеке вы сможете вернуть не более чем 390 тысяч руб.

Если же размер процентов по кредиту меньше 3 миллионов, то остаток по ним сгорает.

Светлана!

Светлана

Через сайт госуслуги или через Личный кабинет налогоплательщика на сайте: nalog.ru (вход/регистрация с помощью учетной записи портала госуслуг), Вы можете:

скачивать программу для заполнения декларации по налогу на доходы физических лиц по форме № 3-НДФЛ;

заполнить декларацию по форме № 3-НДФЛ в режиме онлайн,

направить в налоговую инспекцию декларацию по форме № 3-НДФЛ в электронном виде, подписанную электронной подписью налогоплательщика;

отслеживать статус камеральной проверки налоговых деклараций по форме № 3-НДФЛ.

Источники

Использованные источники информации.

- https://infogosuslugi.ru/portal-gosuslugi/nalogi-i-finansy/kak-podat-na-nalogovyj-vycet-onlajn-cerez-gosuslugi.html

- https://gosuslugi24.su/nalogovyy-vychet.html

- https://realtyurist.ru/nalogovyj-vychet/nalogovyj-vychet-cherez-gosuslugi/

- https://lgotarf.ru/nalogi/article/kak-oformit-nalogovyj-vychet-cherez-gosuslugi

- https://ogosuslugah.com/nalogi/nalogovyj-vychet.html

- https://backnalog.ru/standartnyj/nalogovyj-vychet-cherez-gosuslugi

- https://gosuslugigid.ru/finansy/kak-podat-zayavlenie-na-nalogovyj-vychet-cherez-gosuslugi.html

Также интересно

Комментарии (0)

Поделитесь своим мнением о статье.

Ещё никто не оставил комментария, вы будете первым.