- Трудовое право

- /

- Ринат Ахметов

Выходное пособие при увольнении – единовременная выплата, назначаемая сотруднику, покидающему организацию. Основания для произведения выплат предусмотрены трудовым законодательством, внутренними нормативно-правовыми актами фирмы, коллективными и трудовыми соглашениями. В каких случаях назначается двухнедельное выходное пособие при увольнении, как рассчитать размер правильно? Формулы и правила, пример расчета. Выплата по состоянию здоровья и по инвалидности – положена ли и в какой сумме?

Содержание

- Общие правила расчета при увольнении

- Компенсация за отпуск

- Что делать при задержке выплат при увольнении, ответственность работодателя

- Особенности расчета выплат при увольнении

- Что говорит закон?

- Порядок расчета зарплаты

- Сроки выплат

- Нормативная база

- Какие операции производятся при расчете

- Расчет выходного пособия при увольнении

- Какие виды выплат и компенсаций положены?

- Особенности оформления и сроки

- Вопросы и ответы

Общие правила расчета при увольнении

При увольнении согласно ст. 140 ТК РФ все суммы, положенные работнику, выплачивают в последний день его работы.

Если в день увольнения сотрудника он не работал, тогда все выплаты ему перечисляются максимум через день, после требования служащего.

В случае выдачи расчетных в более поздние сроки, согласно ст. 236 ТК с работодателя могут взыскать проценты за просрочку.

Всем работникам, независимо от причины увольнения, выплачивают такие виды выплат:

- зарплата за фактически отработанное время;

- компенсацию за неиспользованные дни отпуска;

- другие выплаты, которые положены сотруднику. К примеру, если он пребывал на больничном, ему выплачивается компенсация за дни его нетрудоспособности.

Кроме денежных выплат, в последний день службы работник получает трудовую книжку, справку 2-НДФЛ, справку о расчете суммы пособия, а также по письменной просьбе работника руководство должно передать ему все документы, связанные с его деятельностью на данном предприятии (о приеме на службу, переводе на иную должность и т.д.).

Компенсация за отпуск

При уходе с работы по инициативе сотрудника или по инициативе руководителя, служащему необходимо оплатить компенсацию за отпуск.

Причем в трудовом законодательстве (ст. 127) четко сказано, что при увольнении учитываются абсолютно все неиспользованные отпуска, если они ранее не оплачивались.

Отпуск за отработанный год должен составлять не менее 28 дней. По желанию служащего его отпуск может быть «разбит» на части, но одна из его частей непременно должна быть не меньше 14-ти дней.

По правилам, установленным в трудовом законодательстве, отпуск должен обязательно предоставляться каждому из работников предприятия не реже одного раза за два года работы.

Если за два года отпуск предоставлен не был, в случае увольнения за неиспользованные дни отпуска предоставляется денежная компенсация.

Если, напротив, сотрудник не отработал рабочий год, то ему выплатят отпускные только за фактически отработанное время.

Причем отработать сотруднику нужно больше половины месяца, в котором планируется увольнение, иначе период, что составляет менее половины месяца, не будет учтен при расчете.

При увольнении полагается компенсация за отпуск (как за ежегодный, так и за дополнительный отпуск), данная выплата тоже производится в последний день работы служащего.

Компенсация отпуска за неполный год

Если же работник работал в компании меньше 1 года, то расчет отпускных производится пропорционально количеству отработанных месяцев.

Работники, которые трудятся на предприятии не меньше 6 месяц, получают компенсацию за отпуск в полном объеме. Месяц, который не отработан более половины, при расчете во внимание не берут.

Выплата компенсации при увольнении по соглашению сторонРасчет компенсации за неиспользованный отпуск при увольненииКомпенсация отпуска при увольнении ндфлИзучите, каковы основания для выселения из квартиры собственника и его членов семьи. Узнайте, каков порядок принудительного выдворения из жилого помещения за систематические нарушения прав соседей и какие последствия ожидают бывшего владельца. Выселение собственника из квартиры за неуплату коммунальных услуг. Общие основания для выселения человека из дома. Можно ли принудительно выселить за нарушение прав соседей. Читать подробнее

Что делать при задержке выплат при увольнении, ответственность работодателя

Если работодатель своевременно не рассчитался с сотрудником, уволенному необходимо обратиться за помощью в компетентные инстанции. Жалобу можно адресовать:

- в трудовую инспекцию;

- в прокуратуру;

- в районный (городской) суд по месту юридического адреса организации-нарушителя.

В заявлении нужно указать на нарушение прав работника, сформулировать требование к бывшему нанимателю, заключающееся в полном расчете по обязательствам и выплате пени за все дни задержки расчетных сумм.

К заявлению следует приложить:

- копию трудовой книжки;

- копию приказа об увольнении;

- расчетные листки, справки 2-НДФЛ и 182-н за последние 2 года;

- копии расходных кассовых ордеров либо платежных поручений на выплату зарплаты.

Инспекция по труду и суд, как правило, встают на сторону работника, обязывая нанимателя полностью рассчитаться по обязательствам и погасить набежавшую пеню.

Особенности расчета выплат при увольнении

Зарплата

Определяется в специальных программах (например, в «1С»).

Когда работник ничего не должен предприятию, используйте такую формулу:

ЗП= ОКЛАД/Дмес х Дотр.,

где

- ОКЛАД – денежные средства, начисляемые сотруднику;

- Д мес. – количество рабочих дней в месяце;

- Д отр. – количество отработанных дней.

Из полученной суммы необходимо вычесть подоходный налог 13%.

Также работодатель должен перечислить страховые взносы:

- в ПФ РФ – 22%;

- ФСС — 2,9 %;

- в ФОМС – 5,1%.

Не забывайте учитывать районный коэффициент в регионах, климатические условия которых отличаются.

При необходимости нужно делать надбавки для работников крайнего Сервера. Все эти выплаты предусмотрены законодательством РФ. Если сотрудник должен предприятию денежные средства, они вычитаются из зарплаты.

Внимание: тариф страховых взносов в Пенсионный фонд составляет 22% до тех пор, пока выплаты по нарастающему итогу не достигнут предельной базы.

Тогда значение снижается до 10% и прекращается оплата в ФСС. В 2019 году денежные средства начисляются в ФОМС без ограничения.

Пример:

Сотрудник компании ООО «Звезда» — А.И. Воробьев подал заявление на увольнение по собственному желанию . Оклад составляет 25 000 руб., месяц отработан не полностью – 17 дней, поскольку работник брал 3 дня отпуска без сохранения зарплаты. Количество неиспользованных дней отдыха составляет 25 дней.

Расчет при увольнении будет выглядеть так:

1) Начисленная зарплата:

(25 000 руб.)/(20 дней) х 17 дней=21 250 руб.

2) Сумма, передаваемая на руки:

21250-(21 250 х 0,13)= 18 487,5 руб.

Также предприятие перечисляет в соответствующие инстанции страховые взносы за А.И. Воробьева:

- в ПФ РФ — 25 000 х 0,22 = 5500 руб.

- в ФСС – 25 000 х 0,029 = 725 руб.

- в ФОМС – 25 000 х 0,051 = 1275 руб.

Премии

Устанавливаются в трудовом договоре или локальных нормативных документах. Составляют определенную долю оклада.

Формула для расчета такова:

ПРЕМИИ=N х ОКЛАД

где

N – процент премиальных начислений.

Продолжим рассматривать предыдущий пример.

Предположим, что в трудовом договоре А.И. Воробьеву полагаются премии в размере 17% от оклада.

Тогда дополнительное вознаграждение составит:

ПРЕМИИ = 0,17 х 25 000 = 4250 руб.

Допускается ли увольнение во время испытательного срока? Читайте об этом на нашем сайте.

Как оформляется увольнение по здоровью? Смотрите тут.

Что делать кадровику, если увольняется материально ответственное лицо? Узнайте здесь.

Неиспользованный отпуск

По закону при увольнении сотрудника предприятие должно возместить все дни неиспользованного отдыха.

Как рассчитать денежную компенсацию:

ОТПУСКНЫЕ = Дотд. х ЗПср.д.,

где

- Д отд. – количество положенных дней отдыха;

- ЗП ср.д. – средняя зарплата сотрудника в день.

Для полностью отработанного расчетного периода используется такая формула:

ЗП ср.д.=(Д год.)/12: 29,4.

В противоположной ситуации — ЗП ср.д.=(Дгод.)/(29,4 х Мп+Мн),

где

- Д год. – заработок сотрудника за прошедшие 12 месяцев;

- Мп. – количество месяцев, полностью отработанных служащим;

- Мн. – число дней в не полностью отработанном месяце;

- 29,4 – среднее количество дней в месяце, установленное в 2019 году.

Согласно Трудовому законодательству, оплата ежегодного отпуска в полном размере предусмотрена сотрудникам, проработавшим в организации не меньше 11 полных месяцев.

Когда длительность меньше, доля отпускных рассчитывается на каждый отработанный день.

При этом кадровые специалисты должны учитывать два нюанса:

- исключаются из расчета излишки, составляющие менее 15 дней;

- значение округляется до полного месяца при выходе на работу более 15 дней.

В нашем примере у А.И. Воробьева осталось 25 дней неиспользованного отпуска. По сведениям системы «1С», доходы сотрудника за год составили 324 000 руб. Допустим, он отработал предыдущий год полностью.

Следовательно, в бухгалтерии делают такие расчеты:

- ЗП ср.д.=(324 000)/12:29,4 = 918,4 руб.

- ОТПУСКНЫЕ = 25 х 918,4 = 22 959, 2 руб.

В день увольнения фирма «Звезда» должна выплатить А.И. Воробьеву компенсацию за неиспользованные дни отдыха в размере 22 959,2 руб.

Выходное пособие

Выдается сотруднику при сокращении или ликвидации предприятия.

Оно равно одной месячной заработной плате и предоставляется на весь период трудоустройства, но не дольше 2 месяцев.

Пример:

Фирма ООО «Белый волк» планирует останавливать деятельность с , в связи с чем, оформляет увольнение сотрудников. Е.И. Костенко, работающая экономистом, получает 27 500 руб.

Помимо зарплаты за отработанный период и компенсации за неиспользованный отпуск, служащая должна получить выходное пособие:

- за март – 27 500 руб.

- за апрель – 27 500 руб.

ООО «Белый клык» обязуется выплатить Е.И. Костенко 55 000 руб. на период трудоустройства.

Если при увольнении сотрудника сумма компенсационных выплат превышает три средних заработка (для работников Крайнего Севера — шесть), установленных в регионе, с разницы удерживается подоходный налог.

Пример:

Компания ООО «Антей» оформляет расторжение контракта с начальником отдела продаж Г.И. Митяевым. В бухгалтерии были начислены денежные компенсации в размере 57 700 руб. Средняя месячная зарплата сотрудника составляет 15 000 руб. Определить подоходный налог.

Рассчитаем сумму, подлежащую налогообложению:

57 700-(15 000 х 3)= 12 700 руб.

Определим НДФЛ: 12 700 х 13% = 1651 руб.

Бухгалтерия ООО «Антей» должна заплатить подоходный налог за Г.И. Митяева в размере 1 651 руб.

При расторжении трудового договора по инициативе сотрудника работодатель имеет право компенсировать неотработанные дни отдыха, предоставленные заранее (авансом).

Определить удерживаемую сумму можно по формуле:

Сумма удерж.=Дудерж.х ЗПср.д.,

где

- Дудерж. – количество дней, за которые работодатель может компенсировать отпускные;

- ЗПср.д. – средняя дневная зарплата сотрудника;

- Д_(удерж.)=Дотп.ф.-Дотп.;

- Д отп.ф. – полная продолжительность отпуска, в днях;

- Д отп. – длительность отдыха в соответствии с трудовым стажем.

Пересчитывать среднюю дневную зарплату не нужно. Достаточно взять значение, которое использовалось ранее при расчете отпускных.

Пример:

В компанию ООО «Флоренсия» был принят водитель-экспедитор К.И. Фролов (). Сотрудник брал авансом отпуск продолжительностью 28 дней, а 16 июля 2019 г. был уволен по инициативе работодателя. Средняя дневная зарплата составляет 900 руб. Периоды, не включаемые в отпускной стаж, отсутствуют. Какую сумму должен удержать работодатель?

Расчет:

- Ко дню увольнения сотрудник заработал 28:12 х 10 = 23,3 дня отпуска.

- Количество удерживаемых дней будет равно: 28 – 23,3 = 4,7 дня.

- Сумма составит: 4,7 х 900 руб. = 4230 руб.

Возможно ли увольнение иностранца за прогул? Читайте тут.

Что говорит закон?

Пособие является компенсацией за сам факт выбытия из фирмы, поэтому выплачивают его в день увольнения (статья 84.1, статья 140 ТК РФ).

Выплаты производятся на основе приказа, где указываются основания сокращения. Отдельный приказ о назначении компенсации не издается.

Размер пособия определяется на базе среднемесячного заработка.

Понятие

Выходное пособие – единовременная выплата, назначаемая уволенному гражданину. Основания для произведения выплат предусмотрены трудовым законодательством, внутренними нормативно-правовыми актами фирмы, коллективными и трудовыми соглашениями.

Выходное пособие при увольнении предоставляется не всегда, а только в определенных случаях.

Нормативная база

Трудовое законодательство обязывает работодателей в предоставлении пособия, если договор расторгается по одному из следующих оснований:

- ликвидация компании;

- сокращение штата;

- призыв гражданина на военную службу;

- восстановление в должности по решению суда или трудовой инспекции;

- отказ от перевода в другой населенный пункт;

- отказ от перевода на другую работу по медицинским показателям;

- признание работника не пригодным к работе по состоянию здоровья (при наличии медицинского заключения);

- отказ от дальнейшей работы из-за смены условий труда;

- сокращение руководителя не по его вине, если за принятие решения ответственны учредители;

- расторжение трудового соглашения с руководителем и главбухом ввиду смены собственника;

- допущенные работодателем нарушения порядка заключения трудового соглашения, в результате которых становится невозможным переход на другую вакансию по решению суда, медицинским показателям, для лиц, не имеющих требуемых документов об образовании, граждан, лишенных определенных прав (изгнанных из Российской Федерации, уволенных с госслужбы и т. д.), в т.ч. лишенных права осуществлять определенные виды деятельности.

Уволенный гражданин в последующие два месяца получает компенсацию в размере средней зарплаты.

Если зарегистрироваться в центре занятости, сроки выплат увеличатся до трех месяцев.

Среднемесячная зарплата полагается работникам, уволенным вследствие нарушения правил заключения договора.

Сюда относятся также граждане, занятые на сезонных работах.

Какими документами организации закрепляется?

Если гражданин был трудоустроен на срок, не превышающий два месяца, размер выплаты определяется трудовым соглашением или внутренним нормативно-правовым актом.

В случае отсутствия данного пункта в документах работодатель освобождается от обязанности предоставления компенсации.

В каких случаях выплачивается?

Пособие выплачивается:

- при сокращении штата;

- при ликвидации компании.

Трудовым или коллективным соглашением может быть предусмотрена дополнительная выплата при сокращении в размере от трех до пятнадцати заработков.

Когда не положено?

Пособие не предусмотрено:

- при нарушении гражданином трудовой дисциплины;

- при сокращении на испытательном сроке;

- при выбытии по собственному желанию или соглашению сторон;

- если срок договора составляет менее двух месяцев.

Как уволить декретницу при сокращении штата? Ответ — здесь.

Порядок расчета зарплаты

Исчисление зарплаты производится по стандартной схеме, при этом начисляется:

- зарплата за отработанные дни, включая день увольнения;

- все положенные премии;

- плата за выслугу лет;

- все переработки (работа в вечерние и ночные часы, выходные и праздничные дни);

- оплата за совмещение должностей);

- прочие выплаты, положенные по отдельному приказу (компенсация за использование личного автотранспорта в служебных целях, оплата ГСМ и прочее);

- выплачиваются командировочные, больничные (если необходимо).

Алгоритм расчет зарплаты увольняемым работникам

Рассмотрим, как рассчитать зарплату при увольнении. Для удобства кадровику и бухгалтеру-расчетчику следует придерживаться приведенного ниже порядка исчисления зарплаты:

- Кадровик должен составить табель учета рабочего времени по форме Т-13, продолжающей действовать в текущем году. Если на предприятии разработан свой бланк для учета рабочего времени персонала, допустимо использовать и его. На увольняемого сотрудника обычно составляется отдельный табель (для удобства бухгалтерской и кадровой служб). В нем отмечаются рабочие дни, периоды болезни, нахождения в отпуске, командировке, проставляются отметки о выполнении сверхурочной работы и т. д.

- Затем специалисту кадровой службы необходимо подписать составленный табель и согласовать его с непосредственным руководителем увольняемого работника. После этого документ должен завизировать руководитель кадровой службы.

- Далее кадровик передает подписанный табель бухгалтеру, в обязанности которого входит расчет заработной платы при увольнении персонала. Бухгалтер исчисляет расчетные по приведенной ниже формуле.

Зарпл. отр. = (Оклад + Прем. мес. + Прочие выпл. мес.) / Кол-во раб. дн. в мес. * Кол-во отраб. дн.

Обязательно ли вести табель

Специалисты компаний мелкого и среднего бизнеса нередко игнорируют требование ст.91 ТК РФ, обязывающее работодателей вести учет фактически отработанного персоналом времени. Обычно так поступают бухгалтеры, в обязанности которых входит ведение кадрового учета, поскольку считают составление табелей необязательным. Между тем, в отсутствии этого документа невозможно доказать, сколько дней отработал сотрудник.

При этом возможно возникновение претензий как со стороны работников, пытающихся доказать, что им неверно исчислена зарплата при увольнении, так и со стороны налоговых органов, считающих, что в отсутствии табеля компания не имеет право уменьшать базу по налогу на прибыль на сумму расходов на оплату труда. Во избежание конфликтных ситуаций табель учета рабочего времени нужно вести, даже если в организации трудится несколько человек.

Сроки выплат

Бесплатная консультация юристаОтветим на ваш вопрос за 5 минут!

Задать вопросРасчет при увольнении — сроки выплаты. В какой срок должны рассчитать при расторжении трудового договора? Независимо от причин увольнения, полностью расплатиться по обязательствам перед сотрудником компания обязана в последний день его работы. Такие требования содержит ст.140 ТК РФ.

Бесплатная консультация юристаОтветим на ваш вопрос за 5 минут!

Задать вопросЕсли в организации действует зарплатный проект, причитающаяся увольняемому сумма перечисляется на его банковскую карту. Если компания выдает зарплату наличными, работник получает деньги в кассе. Следовательно, расчет при увольнении любого сотрудника производят в сроки, оговоренные законодательством.

Иногда в последний рабочий день сотрудник отсутствует на рабочем месте, например, он находится в отпуске или болеет. В этом случае организация обязана выплатить ему окончательный расчет по первому требованию в последний или следующий за ним рабочий день. Если же уволенный за деньгами не явился, причитающиеся ему средства депонируются.

Как выплачиваются дивиденды - сколько раз в год, как часто начисляются. По каким акциям распределяется прибыль. Выплаты в ООО. Как выплачиваются учредителям. Налогообложение. В статье - выплата дивидендов для ООО в 2019 году в узнаете как правильно рассчитать дивиденды, что будет если дивиденды не были выплачены в срок и многое другое. Читать подробнее

Нормативная база

Трудовой кодекс Российской Федерации:

- ст. 178 – порядок оплаты выходных пособий;

- ст. 140 – сроки расчета при прерывании сотрудничества;

- ст. 121 – расчет отпускного стажа.

Трудовой Кодекс Российской Федерации

Другие документы:

- Письмо Минфина России от N 03-04-06/7535;

- Письмо Роструда № 1519-6-1.

Письмо Минфина 03-04-06-7535

Письмо Роструда 1519-6-1

Какие операции производятся при расчете

Работники могут увольняться по разным причинам: от собственного желания до сокращения штата. Однако выплата зарплаты при увольнении осуществляется независимо от того, по какой статье ТК РФ произошло расторжение трудового договора.

Ответственность за расчет сумм лежит на бухгалтере, однако проверить, все ли сделано верно, может каждый работник. Чтобы произвести эту операцию, необходимо в день увольнения истребовать расчетный листок и внимательно изучить отраженные в нем начисления. После того как вы получите документ на руки, можно переходить к детальному анализу выплат.

В окончательный расчет при увольнении обычно включают:

- зарплату за последний месяц работы;

- ежемесячную премию (если она предусмотрена трудовым договором);

- оплату дополнительного времени работы (сверхурочные, ночные, праздничные и прочее);

- компенсацию за неотгуленный отпуск.

На некоторых предприятиях действует коллективный договор, по которому увольняющемуся сотруднику могут полагаться различные компенсационные выплаты, особенно если расторжение контракта происходит по инициативе администрации. Это может быть разовое выходное пособие в фиксированной сумме либо процент от оклада работника.

Расчет выходного пособия при увольнении

Размер пособия зависит от среднемесячной зарплаты, расчет которой производится определенным образом.

Размер

Сумма пособия высчитывается по следующей формуле:

Размер компенсации = СЗ * РД,

где

СЗ – средняя зарплата;

РД – количество рабочих дней в оплачиваемый период.

Средняя зарплата – это отношение всей зарплаты за прошлый год к количеству отработанных по факту дней за это время.

Средняя зарплата вычисляется следующим образом:

СЗ = ЗП/ОД,

где

ЗП – зарплата за расчетный период;

ОД – количество проработанных дней.

При подсчете пособия нужно учитывать следующие моменты:

- компенсация применима только к рабочим дням, выходные и праздники не учитываются;

- не учитываются социальные перечисления (материальная помощь, отпускные, больничные и т. д.);

- месяц включается в расчетный период, даже если человек увольняется в последний день месяца (в других случаях учитывается отрезок до месяца сокращения);

- на размер пособия не влияет система оплаты труда.

Налогообложение

Все затраты организации, направленные на оплату труда работникам, принимаются во внимание при определении налогооблагаемой базы. То же самое касается и денежных компенсаций при сокращении.

Дополнительные выплаты учитываются в случае, если они предусмотрены коллективным соглашением или трудовым договором.

Не участвуют в расчете налогооблагаемой базы суммы, указанные только в согласии на увольнение.

Страховые взносы

Страховые взносы с выходных пособий не уплачиваются.

Дополнительные выплаты при сокращении и компенсации за использованные отпуска подлежат взиманию средств в пользу уплаты страховых взносов. Если имеется исполнительный лист, с выходного пособия удерживаются алименты.

Иные выплаты

Трудовым договором или коллективным соглашением могут быть предусмотрены компенсации по другим основаниям, а также выплаты в повышенном размере при увольнении по статьям 178, 181 и 279 Трудового кодекса.

Пример расчета

г. Иванов А. А. был уволен ввиду ликвидации ООО «Альфа». Ежемесячный оклад составлял 10000 рублей. Отпуск был использован в полном объеме.

Таким образом, в день увольнения должны быть выплачены:

- заработная плата за дни, отработанные в октябре;

- выходное пособие.

В октябре 2019 года 22 рабочих дня. Иванов проработал 10 дней, заработок за которые составляет:

10000 рублей/22 * 10 = 4545 рублей.

Для подсчета выходного пособия нужно вычислить средний заработок.

Для этого сначала определяется общий доход за последние 12 месяцев. Пусть за это время Иванов отработал 260 дней и не получал социальных выплат.

Средний заработок = 10000 рублей * 12 / 260 = 461,5 рублей.

В ноябре 2019 года 21 рабочий день, следовательно, размер выходного пособия составит:

461,5 * 21 = 9691,5 рублей.

Какие виды выплат и компенсаций положены?

Предприятие обязано возместить сотруднику выплаты, предусмотренные Трудовым кодексом и регламентированные локальными нормативными актами.

При увольнении по собственному желанию в обязательном порядке выдается:

- Заработная плата за отработанный период. Предоставляется в обязательном порядке, даже если сотрудник увольняется за совершение дисциплинарных проступков. Несвоевременное перечисление денег грозит работодателю необходимостью компенсировать задержку (если служащий обратится в суд).

- Премии — выдаются, согласно локальным документам и составляют определенный процент оклада. Размер и условия предоставления прописываются в трудовом договоре.

- Компенсация за неиспользованные дни отдыха. Бывают случаи, когда уволенный работник не успел воспользоваться ежегодным отпуском, отдыхал частично либо накопил отгулы. Все это возмещается предприятием в полном объеме.

Когда трудовые отношения прерываются по инициативе работодателя, к обязательным выплатам добавляются:

- Выходное пособие – компенсация, назначаемая ТК РФ на период трудоустройства сотрудника. Сумма отличается, в зависимости от категории граждан. Для простых служащих равна одной ежемесячной зарплате, а для лиц, занимающих руководящие должности, выплачивается в тройном размере. Законодательство не запрещает увеличивать сумму при необходимости. Внимание: выходное пособие не полагается сотруднику, уволенному за несоблюдение трудовой дисциплины (воровство, должностной подлог и т.п.), но окончательное решение остается за работодателем.

- Дополнительные компенсации. Предоставляются по инициативе работодателя, если это предусмотрено в коллективном договоре.

При ликвидации предприятия или сокращении штата сотруднику предоставляются все рассмотренные выше компенсации.

Разница заключается только в том, что выходное пособие выплачивается на период трудоустройства — в течение двух месяцев с момента расторжения договора.

Какие компенсации при увольнении по сокращению штатов положены работникам? Информация — на нашем сайте.Отрабатывает ли пенсионер 2 недели при увольнении? Читайте тут.

Особенности оформления и сроки

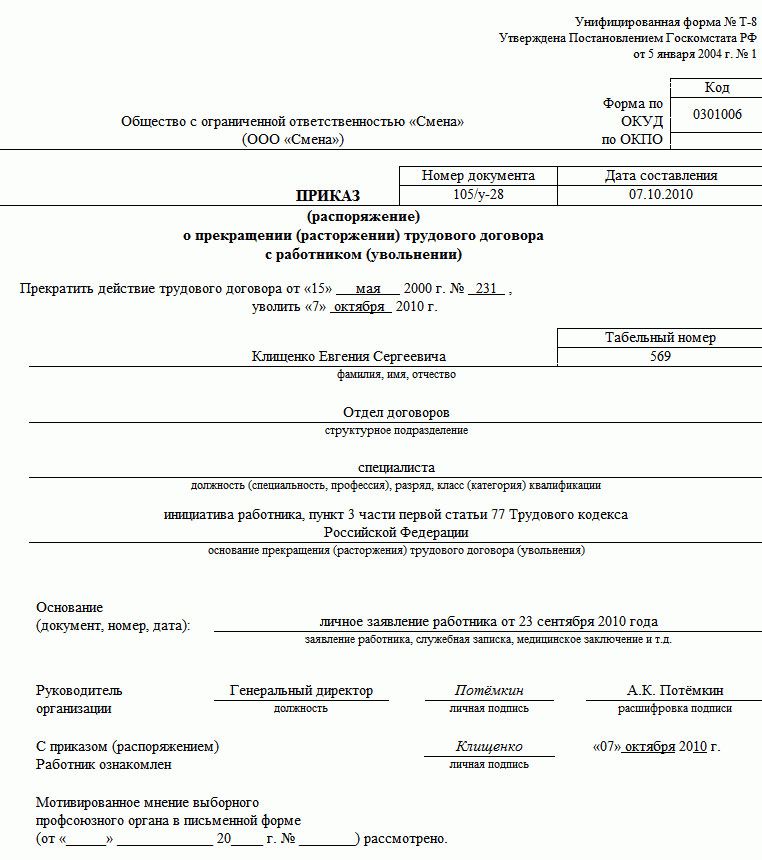

Прекращение трудовых правоотношений сопровождается составлением приказа или распоряжения руководства.

В документе прописывается причина увольнения, сумма компенсации и дополнительной выплаты. Сотрудник отдела кадров вносит в трудовую книжку запись о расторжении трудового договора с ссылкой на статью ТК РФ.

Выплаты производятся в день увольнения.

Подробную информацию про увольнение по состоянию здоровья вы можете узнать из нашей статьи.Как уволить умершего сотрудника? Ответ тут.

Как пенсионеру уволиться без отработки? Читайте здесь.

Вопросы и ответы

С сентября 2015 года и по настоящий момент нахожусь в отпуске по уходу за ребенком до 1,5 лет.

В марте 2016г., не прерывая отпуска по уходу за ребенком, написала заявление на работу на условиях неполной занятости и отработала 4 дня, после чего была отправлена в простой. С 01.06.2016г. написала заявление о прекращении работы (не об увольнении, осталась в отпуске по уходу за ребенком).

На текущий момент Банк ликвидирован и 20 сентября 2016г. меня уволили (п. 1 ст. 81).

Какой период должен браться для расчета выходного пособия? Какое влияние оказывают отработанные 4 дня?

Вообще согласно ст178 ТК РФ для расчета выходного пособия берется средний месячный заработок

Ирина!

В соответствии со ст. 261 ТК РФ, Гарантии беременной женщине и лицам с семейными обязанностями при расторжении трудового договора:

Ст. 81. Расторжение трудового договора по инициативе работодателя: Трудовой договор может быть расторгнут работодателем в случаях:1) ликвидации организации

В соответствии со ст. 180 ТК РФ О предстоящем увольнении в связи с ликвидацией организации.

То есть Вас под роспись уведомляют об увольнении и тут же могут письменно предложить расторгнуть договор до истечения двухмесячного срока предупреждения с выплатой соответствующей компенсации.

При этом Вы получаете 2 среднемесячных оклада за расторжение договора раньше срока + выходное пособие в размере ещё одного среднемесячного заработка, т.е. три средних зарплаты.Средняя заработная плата будет рассчитываться никак не из 50 руб., а исходя из суммы заработной платы, фактически начисленной за 12 месяцев, предшествующий отпуску по беременности и родам,

В соответствии с п.5 и п.6 Постановления Правительства РФ от 24.12.2007 N 922 «Об особенностях порядка исчисления средней заработной платы»

п. 5. При исчислении среднего заработка из расчетного периода исключается время, а также начисленные за это время суммы, если:

б) работник получал пособие по временной нетрудоспособности или пособие по беременности и родам;

Всего доброго!

Если есть дополнительные вопросы обращайтесь.

Уважением!

юрисконсульт Татьяна Курдюкова

Как правильно рассчитывается выходное пособие при сокращении в следующей ситуации: сотрудница работала в организации по двум договорам - основное место работы и внутреннее совместительство. Работа по скользящему графику. Например, в январе при норме часов в месяц 108. всего отработано 202 часа, т.е. по основному месту 108 часов (ставка) и по совместительству 94 часа. Последний рабочий день 17 апреля 2015 года. За расчетный период с апреля 2014 по март 2015 года по совместительству заработок составил 30300 рублей, фактически отработано 361,6 час. Меня интересует конкретный расчет выходного пособия по совместительству.

Галина!

Средний заработок по совместительству рассчитывается так же как и по основному месту работы.

Согласно п.4 Постановления Правительства РФ от 24.12.2007 г. № 922 Расчет среднего заработка работника независимо от режима его работы производится исходя из фактически начисленной ему заработной платы и фактически отработанного им времени за 12 календарных месяцев, предшествующих периоду, в течение которого за работником сохраняется средняя заработная плата. При этом календарным месяцем считается период с 1-го по 30-е (31-е) число соответствующего месяца включительно (в феврале — по 28-е (29-е) число включительно).

Средний дневной заработок для оплаты отпусков и выплаты компенсации за неиспользованные отпуска исчисляется за последние 12 календарных месяцев.

Согласно п.19 указанного постановления Лицам, работающим на условиях совместительства, средний заработок определяется в порядке, установленном настоящим Положением.Полный текст

http://www.consultant.ru/document/cons_doc_LAW_169988/?frame=1

Здесь четкая формула http://pommp.ru/zarplata/raschet-vyihodnogo-posobiya-kompensiruem-moralnyiy-vred-pri-uvolnenii/

Желаю удачи!

Порядок исчисления средней заработной платы устанавливается Трудовым кодексом

Статья 139. Исчисление средней заработной платы

Для всех случаев определения размера средней заработной платы (среднего заработка), предусмотренных настоящим Кодексом, устанавливается единый порядок ее исчисления.

Для расчета средней заработной платы учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у соответствующего работодателя независимо от источников этих выплат.

При любом режиме работы расчет средней заработной платы работника производится исходя из фактически начисленной ему заработной платы и фактически отработанного им времени за 12 календарных месяцев, предшествующих периоду, в течение которого за работником сохраняется средняя заработная плата. При этом календарным месяцем считается период с 1-го по 30-е (31-е) число соответствующего месяца включительно (в феврале — по 28-е (29-е) число включительно).

Средний дневной заработок для оплаты отпусков и выплаты компенсации за неиспользованные отпуска исчисляется за последние 12 календарных месяцев путем деления суммы начисленной заработной платы на 12 и на 29,3 (среднемесячное число календарных дней).

Средний дневной заработок для оплаты отпусков, предоставляемых в рабочих днях, в случаях, предусмотренных настоящим Кодексом, а также для выплаты компенсации за неиспользованные отпуска определяется путем деления суммы начисленной заработной платы на количество рабочих дней по календарю шестидневной рабочей недели.

В коллективном договоре, локальном нормативном акте могут быть предусмотрены и иные периоды для расчета средней заработной платы, если это не ухудшает положение работников.

Особенности порядка исчисления средней заработной платы, установленного настоящей статьей, определяются Правительством Российской Федерации с учетом мнения Российской трехсторонней комиссии по регулированию социально-трудовых отношений.

Галина,

В соответствии со ст. 287 Трудового кодекса РФ гарантии и компенсации предоставляются работающим по совместительству в полном объеме, за исключением учебных отпусков, предоставляемых по основному месту работы.

Следовательно, расчет пособия при увольнении совместителя аналогичен расчету пособия при увольнении штатного работника. Значит, при увольнении совместителя, который, как и штатный специалист, должен был быть предупрежден об увольнении за 2 месяца, необходимо выплатить:

1. Заработную плату

2. Выходное пособие за первый месяц

3. Компенсацию за неиспользованный отпуск.

Выходное пособие рассчитывается от размера средней заработной платы. Трудовой кодекс в ст. 139 предусматривает, что правила расчета среднего заработка едины для всех работников, независимо от режима оплаты труда. Следовательно, если вы исчислили размер среднемесячного заработка в соответствии с правилами ст. 139 ТК РФ, то он будет правильным.

Пособие так же учитывается при выплате сохраненного среднего заработка на период трудоустройства, оно вычитается из суммы подлежащей выплате за два месяца.

Выходное пособие при суммированном учете рабочего времени = Средний часовой заработок * Количество рабочих часов в первом месяце после увольнения

1. Средний часовой заработок.

В соответствии с ч. 3 ст. 139 ТК РФ и Положением об особенностях порядка исчисления средней заработной платы, утвержденным постановлением Правительства РФ от 24.12.2007 № 922, средний заработок рассчитывается путем деления суммы зарплаты, фактически начисленной за отработанные дни в расчетном периоде (12 календарных месяцев, предшествующих месяцу увольнения), на количество фактически отработанных в этот период дней.

В соответствии с п. 13 указанного Положения,

При определении среднего заработка работника, которому установлен суммированный учет рабочего времени, кроме случаев определения среднего заработка для оплаты отпусков и выплаты компенсации за неиспользованные отпуска, используется средний часовой заработок.Средний часовой заработок исчисляется путем деления суммы заработной платы, фактически начисленной за отработанные часы в расчетном периоде, включая премии и вознаграждения, учитываемые в соответствии с пунктом 15 настоящего Положения, на количество часов, фактически отработанных в этот период.

Средний заработок определяется путем умножения среднего часового заработка на количество рабочих часов по графику работника в периоде, подлежащем оплате.

Средний часовой заработок = Сумма заработной платы, фактически начисленной за отработанные часы в расчетном периоде / Количество часов, фактически отработанных в этот период

Средний часовой заработок = 30 300 / 361,65 = 83,78 руб.

2. Количество рабочих часов в первом месяце после увольнения подлежит определению исходя из графика 40-часовой рабочей недели (8 часовой рабочий день), так как в этом месяце работник уже исключен из штата и на него график работы не составлялся.

Месяц при расчете выходного пособия отсчитывается со дня, следующего за днем увольнения. Так, если день увольнения 17.04.2015 г., то период будет с 18.04.2015 г. по 17.05.2015 г.

С 18.04. по 30.04. – 9 р.д., с 01.05. по 17.05. включительно – 8 р.д., всего 17 р.д.

Количество рабочих часов в первом месяце после увольнения = 17 р.д.* 8 ч. =136 ч.

Выходное пособие = 83,78 * 136 = 11 394,08 руб.

Источники

Использованные источники информации.

- https://trudinsp.ru/raschet-kompensatsii-pri-uvolnenii.html

- https://bukvaprava.ru/raschet-pri-uvolnenii/

- http://kadriruem.ru/raschet-pri-uvolnenii/

- http://kadriruem.ru/vyhodnoe-posobie-pri-uvolnenii/

Также интересно

Комментарии (0)

Поделитесь своим мнением о статье.

Ещё никто не оставил комментария, вы будете первым.