- Трудовое право

- /

- Ринат Ахметов

Сегодня выплата заработной платы является непосредственной обязанностью работодателя. Уклонение от неё карается достаточно сурово – в некоторых случаях даже уголовным наказанием. Также следует соблюдать правила расчета величины заработной платы. В статье можно узнать, как рассчитать зарплату за неполный рабочий месяц. Формулы для определения заработной платы для неполностью отработанного месяца. Пример при установленном окладе. Порядок исчисления при увольнении.

Содержание

- Зарплата за неполный месяц и МРОТ

- Когда рабочий месяц считается отработанным неполностью?

- Особенности расчета при сменном графике

- Нормативная регламентация

- НДФЛ и бухучет

- Законодательная база

- Примеры расчета

- При увольнении сотрудника

- Формирование зарплаты за неполный рабочий месяц

- Как рассчитать зарплату за неполный отработанный месяц

- Формулы расчётов

- Работа в выходной день

- Расчет зарплаты за неполный месяц при повременной системе оплаты труда

- Отражение в 1С

- Порядок выплат при разных видах систем оплаты

- Вопросы и ответы

Зарплата за неполный месяц и МРОТ

При расчете сотруднику зарплаты за отработанный неполный месяц, сумма к получению может оказаться ниже установленного МРОТ. Либо сотруднику может быть и не начислена зарплата, например, если на начало месяца пришлись праздничные дни, а затем сотрудник взял отпуск. Рассмотрим нужно ли сравнивать полученные суммы с МРОТ, а также доплачивать ему до уровня установленного на дату расчета величины МРОТ (Читайте также статью МРОТ в 2019 году. МРОТ в регионах).

Оснований для этого нет. Исходя из статьи 133 ТК РФ сравнивать с размером МРОТ нужно заработную плату сотрудника за месяц, при выработке им полной нормы рабочего времени. А значит, при отработанном времени меньше нормы, заработная плата также может быть меньше МРОТ. Нарушения в этом случает не будет. Исходить нужно от оклада, устанавливаемого сотруднику при приеме на работу. Он не должен быть ниже размера МРОТ плюс региональной надбавки к нему.

Рассмотрим подробнее на примере:

Конева Л.А. приняли на работу в последнюю рабочую неделю октября 2019 года, то есть с 30 числа. Таким образом Конев отработал в октябре только 2 дня – 30 и 31 октября. Оклад Коневу установлен 25 000 рублей, исходя из чего рассчитаем его зарплату за октябрь.

25 000 / 22 х 2 = 2 272,72 рубля.

22 – количество рабочих дней в октябре по производственному календарю.

Полученная сумма меньше, чем МРОТ, который с июля 2019 года равен 7 800 рублей. Но доплата Коневу до МРОТ не положена.

Когда рабочий месяц считается отработанным неполностью?

Как прописано в Трудовом кодексе РФ, общепринятая продолжительность рабочего времени не может составлять более 40 часов в неделю. Таким образом, нормой является 40 часовая неделя.

Если работник трудоустроен на особенных основаниях, прописанных в договоре, для него норма меняется по согласованию сторон.Согласно вышеприведенной информации, можно считать, что любое сокращение рабочего времени, установленное согласно законодательной базы, может считаться неполным рабочим временем.

Также месяц может быть отработанным не полностью по следующим причинам:

- работник был трудоустроен не с 1 числа текущего месяца;

- сотрудник уволился до конца расчетного периода;

- в расчетном периоде был отпуск, командировка или больничный лист;

- были прогулы и отсутствия по различным причинам.

Для максимально точного расчета зарплаты при условиях отработки неполного месяца, нужно учитывать каждый фактор в индивидуальном порядке, применяемую систему оплаты труда и районный коэффициент.

Формулы для расчета заработной платы

Расчет зарплаты за неполный месяц — это пропорциональный расчет количества отработанных дней.

В случае неполной отработки месяца для расчета з/п необходимо использовать следующую формулу:

Формула:Зарплата = Оклад работника / Количество рабочих дней в месяце * Количество отработанных дней в месяце

Обратите внимание! За работником сохраняется право согласовать с работодателем сокращение рабочих дней в неделю либо уменьшить длительность трудового дня.

Но, даже при обоюдном согласии двух сторон, такое решение должно быть подтверждено дополнением к трудовому договору.

Как считать зарплату для месяца, в котором был отпуск, командировка.

Примеры по окладу

Чтобы выполнить расчет зарплаты работника за отработанный месяц в неполном объеме, нужно знать все необходимые данные. Для этого рассмотрим организацию с пятидневной неделей и сотрудника Иванова И.С., оклад которого 30 тыс. руб.

Способ №1

Иванов И.С. пошел в отпуск с 9 по 26 января текущего года. В январе, с учетом праздничных дней с 1 по 8 января, 17 рабочих дней.

С 27 по 31 января включительно у Иванова по графику 5 трудовых дней.

Так, кроме отпускных, Иванов И.С, должен получить:

30000/17*5=8823,53 руб.

Способ №2

Иванов И.С. находился в отпуске с 9 января по 31 января текущего года включительно. Так, за январь работнику будут насчитываться исключительно отпускные, а первые восемь дней января не оплачиваются (праздничные выходные).

Если выполняются расчеты заработной платы за неполный месяц, работодатель не обязан оплачивать работу своих работников меньше, чем установлена законом норма минимальной оплаты труда (МРОТ).

Поэтому, оплата за не полностью отработанный месяц может быть меньше размера МРОТ, ведь его сумма берется во внимание только при расчетах выплат при полном отработанном месяце.

При увольнении

Так как трудоустройство и увольнение сотрудников, а также расчет их заработной платы регламентируются трудовым договором, если иное не предусмотрено, работодатель обязан выплатить уволенному:

- заработную плату на день увольнения;

- компенсацию за неиспользованный отпуск (при его наличии);

- выходное пособие при наличии основания.

На момент увольнения сотрудника его заработная плата рассчитывается за фактически отработанное время.

Как установлено в статье 140 Трудового кодекса, окончательные выплаты зарплаты работнику при увольнении должны быть произведены не позже последнего дня работы сотрудника (дня увольнения).Но, в каждом правиле есть свои исключения, например:

- фактическое отсутствие на работе (согласно законодательной базы при этом за ним сохраняется занимаемая должность);

- когда в день увольнения сотрудник не работал (при этом выплата производится не позже дня, следующего после дня предъявления работником требования о расчете).

Безусловно, бывают ситуации, когда работодатель и увольняющийся не могут договориться о размере выплат при увольнении.

Подробнее о расчете зарплаты при увольнении.

Пример

В случае, когда работник принял решение уволиться, не отработав полный месяц, расчет заработной платы производится согласно системе оплаты труда, используемой на предприятии.

Также стоит брать во внимание компенсацию за неиспользованный отпуск, если сотрудник отработал более 15 дней.

Исходные данные:

В качестве примера рассмотрим работника Петрова Д.А., который увольняется 15-того апреля. При этом оклад Петрова составляет 20 тыс. руб.

Расчет:

Если предположить, что в апреле 22 рабочих дня, то заработная плата Петрова Д.А. за неполный месяц, в котором происходит увольнение составит:

20000/22*15=13636,36 руб.

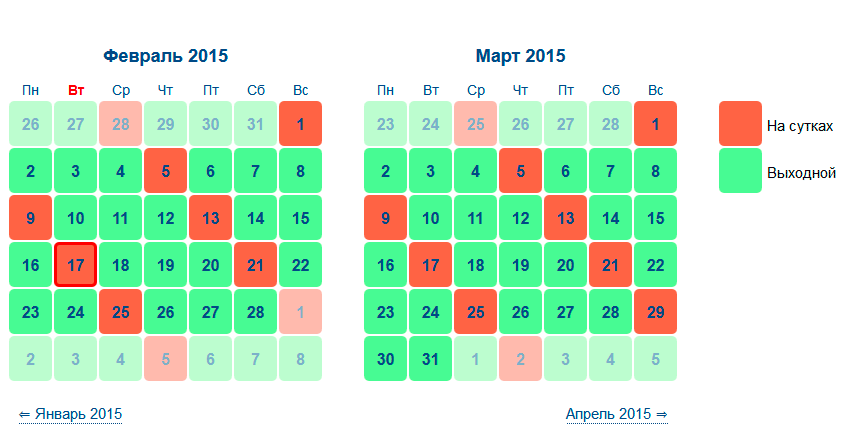

Особенности расчета при сменном графике

Расчет заработной платы по сменному графику может формироваться следующим образом:

Есть некий магазин, который работает с 8 до 22 часов вечера. График работы – 2 дня через 2. Одна смена продавца составляет 14 часов. Первая продавщица начинает свою работу в текущем расчетном периоде со 2 числа, а вторая – с 4 числа. Всего в месяце 30 день, поэтому первая отработать 16 дней, а вторая – 14. Однако, первая продавщица пропустила 4 своих смены по болезни, а второй пришлось подменять её в данный период времени. Работодателем установлена плата за одну смену в размере 1200 рублей.Рассчитываем сначала размер заработной платы, которая должна была быть изначально:

- Зарплата первой сотрудницы: 16*1200 = 19200 рублей.

- Зарплата второй сотрудницы: 14*1200 = 16800 рублей.

Однако, первая продавщица не отработала 4 смены, таким образом вычитаем из её зарплаты стоимость этих смен:

19200 – 4*1200 = 14400 рублей получит первая сотрудница за неполный месяц.

Соответственно, зарплата второй увеличится пропорционально:

16800 + 4*1200 = 21600 рублей.

Что означает знак "Движение запрещено" и на кого действие данного знака не распространяется? Какой штраф за езду под знак "Движение запрещено" в 2019 году?. Штраф за проезд под знак «Движение запрещено» в 2019 году - что за знак и где его устанавливают, кому и когда можно проезжать под знак, полезные советы. Читать подробнее

Нормативная регламентация

Любые расчёты, которые проводятся в рамках трудового договора, должны осуществляться согласно требованиям закона. Основным нормативно-правовым актом в этой сфере выступает Трудовой Кодекс Российской Федерации (далее – ТК РФ), глава VI. Нормы ТК регламентируют следующие вопросы:

- Статьи 133, 133.1 – устанавливают правила об определении минимального размера зарплаты.

- Ст. 135 – порядок установления заработной платы (далее – ЗП), определение систем оплаты труда, организационные моменты.

- По ст. 136 можно определить, как, где и когда выплачивается ЗП. Здесь также перечислены документы, в которых такая информация должна содержаться.

- По ст. 137, 138 производятся отчисления из ЗП работника. Перечислены законные случаи удержаний, а также границы вычетов.

- Основополагающей нормой для проведения многих расчётов считается ст. 139, поскольку устанавливает правила начисления средней заработной платы.

- Статьи 146 — 148 устанавливают порядок расчётов для лиц, занятых на опасных для здоровья работах или с особыми условиями труда.

- Ст. 150 — 151 – расчёты с сотрудниками, которые работают по нескольким направлениям.

- Зарплата за переработку по часам, дням устанавливается по ст. 152 — 154.

- Оплата труда, который оказался некачественным по вине работника, – 155 — 156.

- Особенности ЗП при простое или новом производстве – 157 — 158.

Законодатель также гарантирует сохранение заработка за сотрудником в дни праздников и ответственность работодателя за нарушение законодательства об оплате труда (122, 142).

НДФЛ и бухучет

Если сотрудник является родителем малолетних детей, ему полагается налоговый вычет, при этом не важно, сколько работник отработал, согласно законодательству, ему положен вычет в установленном объеме.

То есть, если работник заработал 14 000 рублей, а вычет составляет 3000 рублей, то НДФЛ вычитается из суммы в 11 000 рублей за минусом 3000 рублей.

При этом если сумма вычета будет больше, нежели заработок сотрудника, то необходимо оставшуюся от него сумму перенести на следующий месяц, но только в пределах одного года.

В бухучете отражение зарплаты за неполное время отображается следующими проводками:

- Дт. 91.2 Кт. 70;

- Дт. 70 Кт. 50 (51).

Отражение в бухучете зарплаты по кредиту счета 70 указывает на расчет с персоналом по оплате труда.

Кроме этого суммы начисленной зарплаты допустимо включить в состав:

- расходов по обычным видам деятельности;

- стоимости имущества;

- прочих расходов;

- резервов предстоящих расходов;

- будущих периодов.

Законодательная база

Чтобы правильно сделать расчеты, необходимо учитывать требования нормативных документов:

- ст. 133 ТК РФ — как правильно вычитать минимум дохода работника;

- ст. 136 ТК РФ — сроки и порядок перечисления средств;

- ст. 137 ТК РФ — применение ограничений в отношении удержаний с заработной платы;

- ст. 139 ТК РФ — правила вычитания средней оплаты;

- ст. 142 ТК РФ — ответственность работодателя;

- ст. 144 ТК РФ — варианты оплаты труда для бюджетных и государственных учреждений;

- ст. 135 ТК РФ — оплата труда в особых условиях;

- ст. 152, 153, 154 ТК РФ — как правильно оплатить работу в праздничные, ночные дни и выполненную сверхурочно;

- ст. 157 ТК РФ — оплата при простое.

Кроме этого, ст. 122 ТК РФ указывает на сохранение размера заработка даже при наличии праздничных дней в рабочий период.

Примеры расчета

Расчет величины зарплаты за неполные 30 дней допустимо выполнить несколькими способами:

Размер зарплаты / количество рабочих дней * количество использованных днейЕще используется вычитание среднего заработка за необходимый период. Для этого оклад разделяется на среднемесячное количество календарных дней, в 2019 году этот показатель равняется 29,4, и умножается на количество отработанный дней:

(Оклад / 29,4) * количество дней, в которые сотрудник работалПример 1: слесарь был на рабочем месте в январе 15 дней, при количестве рабочих дней 21 его оклад за 30 дней равняется 45 500 рублям.

Из этого следует:

45 500 / 21 * 15 = 32 500 рублей слесарь заработал за январьПример 2: швея приступала к обязанностям в феврале 13 дней, ее оклад за 30 дней составляет 34 000, отсюда следует:

(34 000 / 29,4) * 13 = 15 034,01 рублей заработала швеяЮрлицо — это как официальный брак: его нужно регистрировать, когда уже нельзя не регистрировать, шутят предприниматели. Их можно понять: многие предпочитают сначала получить первые деньги, а уже затем официально регистрировать компанию. Чем отличается ИП от ООО? Какую лучше выбрать форму бизнеса в 2019 году. Наглядная таблица с плюсами и минусами. Все преимущества и недостатки ИП перед ООО Читать подробнее

При увольнении сотрудника

Если сотрудник отработал неполный рабочий месяц и уволился, необходимо выполнить расчет заработка исходя из применяемой системы оплаты труда на производстве.

Кроме этого, следует помнить о компенсации неиспользованного отпуска, которая рассчитывается, если работник отработал свыше 15 дней.

Пример: сотрудник отработал на предприятии 15 дней и уволился, его оклад составляет 20 000 рублей, тогда:

20 000 / 22 * 15 = 13 636,36 рублейДалее следует рассчитать среднедневной заработок, чтобы высчитать компенсацию:

13 636,36 /15 = 909,09 рублей, из чего следует 909,09 * 2,33 = 2118,18 рублей положено в качестве компенсацииИтого:

13 636,36 + 2118,18 = 15 754,54 насчитано за проведенные на предприятии 15 дней При отработке свыше 15 дней, согласно законодательству, необходимо учитывать компенсацию за отпуск как за целый месяц, размер которой равняется 2,33 дням.Формирование зарплаты за неполный рабочий месяц

Тарифная система при формировании оплаты труда сотрудников включает в себя несколько разновидностей: сдельная система, повременная система и комиссионная система. Каждая форма оплаты предполагает собственную формулу расчета за неполный месяц.

Рассмотрим более подробно.

Сдельная оплата труда

При использовании сдельной заработной платы, работодателю важно не то, сколько дней было отработано человеком в текущем расчетном периоде, а то, сколько он сделал за это время, т.е. изготовил деталей, либо написал текстов и т.д.

Зачастую, оплата формируется, исходя из того, сколько человек сделал за день, а прогул может быть строго наказан.Рассмотрим несколько конкретных примеров:

Человек изготавливает в день 4 детали, а рабочих дней в неделю у него – 5. При таком графике, у него 20 рабочих дней, из которых 4 он пропустил, находясь на больничном. Исходя из этого, расчет будет таким: Общее количество деталей в месяц – 64 (4 детали в день * 16 дней). Сдельная оплата за одну детали составляет 220 рублей.Рассчитываем фактически заработанные деньги: 220 * 64 = 14080 рублей получит сотрудник за неполный месяц.

Человек делает в цеху 7 изделий в день, а работает он 4 дня в неделю. Таким образом, у него 16 рабочих дней в текущем периоде, из которых неделю он пропустил, брав кратковременный отпуск. Производим расчет: Общее число изделий, изготовленных за месяц – 63 (7 изделий в день * 9 рабочих дней). Цена за одно изделие составляет 350 рублей.Таким образом: 350 * 63 = 22050 рублей за неполный текущий период.

Повременная оплата труда

При повременной системе, работодатель устанавливает месячный оклад, который получает работник по истечении расчетного периода.

При этом, если человек отработал неполный месяц, то этот оклад будет уменьшаться пропорционально тому количеству дней, которые человек пропустил.

Рассмотрим на конкретных примерах:

На предприятии установлен оклад в размере 18000 рублей, при 5-дневной рабочей неделе. Человек устроился на работу 13 числа, поэтому он получит меньше указанной суммы. Нужно вычислить конкретное количество рабочих и выходных дней в этом текущем периоде, а также общее число дней, когда человек ходил на работу.Допустим, в месяце 22 рабочих дня, из которых человек отработал 14 дней, тогда считаем: 18000/22 * 14 = 11454,5 рублей.

Если в организации предусмотрена плата за каждый отработанный день, то схема расчета будет иной. Нужно умножить количество фактически отработанных дней на установленный размер ставки. Например, человек работал в течение месяца 12 дней, а ставка у него составляет – 800 рублей.Получаем: 12*800 = 9600 рублей за неполный месяц.

Комиссионная оплата труда

Комиссионная форма оплаты труда предполагает мотивацию сотрудника, чтобы он лучше работал, ведь это напрямую зависит его заработная плата. Таким образом, каждый день отсутствия на работе подразумевает потенциально потерянные денежные средства.

Приведем несколько примеров:

В течение месяца, сотрудник принес компании 320000 рублей на продажах (при этом неважно, сколько дней он пропустил, общая сумма рассчитывается от фактически выполненных сделок). Его процент от этих сделок составляет 6%.Рассчитываем: 320000*0,06 (6%/100%) = 19200 рублей.

При сочетании повременной и комиссионной оплат, формирование заработной платы будет другим. Таким образом, помимо процента с продаж, он будет получать месячный оклад. Допустим, месячный оклад сотрудника составляет 7500 рублей, а процент с продаж – 5%. Сотрудник принес компании 270000 рублей. Человек пропустил 6 дней в месяце, где 21 рабочий день.Производим расчет: 7500/21*15 = 5357,14 рублей (оклад за неполный месяц), 270000*0,05 = 13500 рублей (процент с продаж).

Рассчитываем итоговую заработную плату за неполный расчетный период: 5357,14 + 13500 = 18857,14 рублей.

Как рассчитать зарплату за неполный отработанный месяц

Процедура расчета заработной платы достаточно проста, так как все наиболее важные моменты отражены непосредственно в Трудовом кодексе РФ и иных нормативно-правовых документах.

Предварительно стоит разобраться со следующими важными вопросами:

- применяемая формула по окладу;

- если с праздничными днями;

- пример расчета.

Применяемая формула по окладу

Чаще всего при вычислении заработной платы за неполный месяц применяется формула расчета по окладу.

Размер заработной платы за полный месяц необходимо разделить на количество рабочих дней в конкретном рабочем месяце. Таким образом, можно будет получить сумму, полагающуюся работнику за один отработанный день.

В дальнейшем необходимо будет просто умножить полученную в результате деления величину на суммарное количество фактически отработанных рабочих дней.

Окладник отрабатывает неполный месяц – как рассчитать зарплату, если за ним во время отсутствия она сохранялась? В таком случае необходимо будет использовать несколько иной подход.

Порядок расчета за уже отработанное время используется стандартный, он не подлежит каким-либо изменениям.

В то же время за каждый неотработанный рабочий день начисляется средняя заработная плата. Размер её вычисляется путем расчета с учетом последних 12 месяцев всего предшествующего периода.

К данному периоду можно отнести следующее:

- отпуск (ежегодный, оплачиваемый);

- различного рода командировки;

- дни отсутствия на рабочем месте по причине болезни – подтвержденные листом нетрудоспособности;

- забастовки (при этом сам работник не должен в них участвовать).

Если в периоде имеются неполные месяцы работы, используется следующая формула:

Где N – суммарное количество полностью отработанных месяцев;

D – количество дней месяца, который был не полностью отработан;

P – суммарное количество дней полностью отработанных.

Если с праздничными днями

Необходимо помнить, что величина заработной платы работника, которому установлен ежемесячный оклад, никоим образом не зависит от суммарного количества нерабочих дней в месяце – праздников.

Именно поэтому когда работник отработал все рабочие дни месяца, ему выплачивается зарплата целиком.

Если же месяц, в котором имеются нерабочие праздничные дни, по какой-то причине не был полностью отработан, перерасчет осуществляется стандартным образом по обычным формулам.

При этом праздничные дни не учитываются – как нерабочие. Вычисления в обязательном порядке выполняются с учетом оклада.

Пример расчета

Чтобы избежать различного рода ошибок и недочетов в процессе вычисления заработной платы при не полностью отработанном месяце, лучше всего заранее ознакомиться с аналогичными примерами расчета.

Пример 1

Слесарь Иванов Иван Иванович был принят на работу с . Величина его оклада согласно трудовому договору составила 24 тыс. рублей. График рабочий недели был выбран пятидневный.

При этом в расчетном месяце – 22 рабочих дня. Иванов отработал всего 17. Расчет будет осуществляться следующим образом:

Размер заработной платы за не полностью отработанный период времени составляет 18.5 тыс. рублей.

Пример 2

Инженер Попов Иван Петрович использовал 14 дней положенного ему ежегодного отпуска с г. по г. При этом остаток месяца отработан им полностью в установленном трудовым кодексом режиме.

Что это такое — сдельная оплата труда узнайте из статьи: сдельная заработная плата.Как изменить сроки выплаты заработной платы, читайте здесь.

Порядок обращения в прокуратуру по невыплате заработной платы, смотрите здесь.

Принятие на работу было осуществлено г., величина оклада составляет 20 тыс. рублей. Период полностью отработан – больничный и отпуска по различным причинам отсутствовали. Выплаты за сентябрь 2019 составляют 10.4 тыс. рублей.

Величина среднего дневного заработка для вычисления отпускных:

Величина отпускных за 14 дней:

Полностью все начисления за расчетный месяц:

20.4 тыс. рублей

Формулы расчётов

Существует несколько способов установить размер заработка за неполный период:

- Показатель месячной ЗП (далее – МЗП) разделить на количество рабочих дней в месяце (далее – РДМ). Полученную цифру умножить на сумму фактически отработанных дней (далее – ФОД) – МЗП / РДМ х ФОД. Так, например, если гражданин П. проработал в июле 17 дней, при количестве 21 РДМ, а его оклад составляет 60 000 руб., то: 60 000 / 21 х 17. За 17 дней гражданину П. будет выдаваться 48 571 руб.

- Также можно вычесть среднюю ЗП за определённый период. В таком случае оклад (далее – О) делится на установленное государством среднее число дней в месяце, после чего полученная цифра умножается на ФОД – О / 29,4 х ФОД. Например, водитель устроился на работу 20 июня, итого, проработал 8 дней. Его МЗП составляет 45 000 р. Таким образом, 45 000 / 29.4 х 8. Водителю будет начисляться 12 244 руб.

Это стандартные формулы, применяемые бухгалтерами в организациях.

Как уже было сказано, требование о размере ЗП не меньше прожиточного минимума должно строго соблюдаться всеми работодателями. Такая сумма устанавливается как минимум, если сотрудник выполнил весь объём работы. Соответственно, если гражданин работал 5 дней в месяце, то получит размер, соответствующий часам работы.

Для примера: швея работает в организации, где МЗП составляет 40 000 руб. Из-за трудоустройства в конце месяца она отработала 5 дней из положенных 22. Посчитать ЗП за отчётный период можно следующим образом: 40 000 / 22 х 5. Фактическая зарплата за 5 дней составит 9 090 руб.

Рекомендуем к изучению! Перейди по ссылке:Как рассчитать авансовый платеж ИП по УСНХотя полученная величина не дотягивает до уровня прожиточного минимума, организация не нарушает права сотрудника, поскольку швея работала неполный период.

Если работник присутствовал не весь месячный рабочий период, то расчёты проводятся по первой формуле. Если же человек не являлся, но в силу закона ему полагается сохранение заработной платы, то её размер высчитывается по второй формуле с учётом среднего количества рабочих дней в месяце. По итогу, сотрудник получает сумму показателей за ФОД и время с сохранением ЗП.

Работа в выходной день

Выход на работу в праздничные дни должен выполняться согласно приказу руководителя.

Читайте так же: Компенсационные выплаты по заработной плате: что это такое и что к ним относитсяИногда при недостающем количестве часов в месяце для получения привычного оклада работники выходят для доработки в выходной день.

Отсюда следует такой алгоритм:

- Расчет зарплаты согласно формулам за неполный месяц в рабочее время.

- Отдельный расчет выходных дней.

- Суммирование полученных результатов.

Расчет зарплаты за неполный месяц при повременной системе оплаты труда

При повременной системе в трудовом договоре чаще всего установлен оклад за месяц работы. Если работник не отрабатывает все положенные дни, тогда оклад просто пропорционально уменьшается. Выглядит это следующим образом.

При трудоустройстве сотруднику назначили оклад 20 000 рублей, а рабочий график был определен как пятидневка. К работе он приступил только 10-го числа, следовательно, получит лишь часть денег за месяц. Для расчета нужно определить, сколько всего рабочих дней в конкретном месяце и сколько из них отработал сотрудник. Если количество рабочих дней равно 21, а отработал он из них 16, тогда к выплате положено:

20 000 / 21 × 16 = 15 238,10 рублей.

Когда вместо оклада применяется ставка за час работы или за день, расчет значительно упрощается. Нужно лишь количество отработанных дней (часов) перемножить на ставку. Например, работник отработал в месяце только 5 смен, а дневная ставка у него равна 2 000 рублей. Тогда расчет будет таким:

5 × 2 000 = 10 000 рублей (заработная плата за неполный месяц).

Отражение в 1С

Большинство предприятий для ведения бухгалтерии использует специализированные программы, и 1С является лидером. Чтобы отразить в ней учет неполного рабочего месяца, необходимо выполнить следующие действия:

- сформировать документ-основание на оплату данного периода;

- оформить табель;

- выполнить расчет зарплаты;

- сформировать расчетный лист и ведомость;

- оформить поручение для банка.

Порядок выплат при разных видах систем оплаты

На показатель и формулу высчитывания заработка за неполный отработанный период влияет вид системы оплаты, по которой гражданин работает. Выделяют такие системы оплаты труда:

- Сдельная. По этому виду лицо получает ЗП за тот объём работы, которая фактически была выполнена. Размер оплаты за одну единицу товара умножается на изготовленное по факту количество образцов, даже при невыполненном полностью рабочем отрезке времени. Пример: мастер создаёт значки. Цена за один – 40 руб. Фактически он произвёл 1000 значков. Таким образом, на руки он получит 40 000 руб., несмотря на количество отработанных в месяце дней.

- Повременная. Зависит от времени, которое работал человек. Так, за весь месяц (21 день) полагается 35 000 руб. В таком случае используется первая формула, где дневной заработок (МЗП / 21) умножается на ФОД. Пример: реализатор отбыл 14 дней при 21 рабочем дне в месяце. Его МЗП составляет 23 000 рублей, тогда: 21 * 14 = 15 333 рублей

- Комиссионная. По этой системе работник наиболее зависим от количества отработанного времени, так как при отсутствии на работе хотя бы несколько дней он лишается возможности отработки. Наниматель же заинтересован в результате работы, а не отработанных часах. Такой порядок оплаты труда использует при продаже товаров или выполнении услуг под процент.

Пример: специалист банка должен привлечь клиентов и оказать услуги на 500 000 по заданному плану. За выполнение задания он получит 10%. Если же он выполнил план меньше, чем за полный период, то он получит сумму, рассчитанную из того, что он выполнил по факту.

Соответственно, если специалист не уверен, сможет ли он вовремя выполнить работу, ему не стоит расслабляться и пропускать часы, поскольку невыполнение плана прямо пропорционально уменьшению его дохода. Переработка же наоборот способствует повышению ЗП.

Нередко используется одновременно несколько систем оплаты, например, повременная и комиссионная. Тогда человеку устанавливается оклад, который он точно получит за месяц, остальной же доход будет зависеть от объёма выполненных задач и планов. Это значит, что пропуск будет отображаться на размере оклада, а процент рассчитывается по классическому методу.

Рекомендуем к изучению! Перейди по ссылке:1 процент с дохода свыше 300 000 рублей у ИП вычитается?Пример: продавец работает по окладу в 20 000 руб., с десятью процентами от продаж. Количество РДМ составляет 23, а ФОД – 13, продано на 100 000 руб.

Расчёт следующий:

- сумма по окладу: 20 000 / 23 х 13= 11 304 руб.

- комиссионные: 100 000 х 10% = 10 000 руб.

- за 13 дней продавец получает 21 304 руб.

При сменном графике начисление средств производится за сумму отработанных смен в отчётном времени.

Вопросы и ответы

Подскажите, пожалуйста, в трудовом договоре указано: "За выполнение обязанностей, предусмотренных договором, Работнику выплачивается должностной оклад в размере 50000 руб. Оплата труда производится фактически отработанному времени". При этом установлена неполная рабочая неделя (пн., вт., ср., чт.). Исходя из какой суммы начисляется зарплата? На испытательном сроке начисляли: оклад - 13%, потом был произведен перерасчет "в связи с ошибкой в программе" и начислять стали: оклад/количество рабочих дней в месяце* число отработанных дней - 13%. Как правильно? Откуда следует, что оклад установлен на полную рабочую неделю? Неграмотно сформулирован трудовой договор? Ссылки на штатное расписание нет.

как то странно составлен договор, с одной стороны указан оклад - 50 000 в месяц, а с др стороны - Оплата труда производится пропорционально фактически отработанному времени - вот эта фраза. просто тогда все считается по тарифам- например 1 час- 100 руб., или 1000 в день вот 4 дня в неделю отработали- посчитали часы\дни- отсюда рассчитали зарплату. ( минус налог, это понятно). или же речь о том что из оклада они рассчитывают как раз отработанное время - и вот так и платят

В данном случае думаю, что у вас действительно неграмотно сформулировано условие об оплате труда в договоре. а что в договоре указано по поводу вашего рабочего времени?- дословно если можно.

Если в договоре указано, что ваше рабочее время- 4 часа в неделю, и при этом уставлен оклад в размере 50т.р.- то считаю что именно эти деньги вы должны получать при отработке в неделю по 4 часа.

Ольга!

Нормальная продолжительность рабочей недели должна быть установлена внутренним документом предприятия (организации) (Устав, коллективный договор, Приказ о режиме рабочего времени и т.п.). Если нормальная продолжительность рабочей недели в Вашем предприятии (организации) - 5 дней, то должностной оклад установлен исходя из нормальной продолжительности рабочей недели (если трудовым договором не установлено иное).

В соответствии со ст. 93 ТК РФ работа на условиях неполной рабочей недели с работником может быть установлена по соглашению между работником и работодателем как при приеме на работу, так и впоследствии. Т.е. неполная рабочая неделя (4 дн. и т.п.) при пятидневной рабочей неделе устанавливается работнику по соглашению работника и работодателя. (Данное условие должно содержаться в трудовом договоре или доп.соглашении к нему).

При этом оплата труда в условиях неполной рабочей недели производится пропорционально фактически отработанному времени, что соответствует ст. 93 ТК РФ.

Таким образом, начисление з/п в режиме неполной рабочей недели: оклад/количество рабочих дней в месяце* число отработанных дней - 13% - верно (при способе оплаты труда в виде оклада).

Что касается штатного расписания, то с ним следует ознакомиться на предмет соответствия размера оклада, установленного для занимаемой Вами должности.

Еще раз вывод: если в Вашем предприятии действует 5-тидневная рабочая неделя и оклад установлен исходя из 5-ти дневной рабочей недели, то расчет верен. Если нет документов об установлении 5-тидневки по предприятию и в трудовом договоре об этом не упоминается, то за основу берем 4-хдневную рабочую неделю.

С уважением, Марина.

А вы можете полностью скинуть скан трудового договора?

Ольга!

ФЕДЕРАЛЬНАЯ СЛУЖБА ПО ТРУДУ И ЗАНЯТОСТИ

ПИСЬМО

от 8 июня 2007 г. N 1619-6

В Правовом управлении Федеральной службы по труду и занятости рассмотрено обращение от 22.05.2007 б/н о начислении заработной платы работникам, работающим неполное рабочее время. Сообщаем следующее.

По соглашению между работником и работодателем могут устанавливаться как при приеме на работу, так и впоследствии неполный рабочий день (смена) или неполная рабочая неделя.

В случае когда причины, связанные с изменением организационных или технологических условий труда (изменения в технике и технологии производства, структурная реорганизация производства, другие причины), могут повлечь за собой массовое увольнение работников, работодатель в целях сохранения рабочих мест имеет право с учетом мнения выборного органа первичной профсоюзной организации вводить режим неполного рабочего дня (смены) и (или) неполной рабочей недели на срок до шести месяцев.

Трудовой кодекс не дает определения неполного рабочего времени, предусматривая лишь то, что оно может устанавливаться в виде неполного рабочего дня или неполной рабочей недели.

Исходя из практики применения трудового законодательства, а также положений Конвенции МОТ от 24.06.1994 N 175 "О работе на условиях неполного рабочего времени", неполным рабочим временем следует считать рабочее время, продолжительность которого меньше, чем нормальная продолжительность рабочего времени.

В соответствии со ст. 91 Трудового кодекса Российской Федерации нормальная продолжительность рабочего времени не может превышать 40 часов в неделю.

При работе на условиях неполного рабочего времени оплата труда работника производится пропорционально отработанному им времени или в зависимости от выполненного им объема работ.

Таким образом, при установлении режима неполного рабочего времени размер заработной платы уменьшается независимо от системы оплаты труда (должностной оклад, тарифная ставка).

Таким образом, в этом письме изложена вся ваша ситуация.

Но на всякий случай, согласен с Мариной Кожевниковой, уточните какая нормальная продолжительность рабочего времени на вашем предприятии(может учитываться различные специфики) Удачи Вам!!!

Если работник работает на условиях неполного рабочего времени (неполной рабочей недели, неполного рабочего дня) заработок определяется пропорционально продолжительности рабочего времени.

На это указывает и ст. 14 Федерального закона от 29.12.2006 N 255-ФЗ (ред. от 03.12.2011) "Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством" в части определения среднего заработка при назначении пособия.

В силу ст. 57 Трудового кодекса РФ обязательным для включения в трудовой договор является условие о режиме рабочего времени, если для данного работника он отличается от общих правил, действующих у данного работодателя.

Следовательно, в трудовом договоре такого работника необходимо указать, что он принят на условиях неполного рабочего времени, а также прописать конкретную продолжительность его рабочего времени и часы работы, к примеру 4 часа в день, с 11.00 по 15.30. Перерыв для отдыха и питания - 30 мин. с 12.30 до 13.00, или рабочие дни: пн., ср. пятн.

Кроме того, в ст. 57ТК РФ закреплено правило, согласно которому в трудовом договоре обязательно должны быть указаны условия оплаты труда (в том числе размер тарифной ставки или оклада (должностного оклада) работника, доплаты, надбавки и поощрительные выплаты).

Согласно ч. 2 ст. 93ТК РФ при работе на условиях неполного рабочего времени оплата труда работника производится пропорционально отработанному им времени или в зависимости от выполненного им объема работ.

Из приведенных выше норм следует, что оклад в трудовом договоре указывается полностью, то есть согласно штатному расписанию исходя из полной ставки (50 000 руб.), а заработную плату работник будет получать пропорционально отработанному времени.

Формулировка в приказе может быть, например, следующей: "Неполный рабочий день, режим рабочего времени: четырехдневная рабочая неделя с 3 выходными (пятн, суббота, воскресенье), начало работы - 9.00, окончание работы - 17.30, перерыв для отдыха и питания - 30 мин. с 12.30 до 13.00. Оплата пропорционально отработанному времени".

Источники

Использованные источники информации.

- http://online-buhuchet.ru/zarplata-za-nepolnyj-mesyac/

- https://azbukaprav.com/trudovoe-pravo/zarplata/raschet/za-nepolnyj-mesyats.html

- https://zakonguru.com/trudovoe/oplata/zarplata/pravilnyj-rasschet-oplaty-za-nepolnyj-mesyac.html

- https://tvoeip.ru/kadry/zarplata/kak-rasschitat-za-nepolnyy-mesyats

- https://znaybiz.ru/kadry/oplata/zarplata/raschet-za-nepolnyj-mesyac.html

- http://buhonline24.ru/vyplaty-rabotnikam/zarplata/raschet-zarplaty-za-nepolnyj-mesjac-pri-oklade.html

- https://nsovetnik.ru/zarplata/kak_rasschitat_zarplatu_za_nepolnyj_mesyac/

Также интересно

Комментарии (0)

Поделитесь своим мнением о статье.

Ещё никто не оставил комментария, вы будете первым.