- Недвижимость

- /

- Ринат Ахметов

Для чего нужен ипотечный договор в Сбербанке. Кто составляет. Что нужно для подготовки документа. Какие могут быть возможные условия для типового договора. На что в первую очередь нужно обратить внимание. Расскажем, как заключить договор ипотеки со Сбербанком, приведем пример того, как выглядит типовой документ, предоставим возможность скачать образец. Вы узнаете, как происходит подписание, каковы подводные камни и на что следует обратить внимание.

Содержание

- Кто составляет?

- Общая информация

- Особое внимание

- Что нужно для подготовки договора?

- Содержание кредитного договора

- Кем составляется?

- Суть договора ипотеки

- Причины и основания для расторжения и прекращения действия

- Главные условия типового договора

- Предварительный договор в Сбербанке

- Что это за документ, как он выглядит?

- Что такое кредитный договор ипотеки в Сбербанке?

- Как происходит подписание?

- Пункты, на которые нужно обратить особое внимание

- Что необходимо для оформления

- Формы оплаты ипотеки

- Что необходимо для оформления ипотеки?

- На что обратить внимание?

- Условия типового ипотечного договора в Сбербанке

- Подводные камни ипотечного кредитования в СБ РФ

- Вопросы и ответы

Кто составляет?

Его составляют специалисты Сбербанка. Он носит типовой характер и одинаковый для всех заемщиков. Если вас не устроит какой-то конкретный пункт, то можете обратить на это внимание кредитного специалиста.

Если такое возможно, он передаст информацию юристам для пересмотра условий кредитования. Однако в большинстве случаев ваше обращение останется без ответа.

Общая информация

Оформляя ипотеку в Сбербанке, каждый заемщик в обязательном порядке должен детально и максимально подробно изучить все сопутствующие документы перед их подписанием. Именно кредитный договор и договор об ипотеке являются ключевыми документами при покупке недвижимости с помощью заемных средств. Подробнее об основных условиях ипотечного договора и на какие особенности следует обратить внимание – читайте далее.

Договор об ипотеке представляет собой основополагающий документ, регулирующий взаимоотношения участвующих сторон при покупке недвижимости с помощью кредита – Сбербанка России, заемщика и продавца.

Основные условия ипотечного кредитования в Сбербанке выглядят следующим образом:

- возрастной ценз для клиентов – от 21 до 75 лет;

- минимально допустимый стаж работы на текущем месте – не менее полугода;

- объектом ипотеки могут выступать дома, квартиры, земельные участки, апартаменты, предназначенные исключительно для потребительского/личного использования;

- сумма кредита перечисляется продавцу после регистрации сделки в Росреестре (наложения обременения в пользу банка);

- от клиента потребуется внесение собственных средств в качестве первоначального взноса (от 15% от рыночной стоимости объекта);

- величина процентной ставки, предельное значение суммы займа и срок кредитования зависят от многих факторов, включая кредитоспособность клиента, отнесение к определенной категории заемщиков и качество кредитной истории;

- передаваемый в залог банку жилой объект должен соответствовать установленным требованиям в отношении года постройки, удаленности от города, наличия и состояния коммуникаций и т.д.

В договоре подробно прописываются все параметры оформляемого кредита: размер годовой ставки, название ипотечной программы, способ начисления процентов и значение эффективной процентной ставки, а также права и обязанности сторон, штрафные санкции.

Скачать типовой договор ипотеки Сбербанка можно по ссылке.

Особое внимание

В предвкушении получения новой жилплощади многие, не задумываясь, подписывают кредитное соглашение, толком не вдаваясь в подробности. В результате этого по истечении некоторого времени из-за недопонимания некоторых моментов у заемщиков возникают некоторые вопросы. Сейчас мы обсудим, на какие же вещи стоит заострить свое внимание.

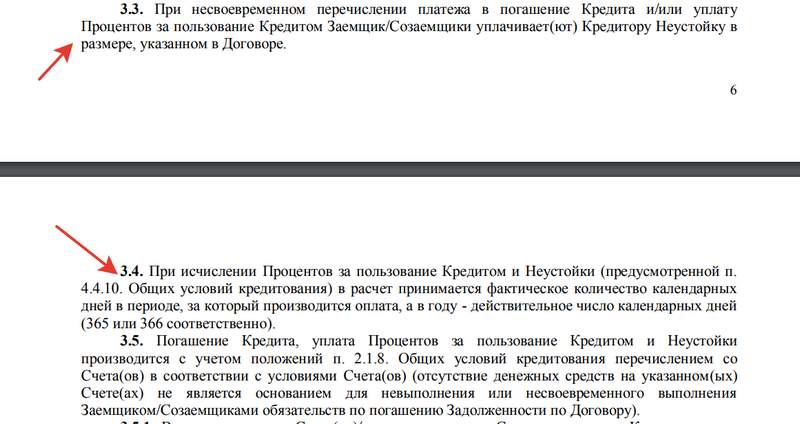

Условия наложения пени и штрафов в Общих условиях кредитования.Иногда заемщику выпадает возможность досрочно закрыть договор. Для этого необходимо, чтобы в условиях отсутствовал мораторий на это.Обязательно следует ознакомиться с условиями наложения пени и штрафов. В интересах клиента должно быть прописано, что если просрочка возникла не по вине заемщика, то неустойка с него не взимается.

Немаловажную роль играет и страхование. В договоре ипотеки должно быть закреплено право заемщика отказаться от покупки страховки. Обратите внимание на страхование заемщиков в рамках программ жилищного кредитования.Если на эти вещи вовремя обратить внимание (при ознакомлении с договором, на стадии подписания), в будущем можно не волноваться о сверхплановых затратах.

Известно, что за невыполнение своих родительских обязанностей, наступает ответственность. О том, что это может быть - административный штраф или тюремный срок, а также о судебной практике по таким делам, читайте в статье. Тюремный срок за неуплату алиментов Сажают ли в тюрьму за неуплату алиментов Могут ли посадить за неуплату алиментов Все про алименты на alimentypro.ru Читать подробнее

Что нужно для подготовки договора?

Для составления соглашения должны быть соблюдены следующие условия:

- Наличие предварительного одобрения заявки;

- Предоставлен полный комплект необходимых документов на получение кредита (паспорт, подтверждение дохода по форме 2-НДФЛ или справке, разработанной согласно политике банка, сведения о наличии собственных средств для первоначального взноса и т.д.)

- Проведена оценка приобретаемого имущества (оценка оформляется фирмами, аккредитованными в Сбербанке);

- Наличие заключенного предварительного договора купли-продажи.

Для сокращения времени на обработки заявок клиентов ПАО Сбербанк разработал специальный сервис, предназначенный для работы по ипотечным вопросам – ДомКлик.

Через него можно оформить заявку на предоставление кредита и проконсультироваться со специалистами.

Впоследствии после одобрения заявки появляется доступ к личному кабинету, в котором отображены этапы заключения договора, а также предусмотрен онлайн-чат с сотрудником ипотечного отдела, ответственным за конкретным клиентом.

Примечание! Оформление сделки через домклик позволяет сэкономить денежные средства клиента, так как за онлайн-операции предусмотрено уменьшение процентных пунктов по договору.Содержание кредитного договора

В ипотечном соглашении указываются следующие основные моменты:

- Дата и место подписания;

- Реквизиты сторон;

- Номер документа;

- Полная стоимость займа;

- Наименование кредитной программы;

- Сумма кредита;

- Срок действия договора ипотеки в Сбербанке;

- Валюта ссуды и порядок расчёта курса;

- График платежей;

- Параметры залоговой квартиры;

- Порядок предоставления кредита и досрочного погашения ипотеки;

- Цель кредита;

- Алгоритм начисления штрафных процентов;

- Согласие на обработку персональных данных.

В соглашении может быть указана необходимость подписания иных документов, имеющих отношение к ипотечной сделке. Также в бумаге присутствует пункт, дающий право Сбербанку переуступить задолженность третьим лицам. Если сделка предусматривает оформление закладной, то этот факт фиксируется в договоре в обязательном порядке.

Договор ипотеки в Сбербанке составляется в нескольких экземплярах, имеющих одинаковую юридическую силу. Любые изменения условий договора должны быть зафиксированы в письменном виде. Пересмотр документа осуществляется на платной основе.

Кем составляется?

Кредитный договор составляется юристами банка без участия заемщика. Если у клиента есть свои предложения по поводу корректировки текста, то скажем честно – они вряд ли будут учтены, так как условия диктует кредитор. За основу берутся Общие условия предоставления кредитов Сбербанка РФ, а также типовые договора, нормы законодательства (в частности ГК РФ, закона «О государственной регистрации недвижимости» и пр.).

Условия в документе стандартные для всех заемщиков и не меняются, если речь не идет о величине ставки, комиссии, штрафных санкций, которые могут быть установлены исходя из кредитной истории заемщика и оценки его платежеспособности банком.

Суть договора ипотеки

Договор ипотечного кредитования в Сбербанке – это банковский документ, который в письменном виде определяет правовые и финансовые взаимоотношения между заемщиком и Сбербанком. Он является основанием приобретения объекта недвижимости.

Типовой договор содержит в себе информацию и утверждения, которые не противоречат действующему законодательству.

Пример «шапки» кредитного договора в ПАО «Сбербанк»При составлении договора Сбербанк руководствуется нормами таких государственных документов:

- Гражданский кодекс РФ.

- Жилищный кодекс РФ.

- Федеральный Закон «О государственной регистрации недвижимого имущества и сделок, осуществляемых с недвижимыми объектами».

- Федеральный Закон «Об условиях предоставления ипотеки».

Изучив образец типового договора на ипотечное кредитование в Сбербанке за 2019 год, можно заметить, что, как и многие банковские документы, договор начинается с определения каждой из сторон, а также определения типа договора.

На официальном сайте банка размещена вся основная информация, касающаяся оформления кредитного договора по ипотеке.Образец кредитного договора Сбербанка можно просмотреть, скачать и распечатать здесь.Далее документ делится на 11 пунктов:

- Предмет договора – полностью описывается недвижимость, на которую заемщик оформляет ипотеку (тип недвижимости, ее адрес, метраж и состояние).

- Пункт о гарантиях продавца недвижимости. Согласно его продавец гарантирует, что квартира или дом находится в его законном владении до момента заключения сделки. Данный пункт, в обязательном порядке, подтверждается официальным документом (справкой), выданным уполномоченным органом.

- Определение порядка передачи недвижимости, участвующей в ипотеке, происходит в третьем пункте типового договора.

- Пункт, который детально описывает те обязательства, залогом выполнения которых выступает залоговая недвижимость.

- Пятым пунктом определяется весь порядок взаиморасчётов между сторонами.

- Самая массивная часть любого договора – описание прав и обязанностей сторон.

- В этом пункте обозначены действия, которые последуют за нарушением предыдущего пункта – то есть, определена ответственность каждого фигуранта.

- Дополнительные условия, на которые очень часто не обращают внимания многие при подписании договоров, но в данном пункте предоставлена такая важная информация, как процедура взыскания просроченной задолженности и будущие действия над недвижимостью, в случае нарушения условий ипотеки.

- Сроки договора. Обычно заполненный документ является заключенным с момента его регистрации на государственном уровне.

- Заключительные условия – информация о том, каким образом могут поменяться условия договора и об уведомлении об этом заемщика, а также о количестве экземпляров документа.

- Прописываются все юридические данные сторон соглашения.

Полезное видео:

Причины и основания для расторжения и прекращения действия

Кредитный договор досрочно расторгается самим банком с даты направления соответствующего извещения заемщику (заказным письмом с уведомлением о вручении). Основания для расторжения – невыполнение условий кредитования (например, большая просрочка – более трех месяцев).Сам заемщик не вправе расторгнуть соглашение с банком досрочно. Зато он может досрочно погасить задолженность и тем самым «закрыть» свой кредит. После выполнения обязательства банк обязан снять обременение и выдать бывшему заемщику справку о том, что кредит погашен и никаких претензий он не имеет. Прекращается договор и после истечения срока, то есть после внесения последнего платежа по кредиту.

Главные условия типового договора

Итак, в плане подготовки к сделке рассмотрим подробнее договор ипотечного кредитования Сбербанка. Образец расположен на сайте банковской организации. Кроме того, его можно получить, обратившись в ипотечный отдел банка. Шаблон данного документа не является коммерческой тайной и может быть предоставлен любому желающему.

Требования

Поскольку форма ипотечного договора строго регламентирована перечисленными выше законодательными актами, заемщику следует понимать, какие пункты этого документа являются обязательными и не подлежат исключению.

- Реквизиты сторон – титульного заемщика, а также (при наличии) созаемщиков и поручителей с одной стороны, и банка-кредитора с другой. Для физических лиц указываются ФИО, адрес, ИНН и контактные данные. Для банка – наименование, действующие реквизиты, номер отделения, в котором происходит кредитная сделка, а также ФИО специалиста, который ее проводит.

- Предмет договора – подробное описание объекта недвижимости, приобретаемого за счет кредитных средств. Здесь указываются все характеристики квартиры (адрес, площадь, комнатность, инвентаризационная стоимость и т. д.), а также цена покупки и доля собственных средств клиента.

- Условия предоставления займа.

- Порядок использования кредитных средств. Здесь же указывается порядок погашения займа, правила расчета ежемесячного платежа, сроки его внесения и т. д.

- Гарантии – обязательно указывается, что приобретаемая недвижимость переходит в залог к Сберу в качестве обеспечения возврата заемных средств.

- Описание порядка передачи прав собственности (может варьировать, в зависимости от нюансов сделки).

- Возможность отчуждения квартиры в случае неисполнения заемщиком его обязательств. Прописывается порядок отчуждения, возможные причины для этого.

- Ход расчетов между сторонами. Здесь указывается, как и в каком порядке продавец жилья получит свои деньги (соотношение аванса и основной выплаты, суммы, порядок передачи средств – наличными или безналом и т. д.).

Поясним некоторые разделы. К примеру, пункт 4 может меняться, в зависимости от того, участвуют ли в сделке государственные сертификаты. Так, порядок использования материнского сертификата предполагает, что продавец передает право собственности покупателю в момент предоставления средств маткапа, но налагает на жилье обременение до полного расчета. При обычном течении сделки смена права собственности происходит только после полного расчета сторон друг с другом.

Важно! Для вступления в законную силу необходимо подписание кредитного договора по ипотеке в Сбербанке всеми сторонами сделки. А именно: титульным заемщиком, всеми созаемщиками и поручителями, всеми продавцами-совладельцами квартиры (или их законными представителями, если в сделке участвуют несовершеннолетние), а также представителями банка-кредитора.

Права и обязанности сторон

В данном разделе обычно указываются такие моменты, как:

- обязательное сообщение заемщиком кредитору об изменении личных данных;

- необходимость ежемесячного продления заемщиком страхового договора;

- возможность кредитора изменить процентную ставку по займу или востребовать остаток долга целиком;

- возможность для заемщика досрочного погашения кредита (с указанием лимитов на эту операцию и ее стоимости).

Словом, данный пункт является особенно интересным для получателя кредита. Именно знание его положений дает возможность сохранить свою кредитную историю незапятнанной и быстро расправиться с выплатой займа.

Важно! Стоит также подробно изучить раздел о штрафных санкциях за несоблюдение договора. Поскольку заключение сделки предполагает обоюдную ответственность сторон, следует знать заранее не только размер своей пени за просрочку, но и риски банка за несоблюдение условий сделки.

Предварительный договор в Сбербанке

Условием приобретения готовой недвижимости является заключение предварительного договора купли-продажи, в котором будут прописаны все условия передачи права собственности.

Предварительный договор может быть составлен по рекомендуемой форме банка (можно получить в любом отделении или скачать на официальном сайте) или в свободной форме, но с учетом требований банковского учреждения (составленный договор проходит процедуру согласования).

В содержании оформляемого предварительного соглашения должен быть отображен порядок расчетов (часть стоимости оплачивается средствами покупателя, часть инвестируется ПАО Сбербанк), а также условие перехода недвижимости в залог банка после государственной регистрации ипотеки.

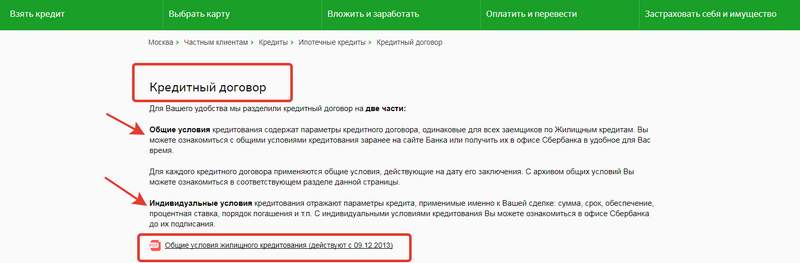

Что это за документ, как он выглядит?

Кредитный договор Сбербанка РФ представляет собой двухстороннее соглашение, в рамках которого кредитор (банк) предоставляет денежные средства заемщику, а он обязуется вернуть их в определенный срок под определенный процент. Договор составляется на основе Общих условий предоставления, обслуживания и погашения кредитов, подготовленных банком еще в 2013 году.

Кредитный договор регулирует:

- имущественные отношения, связанные с выдачей и оплатой кредита;

- ответственность сторон в случае неисполнения обязательства (например, просрочки платежей, невозвращения кредита);

- порядок обеспечения обязательства (оформление купленной квартиры в залог);

- порядок снятия обременения после погашения ипотеки.

Для каждого кредитного договора применяются общие условия, действующие на дату его заключения. Однако ставки кредита, сроки, схема погашения и другие нюансы могут быть индивидуальными.

Выглядит договор как 3-4 страничный документ, составленный в двух экземплярах и подписанный представителем банка и самим заемщиком или его законным представителем. К нему обычно оформляется договор залога (закладная), которая подписывает в те же сроки, что и кредитный договор. До момента возврата кредита на квартиру накладывается обременение, которое регистрируется в Росреестре.

Важно! В Сбербанке РФ существуют разные кредитные программы («Военная ипотека», «Молодая семья», «Ипотека с материнским капиталом» и пр.). В каждом конкретном случае оформляется индивидуальный кредитный договор, подготовленный на основе общих условий кредитования банка.Что такое кредитный договор ипотеки в Сбербанке?

Данным договором называется соглашение между заемщиком и банком на получение денежных средств для приобретения жилой недвижимости.

Законность этого соглашения предусмотрена Гражданским и Жилищным Кодексами, законом «Об ипотеке» и законом «О государственной регистрации недвижимого имущества и сделок с ним».

Кредитный договор по ипотеке Сбербанка составляется в двух экземплярах и подписывается обеими сторонами.

В нем содержится информация о кредиторе и заемщике, объекте недвижимости, права и обязанности сторон и многое другое.

Вступает он в силу с момента его подписания, если иное не предусмотрено законом.Как совершить оплату ЖКХ в Тинькофф. Пошаговая инструкция как оплатить коммунальные услуги без комиссии в Тинькофф Банк с карты, в том числе кредитной, по реквизитам, указанным в квитанции. Возможность начисления кэшбэк при оплате ЖКХ через Тинькофф. Рассмотрим алгоритм расчета с коммунальными службами с помощью услуг интернет-банка Тинькофф: оплата ЖКХ производится без комиссии прямо на сайте организации и доступна, как клиентам, так и обычным людям. Плюсы и минусы этой системы. Читать подробнее

Как происходит подписание?

Кредитный договор подписывается в день оформления договора купли-продажи на квартиру (сразу после подписания или в оговоренные сторонами сроки). Датой фактического предоставления кредита является дата зачисления денег на счет клиента.

Подписывается документ лично заемщиком или созаемщиками либо их законным представителем. Иногда для удобства сделка купли-продажи и оформлением других документов происходит в отделении банка-кредитора.

Хотите узнать больше о порядке оформления ипотеки в Сбербанке? Представляем вам подборку статей на эту тему:- Перечень необходимых документов и правила написания и подачи анкеты.

- Требования к заемщику и недвижимости.

- Нужен ли поручитель и зачем?

- Особенности первоначального взноса.

- Как взять ипотеку под залог имеющейся недвижимости?

Пункты, на которые нужно обратить особое внимание

Нужно обратить особое внимание на пункты, которые касаются возможности досрочного гашения.

Некоторые кредитные программы предполагают наличие моратория на досрочное гашение.Оно предполагает невозможность досрочного погашения займа в течение определенного времени.Также здесь может содержаться информация о взимании комиссии, так как банк теряет деньги, когда вы гасите кредит досрочно.

Еще важная информация написана в штрафных санкциях. Иногда банк неправомочно взимает штрафы за действия, которые не прописаны в договоре. Например, в связи с тем, что деньги не были списаны в дату погашения, вам могут начислить штрафы.

При этом вы их обязаны будете оплатить.

Однако добивайтесь возврата оплаченных штрафов и исправления кредитной истории, прописывайте это в претензии к банку.

Большие проблемы возникают при погашении займа.

Иногда есть пункт о возможности перепродажи закладной сторонним организациям.

В этом случае вам будет сложно вернуть ее снять обременение с имущества. При наличии такого пункта требуйте его удаления или обращайтесь в другой банк.

Что необходимо для оформления

Ипотечный договор Сбербанка составляют специалисты его юридического отдела. Как правило, все необходимые для этого документы уже имеются у них на руках:

- паспорта покупателя, созаемщиков и поручителей;

- данные продавцов недвижимости;

- правоустанавливающие и правоподтверждающие документы на квартиру;

- кадастровый паспорт квартиры;

- выписка из ЕГРП.

Обычно донести будущему собственнику жилья нужно лишь договор купли-продажи. Впрочем, в зависимости от семейной ситуации покупателя и продавца, могут потребоваться также:

- согласие супругов на продажу/покупку;

- нотариально заверенные доказательства того, что при приобретении жилья продавец не состоял в браке;

- брачный договор;

- документы из органов опеки (если в числе старых или новых собственников жилья фигурируют несовершеннолетние).

Полный перечень необходимых бумаг в любом случае сообщит перед процедурой подписания ипотечный менеджер Сбера, ведущий сделку. Договор вступит в силу только после подписания его всеми сторонами. Но затем еще потребуется обязательная его регистрация в Росреестре, в ходе перевода права собственности на жилье.

Формы оплаты ипотеки

В любом отделении Сбербанка, обратившись к менеджеру, клиент может узнать свой платеж за текущий период.

Если по каким-либо причинам у него нет возможности посетить банковское учреждение, то на официальном сайте Сбербанка размещен онлайн-калькулятор, который поможет рассчитать ежемесячный платеж по кредиту. Пример аннуитетного платежа по ипотечному кредиту.На выбор потребителя существуют две системы формирования платежей:

- Аннуитентная.

- Обычная (дифференцированная).

Первая рассчитана на категорию заемщиков, которые планируют вносить платежи равными частями каждый отчетный период. Для второй же присуще постепенное снижение размера платежа.

Предлагаем видео для ознакомления:

Что необходимо для оформления ипотеки?

Для того чтобы Сбербанк заключил с клиентом соглашение на ипотечное кредитование необходимо соблюдение некоторых моментов, а именно:

- Вся предоставляемая информация должна быть актуальной и достоверной.

- Все документы собираются строго по процедуре, предусмотренной действующими законами.

- Основной документ (договор) составляется только внутри банковского учреждения без вмешательства сторонних организаций и лиц.

- Датой, с которой начинается действие договора, является число, когда все участники соглашения подписывают документ, а также оформление его должным образом в базе банка.

На что обратить внимание?

При подписании кредитного договора клиенту банка следует обратить пристальное внимание на следующие параметры сделки:

- Возможность полного или частичного досрочного погашения (наличие дополнительных расходов, отсутствие штрафных санкций);

- Штрафные санкции, учтенные в соглашении, например, за несвоевременное внесение средств;

- Наличие условий страхования и дополнительные расходы при отказе от страхования жизни и здоровья заемщика (по некоторым кредитным продуктам отказ от страховки влечет за собой увеличение процентной ставки на 1% пункт)

Тщательное изучение условий договора позволит заемщику избежать дополнительных расходов личных финансов.

Условия типового ипотечного договора в Сбербанке

Для каждого заключаемого кредитного соглашения предусмотрены стандартные условия, прописанные в договоре, и действующие на дату заключения соглашения.

К основным типовым условиям относятся:

- Порядок предоставления кредита: безналичным перечислением единовременно или частями по заявлению заемщика после оформления надлежащим образом обеспечения исполнения обязательств (например, предоставление зарегистрированного ДДУ);

- Порядок использования заимствованных денежных средств и условия их возврата.

Для всех ипотечных продуктов ПАО Сбербанк разработана формула определения размера ежемесячного платежа по кредиту:

- Права и обязанности сторон (например, заемщик имеет право написать заявление об отсрочке платежей в связи с тяжелой финансовой ситуацией).

- Основания и порядок расторжения действующего договора досрочно.

- Договор вступает в силу в момент его подписаниями действующими сторонами.

- Обеспечение: залог приобретаемой недвижимости.

Перевод паспорта, его юридическое значение. Правила оформления перевода. Нотариальное заверение переведенного паспорта. Стоимость услуг в бюро переводов Москвы. Юридическая сила копии паспорта. Читать подробнее

Подводные камни ипотечного кредитования в СБ РФ

Оформляя ипотеку в Сбербанке РФ, нужно в первую очередь обратить внимание на санкции в случае просрочки и невозвращения займа в установленные сроки. Если кредит гаситься не будет, то банку придется обращаться в суд и взыскивать задолженность в принудительном порядке через судебных приставов. Все судебные и другие расходы в этом случае должен будет компенсировать заемщик.

Стоит обратить внимание на следующие пункты:

- размер неустойки за просрочку платежей;

- условия досрочного возврата кредита;

- действия банка в случае длительной просрочки (например, 3-4 месяца);

- условия возврата кредита, если сделки купли-продажи сорвется;

- право заемщика сдавать купленную квартиру в аренду, регистрировать в ней детей;

- возможность передачи кредитного дела коллекторским компаниям (в случае просрочки платежей).

Ипотека может обернуться кабальным обязательством, если оформить ее на длительный срок, не продумав, как она будет погашаться в случае изменения доходов или состава семьи. Заемщик должен иметь возможность без всяких комиссий «закрыть» кредит в любое время, а также продать квартиру самостоятельно (с согласия банка), если у него нет возможности оплачивать платежи.

Важно! Любой ипотечный договор оборачивается крупной переплатой. Чтобы минимизировать денежные потери старайтесь гасить платежи досрочно и оформлять заем на короткие сроки (например, до 3-5 лет).На что следует обратить особое внимание?

Одна из самых главных опасностей для заемщика это неожиданное требование банка досрочно вернуть кредит в полном размере.

Сбербанк РФ может потребовать вернуть кредит в случаях:

- просрочки по кредиту (причем даже однократной);

- отказа в проверки состояния залога (квартиры);

- отсутствии страховки жилья;

- расторжения договора купли-продажи квартиры;

- неисполнения других обязательств по договору.

При подписании кредитного соглашения нужно обратить также внимание на пункты, касающиеся сроков перевода кредита на счет, возможности снижения либо повышения процентной ставки и использования сумм материнского капитала.

Обратите также внимание на размер неустойки за просрочку по кредиту и посчитайте, сколько может составить штраф, если задержать платеж хотя бы на месяц. Учтите, что банк легко может избавиться от проблемного кредита продав его другому банку или коллекторам (об этом делается отметка в соглашении). Это может обернуться большими проблемами для клиента.

Представитель банка может в любое время прийти к заемщику, чтобы проверить состояние квартиры, которая находится в залоге до полного погашения задолженности. Ежегодно придется также оплачивать страховку недвижимости от основных рисков (пожара, затопления и пр.), чтобы обеспечить сохранность залога.

Вопросы и ответы

Я продала квартиру человеку, у которого была одобрена ипотека в Сбербанке. Я взяла задаток 500000, оформили документы в юстиции, у моего покупателя есть госрегистрация права собственности на мою квартиру, и тут Сбербанк отказал в выдаче денег! По словам, моего покупателя (а он сам сотрудник Сбербанка), у него произошел конфликт с начальством, и ему вдруг отказали. Я сама была в ипотечном отделе, где он оформлял кредитный договор, там мне сказали, что он получил письменный отказ, что мотивировать отказ банк не обязан, а отказать имеет право на любом этапе до выдачи денег. Это действительно по закону? На основании какой статьи они действуют? Имеет ли смысл обжаловать решение Сбербанка? Или расторгать сделку?

Наталья!

В данном случае действуют общие положения гражданского законодательства о свободе договора, то есть Сбербанк свободен в принятии решений о выдаче либо невыдаче кредита — это их право, а не обязанность, если, конечно, не было каких-либо официальных письменных предварительных договоров на этот счёт. Если не было, что скорее всего, тогда банк действительно вправе не заключать кредитный договор с тем либо иным лицом, так что обжаловать это решение нет смысла, а сделку лучше расторгнуть.

Наталья, если у вас была ипотечная сделка, т.е. помимо всех документов вы прикладывали кредитный договор на имя покупателя, то банк не имеет права отказать в выдаче денег. Так как банк взял на себя обязательство в выдаче денег и официально его подписал, в таком случае вы с покупателем можете обжаловать его решение в суде!

Банк не имеет права отказать в выдаче денег ПОСЛЕ подписания кредитного договора — с этого момента он принимает на себя гражданско-правовое обязательство. «Одобрение» кредита — исключительно внутренняя процедура банка, никаких гражданско-правовых обязательств она не влечет.

Если кредитный договор заключен, то заемщик вправе требовать предоставления денег, ибо это суть данного договора:

Ст. 819 ГК РФ

«1. По кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее.»

Но если кредитного договора не было — то и формальных оснований требовать выдачи денежных средств у потенциального заемщика нет.

Год назад купили с женой по ипотечному кредиту квартиру, недавно собрались собирать документы на оформление субсидии и компенсацию в налоговую. К нашему ужасу обнаружили, что договор на ипотечный кредит потерян! Что делать?! Есть ли выход из этой ситуации? Ипотеку брали в сбербанке. За ранее благодарен.

Дмитрий! Я думаю вам следует обратиться в банк с просьбой выдать вам заверенную копию кредитного договора. Так же оригинал договора есть в Росреестре.

Удачи вам!

Вам необходимо обратиться в отделение Сбербанка, где оформляли ипотеку и попросить копию договора. Также не будет лишним, чтобы работник Сбербанка её заверил.

С уважением, Дмитрий.

с женой оформляем ипотеку в сбербанке. Жена основной заемщик, я созаемщик. Банк отказал мне в кредите и требует вывести меня из ипотеки оформив все только на жену.

В итоге сбер хочет что бы мы оформили брачный договор и я не претендовал на долю в квартире. Какие пункты следует указать в брачном договоре, что бы в случае развода и вывода квартиры из залога я имел долю в квартире или компенсацию за долю.

Андрей,

По правилам ст. 41 СК РФ брачный договор подлежит нотариальному удостоверению. В его условиях супруги могут определить, что ипотечное жилье, как и кредитные обязательства, будут являться имуществом и обязательствами одного из супругов.Добровольно заключить брачный договор супруги могут в любой момент. Но банки предпочитают вступать в правоотношения с уже определившимися созаемщиками. Это значит, что после оформления ипотеки перевести режим имущества супругов с совместного на договорный будет сложнее, поскольку это уже затрагивает интересы кредитора, который может не дать согласие на заключение брачного договора, потому что и законом (п. 2 ст. 346 ГК РФ), и договором право распоряжения заложенным имуществом ограничено.

Если же созаемщики успели заключить брачный договор до оформления ипотечного кредита, то это весьма упростит и само оформление документов с кредитором. Потому что дополнительного нотариального согласия от супруга на залог приобретаемого жилья банк уже не потребует.

Но условие, по которому после снятия обременения доля в жилье будет принадлежать Вам, не пропишет ни один нотариус — это противоречит самой природе договора.

Поэтому вся надежда на порядочность Вашей супруги.

Мы с супругом планируем разводиться, у нас квартира в ипотеку общей долевой собственности (по 1/2). Договорились, что квартира остается мне (по договору дарения) и выплаты по ипотеке буду производить тоже я. Знаю, что нужно разрешение банка. Узнала список документов, который нужен для переоформления ипотеки на меня. Подскажите, в каком порядке нужно действовать ? :

1. оформлять развод

2. подписывать договор дарения

3. получать согласие банка

4. регистрировать квартиру в личную собственность в юстиции.

При этом банку для получения согласия надо сразу предоставить соглашение о разделе имущества...

Заранее благодарю за ответ.

уважаемая Марина.

Вам действительно нужно составить соглашение о разделе общего имущества супругов. Именно такое соглашение определяет правовую судьбу общего имущества супругов после развода.

Вам возможный порядок такой: Оформляйте развод.

1. Составьте соглашение о разделе имущества.

2. Получите согласие банка на то, что вы получаете право собственности на квартиру.

3. Оформить соглашение о разделе имущества нотариально. Для этого текст соглашения и согласие банка вы предоставляете нотариусу. Тут могут быть проблемы- не все нотариусы хотят занимать удостоверением таких соглашений с обременением. Вам придется проявить настойчивость.

4. Получаете свидетельство о праве собственности на квартиру в юстиции на основании соглашения о разделе имущества.

С уважением, Мирошкин Павел

Может быть вам просто составить брачный договор.

Источники

Использованные источники информации.

- http://svoe.guru/ipoteka/banki/sberbank/kreditnyj-dogovor.html

- https://ipotekaved.ru/sberbank/dogovor-ipoteki-obrazec.html

- https://ob-ipoteke.info/oformlenie/dogovor-ipoteki-v-sberbanke

- https://sber-help.com/ipotechnyj-dogovor-v-sberbanke.html

- https://sber-ipoteka.info/info/doc/dogovor-ipoteki-sberbanka.html

- https://urexpert.online/nedvizhimost/ipoteka/banki/sberbank-rossii/kreditnyj-dogovor.html

- https://znaemdengi.ru/banki/sberbank/ipotechnyj-dogovor-sberbanka-na-chto-obratit-vnimanie.html

Также интересно

Комментарии (0)

Поделитесь своим мнением о статье.

Ещё никто не оставил комментария, вы будете первым.