- Разное

- /

- Ринат Ахметов

Оформляя кредит или ипотеку, вы можете выбрать тип платежа, включая аннуитетный — что это такое, чем он отличается от дифференцированного, его плюсы и минусы. Что такое аннуитет? Значение термина, описание простыми словами.

Содержание

- Аннуитетные платежи

- Что такое аннуитетный платеж?

- Виды аннуитета

- Несколько значений аннуитета

- Как бороться с аннуитетом?

- Аннуитетные и дифференцированные платежи: какие лучше?

- Дифференцированные платежи

- Понятие аннуитета

- Формула аннуитета

- Расчёт аннуитетного платежа по формуле на калькуляторе

- Виды аннуитетов

- Какая часть аннуитетного платежа является процентами, а какая уменьшает долг

- Вопросы и ответы

Аннуитетные платежи

В то время как в России существовал только один вид платежа – дифференцированный, на западе практиковался другой – аннуитетный. Оба вида выполняют одну и ту же функцию, помогая гражданам соблюдать свои обязательства по кредиту, говоря простыми словами – выплачивать долги.

Аннуитетный платеж – это самый распространенный вид платежной системы, при которой размер ежемесячного платежа не меняется, оставаясь неизменным на протяжении всего периода кредитования. Данный вид платежной системы был позаимствован из опыта европейских стран, где банковские структуры первыми отметили простоту и выгоду системы.

На счет простоты принято записывать человеческий фактор, когда заемщик видит неизменную сумму платежа на протяжении всего кредитного периода, что упрощает планирование его личного бюджета и сводит на нет претензии к банку в неправильности расчетов по кредиту – сумма ежемесячного платежа понятна и проста, а главное — неизменна.

С банковской выгодой еще проще. Строится она на основе того, что заемщику предлагается выплатить львиную долю процентов за пользование кредитом сразу, не дожидаясь, когда кредитное тело сократится, как в случае с дифференцированными платежами.

Рассчитаем месячный аннуитетный платеж. Для примера взяты данные, которые были использованы при расчете дифференцированного платежа:

- Сумма кредита — 1 000 000 рублей.

- Срок кредита — 20 лет (240 месяцев).

- Годовые проценты – 12%.

Для расчета процентной составляющей, необходимо остаток кредита умножить на годовую процентную ставку и поделить на 12 (месяцы). В нашем случае рассмотрим процентную составляющую на начало платежа и получим:

1 000 000 * / 12 = 10 000 (процентная составляющая первого платежа).

Семь раз отмерь, один раз отрежь – поговорка, максимально точно описывающая правила поведения заемщика, решившего взять ипотечный или потребительский кредиты.

Все больше появляется экспертов из области экономии личного бюджета, мнения которых относительно кредитования схожи в одном – лучше не прибегать к «кредитной поддержке», но если обойтись без нее нельзя, то необходимо рассмотреть все варианты и внимательно изучить договор. Такой подход к делу поможет сократить кредитное бремя на 5-10%.

Что такое аннуитетный платеж?

Аннуитетный платеж — это равный по сумме ежемесячный платеж по кредиту, который включает в себя сумму начисленных процентов за кредит и сумму основного долга.

Сегодня, большинство коммерческих банков, применяют при кредитовании аннуитетные платежи практически по всем видам кредитов, выдаваемых физическим лицам, так как этот вид расчета дает им возможность получения более высоких доходов по процентам, а клиенту обеспечивает удобства при расчетах.

Вы согласитесь со мной, что очень удобно и не хлопотно ежемесячно платить одну и ту же сумму в погашение кредита и процентов, что эту сумму легко запомнить и, кроме того, не нужно ежемесячно встречаться с консультантом банка для выяснения очередной суммы платежа.

источник:

Виды аннуитета

Сумма аннуитетного платежа всегда складывается из основного долга и процентных соотношений. В своем понятии данный термин имеет широкий охват: аннуитетом могут считаться:

- срочный государственный заем в виде кредита, где ежегодно происходит оплата процентов и частично оплачивается сумма долга;

- обыкновенный кредит для физических и юридических лиц;

- страховой договор, который позволяет физическому лицу, заключившему его, рассчитывать на определенные выплаты по истечению заявленного срока времени (к примеру, выход на пенсию);

- серия страховых выплат (например, при несчастном случае).

Аннуитет всегда устанавливается банковскими организациями индивидуально для каждого клиента. Он бывает двух видов:

- аннуитет постнумерандо, где платеж должен осуществляться во второй половине отчетного периода;

- аннуитет преднумерандо, где платеж должен осуществляться в первой половине отчетного периода.

Также аннуитет делится на:

- Пенсионный. На сегодняшний день данный вид аннуитета является достаточно актуальным. Многие люди знают, что с наступлением пенсионного возраста найти новую работу будет крайне проблематично, а жить на одну пенсию — мало кому удается. Поэтому, чтобы избежать плачевной ситуации в будущем работники, будучи в молодом возрасте, заключают пенсионные договора, вкладывая туда часть с нынешней зарплаты. Выплата будет происходить из пенсионного фонда Российской Федерации.

- Страховые. Данные выплаты регулируются и начисляются страховыми организациями при наступлении страховых случаев (болезнь, несчастный случай и т.д.).

- Финансовые. Это различные банковские платежи и платежи из иных организаций, занимающихся финансами.

- Аннуитеты, оплачиваемые юридическими лицами. Если рассматривать аннуитеты по времени их зачисления на банковский счет, то они бывают срочными и бессрочными.

При срочном аннуитете средства зачисляются в определенный период, который имеет ограниченное количество времени. Поступление денег характеризуется равными частями и через одинаковый промежуток времени. Расчет данного вида аннуитета происходит по системе наращения или по системе дисконтирования. Дисконтирование – это выявление стоимости выплат при помощи изучения денежных поступлений к определенной временной точке. Проще говоря, это анализ соотношения будущих доходов к их сегодняшней стоимости. Примерами срочных аннуитетов могут быть разного рода платежи за аренду жилья, земли и др.

Бессрочным аннуитетом принято считать равные выплаты через равный промежуток времени в течение долгого срока. Консоль является отличным примером для понимания специфики бессрочного аннуитета. Данные облигации, поддерживаемые государством, имеют срок действия более 30 лет.

Начисление процентов может происходить один раз в год, несколько раз в год или непрерывно. Этот вопрос всегда решается в индивидуальном порядке между банковской организацией и клиентом.

В зависимости от финансовой ситуации в стране или политики банка, могут устанавливаться:

- фиксированный аннуитет (с момента заключения договора и до самого конца банк не имеет права повышать процент выше заявленного в договоре);

- валютный аннуитет (здесь платежи имеют прямую зависимость от одной или некоторых валют, которые имеют повышенный уровень стабильности);

- индексируемый аннуитет (платежи напрямую имеют привязку к индексу инфляции в стране);

- переменный аннуитет (платежи имеют прямую зависимость от величины дохода определенных механизмов на финансовом рынке).

Для того, чтобы определить сумму равных выплат по кредитованию в течение определенного времени, необходимо рассчитать коэффициент аннуитета, который способен преобразовать единовременную выплату в платежный график.

Несколько значений аннуитета

Например, первое значение, которое имеет понятие аннуитета – один из видов государственных займов, причем срочных. Подобные займы могут быть размещены с условием, что выплата процентов будет происходить ежегодно, и при этом будет погашаться определенная часть займа.

В то же время аннуитет - это денежные платежи, равные между собой и выплачиваемые в счет погашения обязательств по займу и процентов по нему. Такие выплаты производятся через определенный временной промежуток.

Как бороться с аннуитетом?

Как бороться с аннуитетом?Как бороться с аннуитетомБороться с ним надо досрочным погашением кредита.

Причем чем раньше, тем лучше. При досрочном погашении возможны два варианта: либо уменьшается размер ежемесячного платежа, либо размер платежа сохраняется, но сокращается количество платежей (период выплат).

Первый вариант выгоден банку, второй — вам. Если в приведенном выше примере, на 7 месяце внести досрочно 100 000 руб, срок выплаты кредита сократится на 18 месяцев, а общая сумма выплаченных процентов на (внимание!) 137 813 руб!

Если такой же досрочный взнос сделать на 60 месяце то срок выплаты кредита сократится только на 9 месяцев, а общая сумма выплаченных процентов на 57 190 руб. Делайте выводы.

источник:

Аннуитетные и дифференцированные платежи: какие лучше?

Разбираем все плюсы и минусы самых распространенных схем ипотечных выплат

— Я полтора года исправно платил по 40 тысяч рублей в месяц за ипотеку, а потом попросил справку в банке и ахнул, — округлив глаза, рассказывает мне знакомый Сергей. — Оказывается, за это время я отдал всего лишь 50 тысяч рублей в качестве основного долга, а все остальное были проценты.

Между прочим, это один из главных минусов, который называют и те, кто уже взял ипотеку, и те, кто еще собирается это сделать. Ведь со съемных квартир люди съезжают с мыслью о том, что теперь они будут платить за собственные квадратные метры, а не выбрасывать деньги на ветер, отдавая арендодателю.

На деле же выходит, что в первые годы придется отдавать деньги банку не за квартиру, а за пользование кредитом. Как же сократить свои издержки и есть ли в этом смысл?

Выплата тела долга и процентов

Выплата тела долга и процентовПроценты — это неизбежное зло при любом кредите. Давать деньги в долг просто так принято лишь среди друзей и родственников. Да и то не всегда. Банки благотворительностью тем более не занимаются, потому как помимо заемщиков у них есть еще и вкладчики, с которыми тоже надо делиться прибылью.

По теме: Как платить кредит через терминал, интернет или банкоматОднако пугаться этого не стоит. Кредит — это финансовый инструмент. Если разумно им пользоваться, то можно избежать лишних переплат и прочих финансовых неприятностей. Главный критерий выбора ипотечной программы для большинства заемщиков — это процентная ставка.

Совет!Естественно, чем она ниже, тем лучше для клиента. В этом случае придется отдавать меньше денег за использование той же суммы. Тем не менее важен и порядок выплат. Есть два основных вида платежей: аннуитетные и дифференцированные.Как известно, ежемесячный взнос по любому кредиту состоит из двух ингредиентов: основного тела долга и набегающих процентов. Разница между двумя видами платежей как раз и состоит в пропорциях этих двух компонентов.

Зависимость размера выплаты от срока кредита

Для начала разберем наиболее распространенный в нашей стране вид платежей по ипотеке — аннуитетные. Их предлагает подавляющее большинство российских банков. Ежемесячный взнос в течение всего срока кредита одинаковый.

И это одно из главных удобств. Можно поставить автоматическое погашение с зарплатной банковской карты и практически не вспоминать о том, что на вас висит долг и нужно каждый месяц ходить в банк.

Предупреждение!Но в этом удобстве кроется небольшой подвох. Фишка аннуитета в том, что львиную долю выплат в первые годы составляют проценты. В итоге тело долга убывает очень медленно, а проценты всегда начисляются на остаток от этой суммы. Поэтому и общий размер уплаченных процентов по такому кредиту получается больше.Естественно, такая система выгодна для банков. Тем самым они снижают свои риски. Однако для многих заемщиков аннуитетные платежи тоже выгодны. К примеру, такая схема позволяет им взять кредит на более серьезную сумму и, соответственно, купить более просторную или комфортную квартиру.

Тем более что никто не мешает заемщикам платить с опережением графика. В конце 2011 года законодательно был отменен временный мораторий на досрочное погашение, но появилось требование к заемщику — уведомить кредитора о полном или частичном досрочном погашении кредита не менее чем за 30 дней до дня возврата.

И если следовать этой стратегии в первые годы, то можно существенно сократить долг. В этом случае у вас будет выбор: уменьшить либо ежемесячный платеж, либо срок займа, увеличив при этом долю основного долга в структуре взноса.

— А я вот не тороплюсь погашать кредит раньше, — сказал мне один из экспертов. – Зачем? Ведь инфляция с каждым годом съедает часть моего платежа. Если еще 6 лет назад 20 тысяч рублей для меня были огромной суммой, то сейчас я этих выплат даже не замечаю.

И наконец, есть еще один важный плюс, о котором многие забывают — налоговый вычет. Как известно, его (то есть 13%, заплаченные вами государству в виде НДФЛ) можно получить не только с 2 млн рублей, которые вы потратили на квартиру, но и с тех процентов, которые вы отдали банку.

Поскольку при аннуитетных платежах в первую половину срока кредита выплачиваются в основном проценты, то вы сможете в этот период получать максимальный имущественный налоговый вычет в размере процентных выплат. На возвращенные деньги можно будет либо досрочно погашать ипотеку, либо тратить средства на иные цели.

Где меньше переплата

Другой вид платежей не так сильно распространен в России. Банки, которые кредитуют население по этому принципу, можно посчитать на пальцах одной руки (см. «На заметку заемщику»). Почему же так происходит? По словам экспертов, банки специально ограничивают выбор клиентов, предлагая им более понятный, но менее выгодный инструмент.

— Конечно, банкам выгоднее аннуитетные платежи, — говорит Роман Слободян, начальник управления продаж ипотечных продуктов Нордеа Банка. — Потому как в первое время платится больше процентов. Для клиента же в любом случае выгоднее дифференцированные платежи. Причем независимо от того, за какой срок он планирует отдать кредит. Переплата по ним будет все равно меньше.

Как откровенничают банкиры, наличие дифференцированных платежей — дополнительное конкурентное преимущество. Чем же они отличаются от аннуитетных и так ли уж выгодны для заемщика, как говорят представители тех немногих банков, которые их предлагают?

Главное отличие — в структуре выплат. При дифференцированных платежах фиксированной остается не общая сумма взноса, а сумма, идущая на погашение основного долга. И уже, отталкиваясь от нее, идет расчет начисляемых процентов.

В итоге платежи по этому виду кредита сначала выше, чем при аннуитетной схеме, но со временем снижаются. Из-за того, что с первого месяца на погашение основного долга идет больше денег, переплата заемщика получается меньше.

Внимание!Поэтому дифференцированные платежи наиболее выгодны для тех, кто никуда не торопится. Их риски снижены благодаря тому, что платеж уменьшается сразу по двум причинам: его не только съедает инфляция, но и сам по себе он становится меньше.По данным АИЖК, большинство россиян все же стараются отдать ипотеку пораньше. В 2011 году из всей накопленной ипотечной задолженности было досрочно погашено 14,7%. Если средний срок выдачи жилищного кредита составляет 15-17 лет, то заемщики как правило расправляются с выплатами за 6-7 лет, то есть вдвое быстрее.

В счет погашения идут как сбережения, так и средства материнского капитала, налоговый вычет и т.д. Но и для тех, кто хочет побыстрее рассчитаться по долгам, дифференцированные платежи также удобны.

— При досрочном погашении клиент уменьшает тело долга. В этом случае у него возникают кредитные каникулы. То есть, отдав определенную сумму вперед, он сможет некоторое время платить только проценты. Это удобно в том случае, если человеку в будущем понадобятся деньги на крупную покупку. Например, он захочет купить автомобиль или съездить в отпуск.

Справедливости ради, такая схема с использованием кредитных каникул применяется не во всех банках, а некоторые банки предоставляют кредитные каникулы и заемщикам с аннуитетным типом платежей. Однако досрочное погашение в любом случае облегчает положение заемщика, независимо от того, по какой схеме он отдает деньги банку.

При этом минусы дифференцированных платежей тоже вполне очевидны. В этом случае банк заведомо даст вам меньше денег. Чтобы получить ту же сумму в долг, что и при аннуитетной схеме платежей, доход у заемщика должен быть примерно на 20 — 25% выше. Учитывая тот факт, что многие клиенты берут жилищный кредит на пределе своих возможностей, эта схема подойдет далеко не всем.

Делаем правильные выводы

- Для каждого заемщика будет удобен свой вид платежей. Кто-то готов затянуть поясок на пару лет, чтобы потом уменьшить свое кредитное бремя. А кто-то спокойно воспринимает себя в качестве заемщика и надеется, что инфляция и девальвация со временем снизят реальную стоимость ежемесячных платежей.

- Попросите банкиров распечатать вам примерные графики по разным видам платежей. И объективно взвесьте все плюсы и минусы. Подумайте, кем вы себя представляете через 5 лет. Чего вы хотите: отдать долги побыстрее или платить меньше, но не отказывать себе в других удовольствиях здесь и сейчас.

В каких банках есть дифференцированные платежи

- Газпромбанк

- Нордеа

- Петрокоммерц

Примеры расчетов

Дано:

- Стоимость квартиры – 4 млн. рублей

- Первоначальный взнос – 1 млн. рублей

- Сумма кредита – 3 млн. рублей

- Ставка – 12% годовых

- Срок кредита – 20 лет

Аннуитетные платежи

- Ежемесячный взнос – 33 032 рубля

- Итоговая стоимость квартиры с учетом процентов – 7 927 819 рублей

Дифференцированные платежи

- Ежемесячный взнос (постепенно снижается с 42 500 до 12 500 рублей)

- Итоговая стоимость квартиры с учетом процентов – 6 615 000 рублей

источник:

Что такое дочернее предприятие. Это полноправное юридически предприятие, которое образовалось при помощи отделения части имущества главной организации, с сохранением над ним некоторых уставных и контрольных функций. Читать подробнее

Дифференцированные платежи

Не так давно в России существовал только один вид платежа – дифференцированный. Особенность дифференцированного платежа состоит в том, что к концу срока кредитования размеры выплат сокращаются. За счет чего происходит подобное сокращение?

Предупреждение!Дело в том, что вначале заемщиком выплачивается основной долг, так называемое «тело кредита», которое выплачивается равными долями. Выплаты по процентам на начальном этапе весьма ощутимы, ведь проценты начисляются на весь объем кредита.Поскольку «тело кредита» постепенно сокращается, то вместе с ним сокращаются и выплаты по процентам. Таким образом, к концу срока кредитования объемы выплат становятся значительно меньше.

Самостоятельный расчет дифференцированного платежа

Расчет размера дифференцированного платежа происходит в два этапа. Для примера возьмем следующие вводные данные:

- Сумма кредита — 1 000 000 рублей.

- Срок кредита — 20 лет (240 месяцев).

- Годовые проценты – 12%.

В первую очередь высчитывается размер основного платежа. Чтобы узнать его размер необходимо сумму кредита разделить на количество оставшихся месяцев.

1 000 000 / 240 = 4 166 рублей (размер основного платежа).

При дифференциальных платежах размер основного платежа остается неизменным на протяжении всего срока погашения.

Второй шаг. Расчет начисленных процентов. Расчет производится путем умножения остатка по кредиту на годовую процентную ставку и деления получившегося значения на 12 (месяцы). Для примера предположим, что выплачиваем обязательства за 120-й месяц – ровно половину уже оплатили.

500 080 * 0,12 / 12 = 5 000,8 рублей (начисленные проценты за 120-й месяц).

Сложив размер основного платежа по кредиту и начисленные проценты за конкретный месяц, мы получим значение необходимого платежа за данный месяц.

Таким образом, можно произвести расчеты каждого месяца самостоятельно. К примеру:

121-й месяц: 4166 + (1 000 000 – (4166 * 121)) * 0,12 / 12 = 9 125

122-й месяц: 4166 + (1 000 000 – (4166*122)) * 0,12 / 12 = 9 083

Правильно рассчитанный дифференцированный платеж продемонстрирует последовательное снижение размеров по выплатам.

Плюсы и минусы дифференцированного платежа

Плюсы и минусы ануитетного платежаОсобенности дифференцированного платежа таят в себе как плюсы, так и минусы.

Основным плюсом является факт более выгодного способа оплачивать кредит, поскольку данный вид платежа существенно снижает переплаты по кредиту.

Минусом являются большие размеры первоначальных платежей, поэтому дифференцированный платеж называют платежом для обеспеченных людей. Еще одним минусом является отсутствие популярности платежа у банков – большинство банков используют аннуитетную платежную систему, как более выгодную.

Внимание!Несмотря на то, что в России имеется порядка 6-9 банков, где предусмотрена подобная система платежа, среди населения не наблюдается особого ажиотажа – сказывается необходимость выплачивать большие суммы на первоначальном этапе.Если кредит, к примеру, ипотечный и берется на долгие годы, то имеет смысл перераспределить «тяжесть» платежей таким образом, чтобы основная кредитная нагрузка пришлась на молодые годы, когда человек еще не обременен множеством обязательств, а поиск работы не сопряжен с возрастными ограничениями.

источник:

Понятие аннуитета

Рассмотрим понятие аннуитета более детально.

Аннуитет, или, как его еще называют, финансовая рента, - это обобщенный термин, описывающий график, по которому происходит погашение какого-либо финансового инструмента, причем понятие аннуитета подразумевает выплату не только некоторой части по основному долгу, но также выплату вознаграждения – процентов за его использование. Основной особенностью аннуитета является то, что выплаты в этом случае равны друг другу и производятся через абсолютно равные временные промежутки. График аннуитета достаточно сложен. Он существенно отличается от графика, который отражает выплату положенной суммы в полном объеме и по окончании срока, в течение которого действовал инструмент, и от графика, отражающегося периодическую выплату только процентов и процесс погашения суммы в счет основного долга по окончании действия инструмента. Существует специальная формула аннуитета. Приведем ее ниже.

Формула аннуитета

Формула, по которой рассчитывается аннуитет, достаточно сложна. Ее запись имеет различные представления.

Одна из них: PI = (S * pr/12) / (1 - 1 / (1 + pr/12) N), в данной формуле:

- Pl – представляет непосредственно сам аннуитетный платеж.

- S – общая сумма кредитных средств.

- Pr – используемая по кредиту процентная ставка или коэффициент аннуитета.

- N – общее число периодов, в течение которых будет производиться погашение (чаще всего используются месяцы).

Расчёт аннуитетного платежа по формуле на калькуляторе

Расчёт аннуитетного платежа по формуле на калькулятореРасчёт по формуле аннуитетного платежа — сложный, и вручную его делать не всегда представляется возможным. Но каждый банк предлагает специализированный онлайн-калькулятор.

В него можно ввести условия выдачи кредита: общую сумму, срок и ставку, и в автоматическом режиме получить сумму регулярного платежа.

В расчётах необходимо выполнить такие действия:

- найти коэффициент аннуитета;

- затем общую сумму долга умножить на найденный коэффициент.

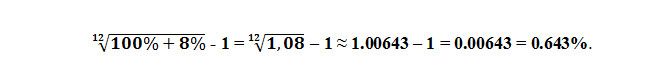

Формула для нахождения коэффициента аннуитета:

где i — процентная ставка по кредиту за один месяц, 1/12 часть годовой

n – число регулярных выплат.

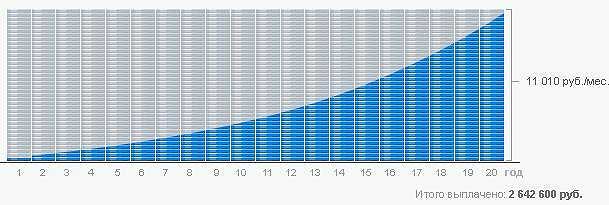

Пример расчёта. Исходные данные: Кредит выдан на 1 млн. руб. и сроком на 20 лет, то есть, на 240 мес. Для простоты расчетов ставку возьмём 12%.Тогда по формуле получим:

- «» – 1/12 ставки;

- «240» – число месяцев.

Каждый месяц из 20 лет заёмщик будет выплачивать банку 11 011 руб.

Виды аннуитетов

Аннуитеты можно классифицировать на два типа, в зависимости от времени, когда происходит выплата первого платежа:

- Если выплата осуществляется по окончании первого периода, то такой аннуитет имеет название постнумерандо.

- Если выплата осуществляется в самом начале первого периода, то такой аннуитет имеет название пренумерандо.

Все же чаще всего аннуитет - это определенный способ возвращения кредитных средств. Поэтому в данной статье сконцентрируемся именно на этом значении данного понятия.

На сегодняшний день лишь малая часть российских банков предпочитает использовать другую схему погашения займов. Использование метода аннуитета позволяет банку получать гарантированную прибыль. Связано это с тем, что аннуитетный график построен таким образом, что банку сначала возвращаются проценты за использование кредитных средств, и лишь потом происходит выплата кредитного тела, то есть суммы основного долга.

Какая часть аннуитетного платежа является процентами, а какая уменьшает долг

Чтобы рассчитать процентную составляющую, нужно ещё не выплаченную часть кредита умножить на процентную ставку за год, а потом разделить на 12, чтобы получить её величину за один месяц. Как только заёмщик получил кредит, сумма первых платежей будет вычисляться так:

1 000 000 х / 12 = 10 000

Получается, что из выплаты в 11 011 руб. проценты составляют 10 тыс. (90% от суммы платежа) — это вознаграждение банку за возможность пользоваться кредитом, и только 1011 руб. – основной долг.

Если посмотреть на приведенный выше график становится понятно, что при аннуитете вы сначала выплачиваете проценты банку за выданный кредит и лишь к концу срока кредитования выплаты будут по большей части состоять именно из погашения основного долга.

А вот так будет выглядеть график дифференцированных платежей при тех же исходных данных:

Ситуация с соотношением оплаты услуг банка и основного долга выглядит тут получше.

В приведенном выше видео поясняется, как провести расчеты и сравнить, какой вариант платежей будет вам наиболее выгоден и удобен. Полезный материал.

Вопросы и ответы

Год назад мы с мужем оформили ипотеку на дом, в ипотечном договоре я главный (титульный) заемщик, муж - созаемщик. В кредитном договоре нас трое: я, муж и его отец - все мы созаемщики и у нас аннуитетные платежи.

Сейчас отношения с мужем портятся и он грозится перестать платить свою часть. Сама я не потяну всю сумму кредита.

Как можно обязать мужа выплачивать свою долю? И кто решает такие вопросы: банк? вольнонаемные юристы?

В настоящее время Вы, Ваш муж, отец мужа являетесь солидарными созаемщиками по кредитному договору, у вас общий долг и неделимый платеж. Исходя из этого вы все несете солидарную обязанность по возврату кредита. Согласно п.1 ст.322 ГК РФ солидарная обязанность возникает, если она предусмотрена договором, в частности в случае неделимости предмета обязательства. Особенностью в данном случае выступает то, что при солидарной обязанности банк имеет право требовать исполнения обязательства как от всех солидарных должников совместно так и от каждого в отдельности, причем как полностью, так и в части долга. Соответственно, исходя из вышеизложенного, более чем вероятно, что Банк не согласится, поделить вашу задолженность на доли и не разрешит оплачивать каждому свою долю, Банку это не выгодно. Банку без разницы кто будет платить по кредиту, главное что бы платежи осуществлялись в полном размере. Договариваться Вы можете только с мужем, тем более, что дом является общей собственностью и если Ваш муж перестанет платить, а Вы не сможете оплачивать в полном размере, то Банк обратит взыскание на дом, его продадут с торгов и муж так же как и Вы лишится собственности. Таким образом, муж заинтересован платить, если конечно ему не все равно, что он лишится дома.

Подскажите, аннуитетный платеж состоит из суммы на погашение основного долги+%%%. Законно ли первый платеж при аннуитетной системе оплаты полностью списывать в счет погашения %? чем - нибудь регламентируется это?

Согласно законодательству сначала погашается сумма процентов, потом сумма основного долга.

Как определить начало течения срока давности по кредитным договорам, с определенной датой востребования? в 200 статье ГК в п.2 написано: начало течения срока давности с определенным сроком исполнения начинается с момента окончания его исполнения. Т.е. грубо кредит оформлен в 2010 на срок 2 года и исчисление начинается с 2012 или с момента вынесения требования кредитором о полном погашении задолженности. А как тогда быть с обязательствами прописанными в кредитном договоре на погашение общей суммы долга равными частями путем внесения их на лицевой счет заемщика? К договору прилагается план-график, который является приложением к договору, на аннуитетные платежи. Нарушение сроков оплаты рождают собой понимание кредитора о нарушении обязательств по договору на конкретно установленный платеж, а не на всю сумму кредита, и приводит к претензионной работе по "выбиванию долга". Так вот, с какого момента исчисляется срок давности в такой ситуации если кредитор не выставляет претензию на полное погашение задолженности? В постановлении пленума верховного суда № 43 от 29.09.2015 в 24 пункте разъяснение: "срок давности по искам о просроченных повременных платежах исчисляется отдельно по каждому просроченному платежу". Т.е. кредитный договор с аннуитетными платежами воспринимается как ежемесячное исполнение обязательств по погашению задолженности заемщиком? и срок давно для каждого платежа исчисляется отдельно? и значит сколько фактов неисполнения зафиксировано столько исков?

Срок исковой давности начинает течь с момента возникновения обязанности.

например вы были по кредиту платить 1 год каждый месяц по 10 000 руб. 1 числа каждого месяца.

срок давности по первому платежу начнется 1 января по второму 1 февраля и.т.д

к примеру через 3 ,5 года кредитор обращается в суд 23 августа… то есть после возникновения обязанности заплатить платежи с января по авгус срок истек с сентября по дек не истек...

Иск будет один по кредитному договору. Срок исковой давности начинается с даты вашего последнего не платежа по графику.

Какие пени и проценты за просрочку платежа по кредиту имеет право начислять банк? И какая статья закона меня может защитить от неправильного начисления?

Правомерность начисления пени и

штрафов за просрочку платежа по кредиту и порядок их расчета

Просрочкой

по кредиту считается отклонение от установленного графика оплаты ссуды. Даже

если вы задержались всего на 1 день, финансисты будут требовать оплатить

неустойку. Согласно ст. 330, п.1. Гражданского кодекса РФ под неустойкой

понимаются штрафы и пени:

- Штраф

– разовая мера наказания, которая применяется 1 раз, но за каждую

просрочку. Например, если размер штрафа составляет 100 рублей, а вы не

платили кредит в течение 3-х месяцев, приготовьтесь дополнительно

заплатить штраф — 300 рублей. - Пеня

рассчитывается, исходя из срока, в течение которого вы задерживаете

выплату. Если просрочка большая, пеня может превысить сумму начисленных

процентов.

Отметим,

что неустойка на неоплаченную сумму неустойки начисляться не может.

Согласно

ст. 395 ГК РФ сумма штрафных санкций рассчитывается, исходя из 1/360 ставки

рефинансирования – на данный момент она составляет 8,25% годовых — за каждый

день просрочки (0,0229%).

Рассмотрим

пример расчета неустойки, исходя из установленного ГК РФ размера штрафных

санкций. Предположим, вы взяли кредит в размере 300 тыс. рублей под 21,5%

годовых и на 48 месяцев; ваш аннуитетный платеж равен 9 370 рублей в месяц. Вы

не внесли 2 платежа, и просрочка составляет 40 дней. Тогда размер пени составит

107,28 рублей:

- 9

370 * 30 * 0,0229 / 100 = 64,37 (руб.) – размер пени, начисленной при

задержке одного планового платежа за 1 месяц.

(9370

+ 9370) * 10 * 0,0229 / 100 = 42,91 (руб.) – размер пени, начисленной за

просрочку 2-х плановых платежей за 10 дней второго месяца.

64,37

+ 42,91 = 107,28 (руб.) – размер пени за 40 дней.

Вполне

очевидно, что столь незначительный размер неустойки банки не устраивает. Именно

поэтому финансисты используют п. 2 ст. 332 ГК РФ, который гласит, что размер

неустойки может быть увеличен по соглашению сторон. Иными словами, прописав в

кредитном договоре больший размер пени и штрафов, чем 1/360 ставки рефинансирования

Центробанка, кредитная организация может на законных основаниях взимать с вас

неустойку в указанном в соглашении размере.

Противостоять

слишком «жадным» банкам можно: согласно ст. 333 ГК РФ, если подлежащая уплате

неустойка явно несоразмерна последствиям нарушения обязательства, суд вправе

уменьшить неустойку. То есть, если дело дойдет до суда, судья вправе признать

начисленную сумму неустойки завышенной и отказать в удовлетворении требования

банка к заемщику относительно ее погашения. Такие случаи известны в судебной

практике России, поэтому финансисты стремятся не злоупотреблять своими

возможностями.

О том,

какие средние размеры штрафов и пени встречаются в нашей стране, мы расскажем

более детально.

Размер штрафных санкций в российских банках

Мы уже

рассматривали пример с кредитом в размере 300 тыс. рублей под 21,5 % годовых и

ежемесячным платежом — 9 370 рублей. Попробуем на нем же рассчитать размер

штрафных санкций в 3-х банках России – Сбербанке, Альфа-Банке и ВТБ 24 при

условии, что процентная ставка и аннуитетный платеж везде одинаковые, и с

учетом реальных штрафных санкций банков (по состоянию на 2013 год):

- Сбербанк устанавливает плату за нарушение

обязательств в размере 0,5% в день от суммы просроченной задолженности. То

есть, за 40 дней просрочки вы заплатили бы 2 342,5 рублей. - Альфа-Банк взимает 2% в день от суммы

просроченной задолженности. То есть, пропустив 2 плановых платежа и при

общем сроке просрочки в 40 дней, вы бы заплатили неустойку в размере 9 370

рублей (фактически – еще один плановый платеж). - ВТБ 24 взимает

0,6% в день от суммы просроченной задолженности. Итого, задержка в 40 дней

будет стоить вам 2 811 рублей.

Сравнив

полученные цифры с той, которую мы рассчитали на общих основаниях — 107,28

руб., можно понять, почему банки игнорируют предложенный ГК РФ размер

неустойки, определяемый, исходя из ставки рефинансирования. Далее мы

рассмотрим, какие еще варианты расчетов штрафов и пени используют банки.

Основные виды штрафов

Существует

4 основные формы штрафов:

- Штраф

в виде процента от суммы долга, начисляемый за каждый день просрочки. Чаще

всего, и мы видели это на примере 3-х банков, кредитные организации

применяют именно этот вариант. - Фиксированные

штрафы в денежном эквиваленте. Например, 500 рублей – за каждую просрочку. - Фиксированные

штрафы с нарастающим итогом. Например, первая просрочка – 500 рублей,

вторая – 600, третья и последующие — 800 рублей. - Штраф

в виде процента от суммы остатка по кредиту, начисляемый за каждый день

просрочки или 1 раз в месяц. В России практически не встречается. То есть,

при остатке долга в размере 100 000 рублей и просроченном плановом платеже

в размере 3 000 рублей, вас могут обязать заплатить штраф в размере, к

примеру, 2% от суммы остатка (2 000 рублей).

Некоторые

банки используют комбинированные методы: к примеру, начисляют пеню в размере

0,2 — 1% в день от суммы долга и ежемесячный фиксированный штраф. Помимо

штрафных санкций, кредиторы применяют и другие методы давления на заемщиков с

целью получения долга. О них – более детально.

Действия банка в случае возникновения просрочки платежа по кредиту

Закон «О кредитных

историях» обязывает

банки передавать данные о просрочках своих заемщиков в бюро кредитных историй

1-2 раза в неделю (независимо от количества дней просрочки). То есть, если в

момент передачи общего файла у вас есть долг, о нем сообщат в БКИ. Результатом

вашей забывчивости или неумения спланировать бюджет может стать не только

начисленный штраф, но и отказ других банков работать с вами в дальнейшем из-за

плохой кредитной истории.

Что касается

коллекторов, о работе которых мы детально расскажем в следующей статье, они

принимают дела заемщиков не раньше, чем через 2-3 месяца после наступления

первой просрочки. Конечно, порядок работы с данными организациями в каждом

банке устанавливается индивидуально, но все же вначале кредиторы пытаются

заставить клиента погасить долг самостоятельно, для этого:

- направляют

ему SMS-сообщения; - звонят

(звонки могут начинаться уже через несколько дней с момента возникновения

просрочки, а могут – и через месяц); - пишут

письма; - приглашают

должника на встречу.

Естественным

желанием каждого должника является уменьшение своих обязательств по оплате

штрафов. Насколько это реально в современных условиях, а также о так называемых

«технических просрочках» мы расскажем более подробно.

Можно ли уменьшить размер штрафов и пени

Не так

давно политики заявили о своем намерении внести в законопроект «О

потребительском кредите» изменения, установив фиксированный размер неустойки за

просрочку по займам — 0,05–0,1% от суммы долга за каждый день просрочки. Если

эту поправку примут, банкам придется существенно пересмотреть свои тарифы

(сейчас средний размер неустойки по стране составляет от 0,2 до 1% от суммы

задолженности в день).

Попытаться

уменьшить размер неустойки можно и в судебном порядке, если до этого дошло

дело. Обычно долги погашаются в следующем порядке: вначале выплачиваются

штрафы, пени, затем — проценты, и в конце – основной долг. Каждый заемщик имеет

право объяснить судье причину возникновения долга и попросить либо об отмене

штрафных санкций, либо об их уменьшении. Также можно попросить пересмотреть

порядок погашения задолженности: вначале закрыть тело кредита и проценты, а по

остаточному принципу погашать неустойку.

Нельзя не

сказать и о технических просрочках. К примеру, погашая ссуду через терминал,

заемщик может не учесть, что деньги не сразу попадают на счет, а через 1-7

дней. Та же ситуация с выходными: если иное не прописано в договоре, то в

случае попадания плановой даты погашения кредита на выходной день, платеж

следует вносить накануне.

Помня об

этих мелочах и придерживаясь графика, вы избавите себя от необходимости

оплачивать крупные суммы неустойки и объяснять будущим кредиторам, почему в

вашей кредитной истории содержатся данные о просрочках.

Источники

Использованные источники информации.

- http://kredityvopros.ru/%d0%b0%d0%bd%d0%bd%d1%83%d0%b8%d1%82%d0%b5%d1%82%d0%bd%d1%8b%d0%b9-%d0%bf%d0%bb%d0%b0%d1%82%d0%b5%d0%b6-%d1%87%d1%82%d0%be-%d1%8d%d1%82%d0%be.html

- http://bankspravka.ru/bankovskiy-slovar/annuitet.html

- https://businessman.ru/annuitet---eto-chto-takoe-metodyi-i-formulyi-rascheta-stoimosti-annuiteta.html

- https://ktonanovenkogo.ru/voprosy-i-otvety/annuitetnyj-platezh-chto-ehto-takoe-raschet-differencirovannym-platezhem.html

Также интересно

Комментарии (0)

Поделитесь своим мнением о статье.

Ещё никто не оставил комментария, вы будете первым.