- Разное

- /

- Ринат Ахметов

Что такое дополнительные страховые взносы. Как и кто из может получить. Особенности предоставления и пакет документов. Куда обращаться. Реестр ДСВ-3 что это, кто сдает, сроки сдачи. Порядок и особенности заполнения новой формы ДСВ-3. Программа ПФР ПУ-5. КБК для уплаты дополнительных взносов.

Содержание

- ДСВ-3: бланк

- ДСВ-3 форма: кто должен составлять

- Что такое дополнительные страховые взносы?

- Куда и в какой срок сдается форма ДСВ-3

- Ответственность за нарушения

- Порядок заполнения отчета

- Дополнительные платежи

- Как платить

- Кому начисляются дополнительные страховые взносы?

- Особенности процедуры

- Сроки сдачи отчетности

- Дополнительные страховые взносы на накопительную часть пенсии – как осуществляются

- ДСВ в 2019 году по результатам специальной оценки труда

- Порядок осуществления записей в ДСВ

- Кто и в какие сроки сдает ДСВ-3

- Новый бланк формы: отличия и особенности

- Кто должен сдавать форму

- Кто и куда сдает отчет ДСВ-3

- Для чего нужна отчетность по форме ДСВ-3

- Техника заполнения формы ДСВ-3

- Сроки начисления дополнительных страховых взносов

- Что указать в реестре по форме ДСВ-3?

- Вопросы и ответы

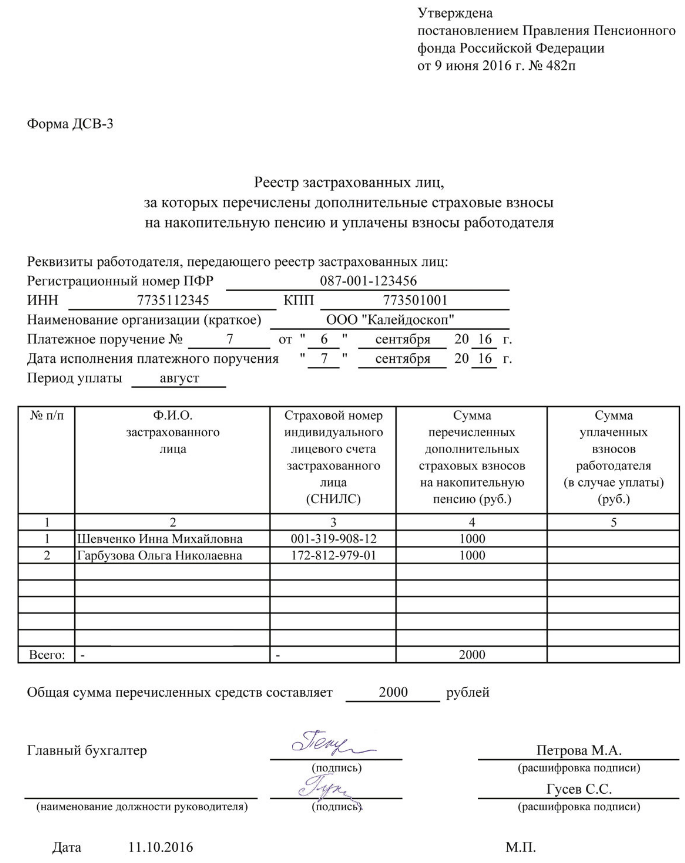

ДСВ-3: бланк

Форма ДСВ-3 именуется «Реестр застрахованных лиц, за которых перечислены дополнительные страховые взносы на накопительную пенсию и уплачены взносы работодателя». Она утверждена Постановлением Правления ПФР от № 482п.

Скачать в Excel бланк формы ДСВ-3 можно по ссылке ниже:

Форма ДСВ-3: скачать

ДСВ-3 форма: кто должен составлять

Заполнять форму ДСВ-3 нужно тем работодателям, которые:

- либо перечисляют исключительно за счет работников дополнительные страховые взносы на накопительную часть пенсии;

- либо уплачивают такие взносы одновременно как за свой счет, так и за счет работников.

Реестр оформляется на каждое платежное поручение по уплате взносов. При этом должен быть создан отдельный реестр на платежи за счет работников и на уплаченные допвзносы за счет работодателя.

Что такое дополнительные страховые взносы?

Дополнительные страховые взносы (ДСВ) – средства, начисляемые в фонд накопительной части пенсии. Согласно пунктам 3 и 5 ст.2 Федерального закона «О дополнительных страховых взносах» от N 56-ФЗ, дополнительные взносы могут уплачиваться:

- застрахованным лицом за счет собственных средств или его работодателем по заявлению работника. В последнем случае средства исчисляются из заработной платы сотрудника;

- работодателем в пользу работника.

Если дополнительные взносы выплачиваются непосредственно работником, то он должен обратиться с заявлением в территориальное отделение ПФР о добровольной уплате дополнительных взносов в фонд накопительной пенсии. Соответствующее заявление подается по форме ДБС-1, направить его можно через официальный сайт ПФР, через МФЦ, а также через своего работодателя. При этом в заявлении необходимо указать, какую сумму работник будет перечислять в ПФР каждый месяц. Если работодатель получил соответствующее заявление от работника, то он обязан направить его в ПФР не позднее, чем через 3 дня.

Порядок выплаты ДСВ работодателем в пользу работника регламентируется частью 1 статьи 8 вышеуказанного нормативного акта. Право на такие взносы имеют работники отдельных категорий, занятых на вредном или тяжелом производстве.

Куда и в какой срок сдается форма ДСВ-3

Реестры ДСВ-3 сдаются не позднее 20-го числа месяца, следующего за кварталом, в котором производилась уплата взносов. Представить реестр нужно либо напрямую в территориальный орган ПФР, либо в МФЦ (ч. 6 ст. 9 Федерального закона от № 56-ФЗ). При этом работодатели, у которых среднесписочная численность работников за предшествующий календарный год превысила 25 человек, должны сдавать реестр исключительно в форме электронного документа, подписанного усиленной квалифицированной электронной подписью (ч. 7 ст. 9 Федерального закона от № 56-ФЗ).

Сдавая ДСВ-3 на бумаге, нужно помнить, что при объеме реестра в два и более листов, листы пронумеровываются, брошюруются и прошиваются нитью. Концы скрепляющей нити выводятся с тыльной стороны формы ДСВ-3, связываются и заклеиваются листом бумаги, на котором делается надпись: «В реестре прошито, пронумеровано и скреплено печатью. .. листов.». Данная надпись заверяется подписью руководителя или главного бухгалтера (если на него была оформлена доверенность руководителем организации) и заверяется печатью (п. 2.3 Порядка, утв. Постановлением Правления ПФР от № 482п).

Напомним также, что ДСВ-3 нужно выдавать работникам при их увольнении.

Ответственность за нарушения

В случае несвоевременного предоставления отчета в ПФР страхователю грозят штрафные санкции в размере 500 рублей за каждое застрахованное лицо (ст. 17 27-ФЗ от ). Также, в соответствии со ст. 17, на работодателя налагается ответственность и при нарушении порядка предоставления ДСВ-3 в электронной форме. Нарушителю придется заплатить 1000 рублей за каждый выявленный случай.

Порядок заполнения отчета

Пенсионный фонд разработал и утвердил Порядок (ПП ПФР № 482п от ), согласно которому и заполняется ДСВ-3.

Чтобы отчетность по дополнительным страховым взносам была корректно заполнена и принята ПФР, ответственному специалисту надлежит придерживаться следующей инструкции:

- В первую очередь заполняются сведения об организации в полном соответствии с уставными документами. В шапку реестра вносятся краткое наименование, ИНН и КПП учреждения, а также регистрационный номер в Пенсионном фонде.

- Далее заполняется табличная часть, которая состоит из пяти колонок. В первой колонке указывается номер реестровой записи по порядку, во второй — Ф.И.О. каждого застрахованного лица, в третьей — СНИЛС работников, в четвертой и пятой — величины перечисленных ДСВ на накопительную пенсию за счет работника и работодателя (в случае таких перечислений).

В обязательном порядке необходимо указать номер и дату платежного поручения, дату исполнения платежного документа и период, за который дополнительные взносы были уплачены. В соответствии с ч. 5 ст. 9 56-ФЗ, каждый предоставляемый реестр заверяется банком, который проводил вышеуказанные платежи.

Дополнительные платежи

Платежи могут быть произведены за счет собственных сбережений гражданина. Это позволяет увеличить пенсионное накопление в будущем. Работодатель вправе начислять и платежи в рамках увеличения обеспечения для собственных сотрудников.

Помимо этой положительной черты, куда включается социальный пакет с дополнительным обеспечением, имеется и другие положительные стороны:

- освобождение от платежа страхового обеспечения в размере взноса на сотрудника;

- снижение налогообложения за счет увеличения расхода на зарплату.

При увольнении дополнительное обеспечение прекращается со дня окончания договорных отношений.

Смотрите, какие нужны дополнительные страховые взносы в ПФР за вредные условия труда.Кому положена прибавка к пенсии после 80 лет? Найдете по ссылке.

Как платить

Для оплаты нужно самостоятельно обратиться в уполномоченный орган по месту регистрации с заявлением об уплате дополнительных страховых взносов. Заявление установленного образца может подаваться и через работодателя. В этом случае последняя инстанция направляет заявление в трехдневный срок в уполномоченный орган.

Заявление может подаваться и по Почте. Форма такого документа утверждена Пенсионным фондом России.В нем указываются следующие реквизиты:

- фамилия, имя и отчество;

- место регистрации и проживания;

- номер индивидуального лицевого счета;

- иные сведения.

Не позднее 10 дней территориальный уполномоченный орган направляет заявителю уведомление о рассмотрении и о дате вступления в данные взаимоотношения. Если человек желает оплачивать дополнительные платежи через работодателя, то в заявлении установленного образца это указывается.

Также здесь указывается и размер дополнительных взносов.

Размер может быть изменен в любое время как в большую, так и в меньшую сторону на основании письменного заявления человека. Денежные средства могут поступать и от самого заявителя на накопительную часть пенсии. Это можно делать через банковское учреждение.

Уплаченные взносы отражаются на индивидуальном счете гражданина. Просмотреть накопления можно в ежегодной выписки Пенсионного фонда, а также запросив информацию через личный кабинет Госуслуг или в Пенсионном фонде России.

Кому начисляются дополнительные страховые взносы?

Согласно действующему законодательству, выплаты по ДСВ перечисляются в пользу работников отдельных категории. Они введены в целях материального обеспечения тех граждан, которые претендуют на выход на пенсию досрочно, то есть до наступления пенсионного возраста.

Тарифы по дополнительным выплатам ежегодно индексируются и в 2019 году составляют:

- 8 % - для работников, трудовая деятельность которых связана с подземными работами или занятостью в горячих цехах;

- 7-2 % - для сотрудников, работающих в тяжелых условиях труда.

Тариф 2-8% относится:

- к женщинам, работающим трактористами-машинистами в строительной, сельскохозяйственной, дорожной и погрузочно-разгрузочной сфере;

- к женщинам, трудящимся в текстильной промышленности с высокой интенсивностью и тяжестью;

- к сотрудникам локомотивных бригад, а также трудящихся, занимающихся перевозками или обеспечением безопасности перевозок на ж/д и метро;

- к водителям грузового транспорта, работающих на шахтах, в рудниках, занимающихся вывозом полезных ископаемых;

- к изыскателям, занимающихся топографическими работами, полевыми геолого-разведочными работами, к геологам, к участникам экспедиций;

- к работникам, трудовая деятельность которых связана с осужденными лицами в тюрьмах и пр.

Полный список работников, на счет накопительной пенсии которых начисляется дополнительный страховой взнос, указан в п. 1 и 2 ст. 30 Федерального закона от № 400-ФЗ. При этом предельной базы для расчета дополнительных взносов не предусмотрено.

Особенности процедуры

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

+7 (499) 110-56-12 (Москва)

+7 (812) 317-50-97 (Санкт-Петербург)

8 (800) 222-69-48 (Регионы)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Все граждане Российской Федерации становятся участниками обязательного пенсионного страхования. Все они имеют индивидуальный лицевой счет, где имеется вся информация о стаже и трудовой деятельности работника, а также все денежные средства, перечисленные в Пенсионный фонд.

В соответствии с пенсионной реформой, все обеспечение теперь делится на страховую и накопительную часть. Если первая часть является обязательной для выполнения, то последняя имеет добровольный характер. То есть формирование происходит за счет желания человека.Источников здесь может быть несколько. Это может быть и перечисление работодателем и направление дополнительных средств самим человеком. Все это возможно за счет индивидуального номера каждого человека, который присваивается за счет страхового свидетельства.

Стоит помнить, что на данный момент имеется некоторый мораторий на накопления пенсионного обеспечения, который введен с 2014 года.

Стоит учесть несколько нюансов при оформлении:

- замороженные взносы могут направляться в страховое обеспечение и могут формировать пенсию в полном размере;

- накопленные денежные средства учитываются при назначении будущего обеспечения;

- мораторий не влияет на перевод денег из коммерческого в государственный фонд или наоборот.

В зависимости от метода формирования обеспечения различают категории людей, которые уплачивают такие взносы. И в каждой отдельной ситуации имеются свои сроки перечисления и порядок уплаты.

Сроки сдачи отчетности

ДСВ-3 — ежеквартальная форма. Он предоставляется в территориальное отделение ПФР в срок до 20 числа месяца, следующего за отчетным кварталом.

ВАЖНО!Для оплаты допвзносов используйте следующие коды бюджетной классификации:

- КБК по дополнительным взносам за счет работника — 392 1 02 02041 06 1100 160;

- КБК по дополнительным взносам за счет организации — 392 1 02 02041 06 1200 160.

Срок уплаты дополнительных страхвзносов — до 15 числа месяца, следующего за отчетным, то есть тот же, что и для уплаты основных страхвзносов.

Дополнительные страховые взносы на накопительную часть пенсии – как осуществляются

Дополнительные страховые взносы на накопительную часть пенсии – это вопрос интересен для каждого человека.

Страховые взносы могут выплачиваться через:

- работодателя. В основном это диктуется обязательным обеспечением;

- самостоятельно. В основном это взносы гражданином.

Платежи осуществляется в добровольном характере. Для таких не предусматривается строгой тарификации. Здесь существует несколько видов платежей.

Различаются только платежи в зависимости от источника:

- в соответствии с зарплатой;

- в соответствии из накоплений сотрудника.

В последнем случае денежные средства не могут быть увеличены в рамках софинансирования государственного масштаба, так как считаются накоплениями человека.

Тарификация равна в 2019 году 22% в соответствии с Федеральным законом №167 от 15 декабря 2001 года.Подразделение здесь происходит на:

- индивидуальную тарификацию;

- на солидарную тарификацию.

Последний пункт остается на одном уровне при любом виде исчисления платежа по пенсии. То есть составляет 6%. Данная тарификация для фиксированного платежа для уже существующих пенсионеров.

Индивидуальная тарификация зависит напрямую от формирования накопительного обеспечения:

- если человек выбирает только страховое обеспечение, то направляется на счет 16%. Предназначается только для формирования страховых выплат;

- страховая и накопительная. Распределение здесь происходит в 10 и 6 процентов соответственно.

Для перерасчета процентов тоже нужно знать величину зарплаты. В 2019 году предельная заработная плата составила 876 000 рублей.

ДСВ в 2019 году по результатам специальной оценки труда

Размер ставки дополнительных страховых взносов зависит от результатов специальной оценки условий труда, которая не только устанавливает уровень условий труда, но и выявляет недостатки, которые работодатель обязан устранить и привести рабочее место в соответствие с установленными нормами. Их регулирует Федеральный закон «О специальной оценке условий труда» от №426-ФЗ, который, в том числе, устанавливает и сроки таких проверок - не реже 1 раза в 5 лет.

Тарифы по ДСВ устанавливаются в зависимости от уровня вредности по результатам проведения такой оценки условий труда. Чем выше опасность и вредоносность условий, тем выше тариф дополнительных страховых взносов. По результатам спецоценки рабочих мест тарифы по ДСВ могут быть следующими:

Если после специальной оценки установлены оптимальные или допустимые условия труда, дополнительный тариф страховых взносов не предусматривается.

Порядок осуществления записей в ДСВ

Он содержит несколько пунктов, каждый из которых важно принимать во внимание во избежание ошибок, неточностей и как следствие – штрафов.

- Указываются данные о компании – это ее номер регистрации, ИНН, КПП, название кратко и подробно.

- Отмечаются платежи и платежные документы, а также реквизиты для осуществления дополнительных взносов. Если их несколько, для каждого направления формируется отдельная форма ДСВ в ПФР.

- Осуществляется запись данных ФИО сотрудника, а также сумма взносов, которая была уплачена от его лица. Если компания по его заявлению занимается перечислением платежей, то сумма ставится в четвертой графе, если он платит их самостоятельно, число отмечается в пятом столбце.

- Необходимо для подачи данных в ПФР заблаговременно приготовить XML файл на электронном носителе, а также создать реестры в двух образцах, содержащие печать и подпись руководителей, а также копии платежных документов.

Кто и в какие сроки сдает ДСВ-3

Работник может не заниматься данным вопросом самостоятельно, а может доверить перечисление средств своему работодателю. Если такое решение принято, то у работодателя возникает дополнительное обязательство по предоставлению специального реестра в Пенсионный фонд по форме ДСВ-3. В данный документ необходимо внести список лиц, за которых были перечислены дополнительные взносы.

Также форма ДСВ-3 является обязательной для страхователей, которые ответственны за перечисление взносов, свыше существующей нормы. При этом допускается несколько вариантом подачи отчета:

- в бумажном варианте, если число работников менее 25 человек;

- в электронном виде, когда количество сотрудников более 2 5 человек.

В рамках данного отчета указываются только те платежи, которые были осуществлены добровольно из собственных средств сотрудника при наличии согласия с их стороны в виде заявления ДСВ-1.

Получите 267 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.3 и 8.2;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Новая форма отчетности ДСВ-3 в 2019 году подлежит сдачи раз в квартал. Документ должен быть подан не позднее 20 дней с момента завершения отчетного периода. Например, ДСВ-3 за 3 квартал 2019 г. должен быть представлен в ПФР до г., а ДСВ-3 за 4 квартал — до г.

Новый бланк формы: отличия и особенности

Пенсионным фондом в конце лета этого года были внесены изменения в специальный бланк отчетности в рамках дополнительных взносов, и произошло утверждение новой формы постановлением РФ в рамках федерального законодательства. Отличий между новым бланком и старым документом по принципам и особенностям заполнения не имеется, однако порядок слегка изменился. Новые правила содержат формулировки, что работодатели, у которых СЧП составляет более 25 человек, сдают формы в электронном виде, в то время как ранее этот порядок был соблюден для ИП и компаний, у которых численность превышает 100 сотрудников.

Реквизиты ФСС и ПФР для уплаты страховых взносов 2017

Кто должен сдавать форму

Реестры формы ДСВ подаются страхователями, ответственными за перечисление взносов за их работников поверх нормы. При этом есть несколько вариантов предоставления основной документации.

- на бумажном носителе в случае того, что СЧП (количество сотрудников) составляет не более 25 человек;

- в электронном формате, когда показатель превышает приведенное выше значение.

В первом случае лицо, подающее форму, должно заняться прошиванием листов и их детальной и последовательной нумерацией. Сотрудник вправе самостоятельно попросить работодателя, чтобы тот удерживал взносы из его заработной платы, и спустя месяц компания начинает осуществлять это (после получения заявления). Если имеют место быть дополнительные взносы, обязательно следует составление дополнительного платежного документа. Срок сдачи ДСВ 3 в этом случае такой же, как и в рамках обыкновенных платежей.

Изменение сроков сдачи отчетности в ПФР и ФСС с 2017

Если нужно дополнить взносы на конкретных работников за счет их средств, форма будет заполнена следующим образом:

В реестре традиционно включены основные реквизиты работодателя, содержащие:

- регистрационный номер в рамках ПФР;

- КПП/ИНН;

- детальное наименование платящей организации;

- реквизиты, связанные с платежными поручениями по уплате дополнительных взносов.

Помимо «шапки», ДСВ расшифровка включает в себя табличную часть, в которой также имеет место быть отражение важнейших данных.

- ФИО – данные застрахованного сотрудника;

- все показатели СНИЛС;

- данные о суммах взносов, которые были уплачены, при этом сюда относятся платежи обязательного и дополнительного характера.

Кто и куда сдает отчет ДСВ-3

Отчетность по дополнительным страховым взносам обязан подавать каждый работодатель, вне зависимости от того, за счет каких средств производилось перечисление.

Страхователь также имеет возможность отчитаться в МФЦ (ч. 6 ст. 9 56-ФЗ). Отчетный бланк формируется по каждому платежному документу-поручению. Отчет подается в разрезе данных по взносам, которые уплачивают работодатели за счет собственных средств и за счет платежей работников (заполняются две отдельный формы). Когда сотрудник увольняется, страхователь должен выдать ему экземпляр реестра об уплаченных дополнительных страховых взносах.

Если численность работников страхователя — 25 и более человек, то ДСВ-3 в обязательном порядке предоставляется в ПФР в электронном виде после подписания усиленной квалифицированной электронной подписью.

Если работодатель предоставляет отчетность на бумажном носителе, то он обязан оформить подаваемый пакет документов надлежащим образом: все листы должны быть прошиты, пронумерованы и закреплены бумажным листом с подписью руководителя (главного бухгалтера) и печатью организации (если она используется в учреждении).

Для чего нужна отчетность по форме ДСВ-3

Каждый застрахованный гражданин вправе самостоятельно увеличить размер своих пенсионных отчислений путем зачисления дополнительных взносов. Расшифровка ДСВ — дополнительные страховые взносы.

Дополнительные страховые взносы на накопительную часть пенсии уплачивает работодатель. Базой для данных выплат служат (ст. 7, 8 56-ФЗ):

- собственные средства сотрудника;

- средства страхователя, но лишь в том случае, когда возможность таких отчислений прописывается в коллективном соглашении и трудовых договорах, и застрахованный работник одновременно перечисляет ДСВ за свой счет.

Чтобы отразить величину уплачиваемых дополнительных страховых платежей, специалистами Пенсионного фонда РФ был разработан унифицированный отчет. Образец заполнения формы ДСВ-3 и инструкция по заполнению представлена ниже.

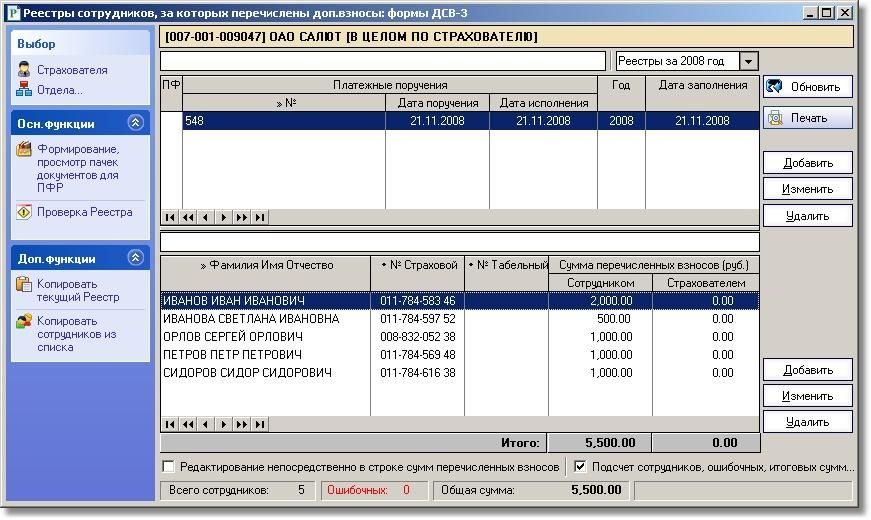

Техника заполнения формы ДСВ-3

Мы рассмотрели, что такое форма ДСВ 3, образец заполнения также достаточно прост. Для этого используется специальная программа, причем она актуальна даже для случая, если численность вашей организации менее 25 человек, есть возможность составить отчетность на бумаге. Это связано с тем, что совместно с реестрами обычно создаются электронные файлы и табличные сведения. Для детального и правильного формирования файла есть возможность использования специальной программы от ПФР – ПУ-5.

Сроки начисления дополнительных страховых взносов

Согласно части 1 статьи 9 Федерального закона № 56-ФЗ, дополнительные взносы, независимо от того, за счет кого они выплачиваются, перечисляются в Пенсионный фонд в те самые сроки, что и взносы на страховое пенсионное обеспечение, т.е. за каждый месяц до 15 числа последующего месяца. Взносы работников и работодателей при этом перечисляются разными КБК (код бюджетной классификации)

При каждом начислении ДСВ в ПФР работодатель обязан формировать реестр застрахованных лиц, на счет которых были переведены взносы. Оформление реестра осуществляется каждый месяц по ДСВ-3 (новая форма вступила в силу с ).

В реестре необходимо указывать:

- сведения о страхователе – номер регистрации в ПФ России, КПП, ИНН, название организации;

- дата, номер платежного поручения, на основе которого перечислены взносы, дата исполнения;

- период начисления взносов;

- сведения о работнике – ФИО, СНИЛС;

- сумма начисленных доп взносов.

Сроки сдачи ДСВ-3 установлены не позднее 20 числа месяца, следующего за кварталом, в котором были переведены ДСВ. Например, если работодатель оплатил взносы за март, апрель и май 2019 года, то он должен направить в территориальный отдел ПФР три реестра ДСВ-3 не позднее 20 июня 2019 года.

Стоит учесть, что тем работникам, которые работают в условиях высокой опасности и вредоносности, при определении права на досрочную пенсию, периоды работы, учитываемые для определения льготного стажа, засчитывается только, если за этот период в его пользу были перечислены дополнительные страховые взносы.

Что указать в реестре по форме ДСВ-3?

В реестре по форме ДСВ-3 необходимо указать (ч. 4 ст. 9 Федерального закона от № 56-ФЗ, п. 1.3 Порядка, утв. Постановлением Правления ПФР от № 482п):

- краткое наименование работодателя, его ИНН, КПП и регистрационный номер в ПФР;

- Ф.И.О. каждого застрахованного лица, в пользу которого произведена уплата допвзносов, и СНИЛС такого лица;

- сумму перечисленных взносов по каждому работнику;

- номер платежного поручения и дату его исполнения;

- период уплаты взносов.

На какие КБК перечислять взносы за счет работников и за счет работодателя, мы указывали в отдельном материале.

Реестр должен быть заверен в банке, через который уплачивались взносы (ч. 5 ст. 9 Федерального закона от № 56-ФЗ).

Вопросы и ответы

В соответствии с действующим законодательством с апреля 2016 г. страхователь обязан ежемесячно представлять в органы ПФР сведения о застрахованных лицах СЗВ-М. 10 мая 2016 нашей организацией были направлены сведения СЗВ-М за апрель 2016 г. по системе ТКС. При проверке органами ПФР было выявлено, что в сведениях ошибочно указан отчетный период «май». 13 мая 2016 г. были отправлены повторно сведения за апрель 2016 г.

10.08.2016 г. в ходе камеральной проверки ПФР выявило нарушение срока предоставления сведений в соответствии с п.4 ст.17 Федерального закона от 01.04.1996 г. № 27-ФЗ и определило применение финансовых санкций в размере 73000 рублей , предусмотренных п.2.2. статьи 11 настоящего Федерального закона.(на 146 застрахованных лиц ).

Наше предприятие написало письмо-возражение на это решение с просьбой принять во внимание смягчающие обстоятельства( ст.44 Федерального закона № 212-ФЗ от 24.07.2009 г.), такие как:

- нарушение срока представления отчетности в ПФР допущено впервые (организация к штрафным санкциям не привлекалась, задолженности по страховым взносам не имеется);

- нарушение не нанесло ущерба бюджету ПФР;

- незначительный период просрочки;

- отсутствие умысла в нарушении.

Территориальный орган ПФР отказал в смягчении своего решения.

Каков порядок подачи иска в суд на обжалование решения ПФР? И какие шансы на положительный для нас результат?

Ирина, добрый день! Решение ПФР о начислении штрафных санкции в вашем случае обжалуется в арбитражный суд tatarstan.arbitr.ru/ в трехмесячный срок в порядке главы 24 АПК РФ

ст. 198 АПК РФ

укажите в заявлении смягчающие обстоятельства, как правило суды идут на снижение штрафов ПФР если речь о небольшой просрочке в сдаче отчетности или предоставлении информации

ст. 199 АПК

3. По ходатайству заявителя арбитражный суд может приостановить действие оспариваемого акта, решения.ст. 53, 54 212-ФЗ

Каждое лицо имеет право обжаловать решения и иные акты органа контроля за уплатой страховых взносов ненормативного характера (далее — акты органа контроля за уплатой страховых взносов), действия (бездействие) его должностных лиц, если, по мнению этого лица, акты, действия (бездействие) нарушают права этого лица.1. Акты органа контроля за уплатой страховых взносов, действия (бездействие) его должностных лиц могут быть обжалованы в вышестоящий орган контроля за уплатой страховых взносов (вышестоящему должностному лицу) или в суд.

2. Подача жалобы в вышестоящий орган контроля за уплатой страховых взносов (вышестоящему должностному лицу) не исключает права на одновременную или последующую подачу аналогичной жалобы в суд.

3. Судебное обжалование актов органа контроля за уплатой страховых взносов, действий (бездействия) его должностных лиц организациями и индивидуальными предпринимателями производится путем подачи заявления в арбитражный суд в соответствии с Арбитражным процессуальным кодексом Российской Федерации.

Ирина

Подаете иск в арбитражный суд области где расположены.

в иске указываете все факты с которыми не согласны, прикладываете доказательства.

3 месяца у вас на это по ст 198 апк

И какие шансы на положительный для нас результат?Ирина

Тут надо посмотреть документы, но от ответственности вас врятли освободят — случаи такие бывают не часто. А вот снизить штрафы- думаю возможно.

Обстоятельства для этого вы уже перечислили, только 44 ст лучше убрать.

во внимание смягчающие обстоятельства( ст.44 Федерального закона № 212-ФЗ от 24.07.2009 г.), такие как:Ирина

44 ст утратила силу уже

Федеральный закон от 24.07.2009 N 212-ФЗ (ред. от 03.07.2016) «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»Статья 44. Утратила силу

КонсультантПлюс: примечание.

Постановлением Конституционного Суда РФ от 19.01.2016 N 2-П признан не соответствующим Конституции РФ пункт 24 статьи 5 Федерального закона от 28.06.2014 N 188-ФЗ, которым статья 44 Федерального закона от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» признана утратившей силу.

Статья 44. Утратила силу с 1 января 2015 года. — Федеральный закон от 28.06.2014 N 188-ФЗ.

(см. текст в предыдущей редакции)

Ирина

За непредставление страхователем в установленный срок либо представление им неполных и (или) недостоверных сведений, предусмотренных пунктом 2.2 статьи 11 настоящего Федерального закона, к такому страхователю применяются финансовые санкции в размере 500 рублей в отношении каждого застрахованного лица. Взыскание указанной суммы производится органами Пенсионного фонда Российской Федерации в порядке, аналогичном порядку, установленному статьями 19 и 20 Федерального закона от 24 июля 2009 года N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования».

Федеральный закон от 01.04.1996 N 27-ФЗ

(ред. от 01.05.2016)

«Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования»

Ирина.

Вы не первый человек, кто столкнулся с такой проблемой. Уже имели место факты обращения в суд с требованием смягчить наказание. В качестве обоснования при таких обращениях действительно указываются смягчающие обстоятельства. Вместе с тем, в настоящий момент какая-либо определенная практика по данному вопросу еще не сложилась. Проблема в том, что 27-ФЗ прямо не указывает на возможность смягчения наказания при наличии смягчающих обстоятельств.

Федеральный закон от 01.04.1996 N 27-ФЗ (ред. от 01.05.2016) «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования»Статья 17. Ответственность органов и должностных лиц Пенсионного фонда Российской Федерации, страхователей и застрахованных лиц, списание безнадежных долгов по штрафамЗа непредставление страхователем в установленный срок либо представление им неполных и (или) недостоверных сведений, предусмотренных пунктом 2.2 статьи 11 настоящего Федерального закона, к такому страхователю применяются финансовые санкции в размере 500 рублей в отношении каждого застрахованного лица. Взыскание указанной суммы производится органами Пенсионного фонда Российской Федерации в порядке, аналогичном порядку, установленному статьями 19 и 20 Федерального закона от 24 июля 2009 года N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования».

Финансовые санкции, числящиеся за отдельными страхователями, взыскание которых оказалось невозможным в силу причин экономического, социального или юридического характера, признаются безнадежными и списываются в порядке, установленном статьей 23Федерального закона от 24 июля 2009 года N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования».

Тем не менее, сказать, что шансов совсем нет тоже нельзя, поэтому пробуйте в любом случае, сумма немаленькая, ссылайтесь и подробно описывайте все смягчающие обстоятельства.

С Уважением,

Васильев Дмитрий.

Ирина.

В соответствии с ч. 4 ст. 17 Федерального закона N 27-ФЗ за непредставление в установленный срок либо представление им неполных и (или) недостоверных сведений по форме СЗВ-М «Сведения о застрахованных лицах» к страхователю применяются финансовые санкции в размере 500 рублей в отношении каждого застрахованного лица.

Взыскание указанной суммы производится органами ПФР в порядке, аналогичном порядку, установленному ст. ст. 19 и 20 Федерального закона от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования».

Решение обжалуется в общем порядке, а право обжалования решения ПФ предусмотрен тем же законом:

Статья 28. Права и обязанности плательщиков страховых взносов

1. Плательщики страховых взносов имеют право:10) обжаловать в установленном порядке акты органов контроля за уплатой страховых взносов и действия (бездействие) их должностных лиц;

Кроме того, в силу ст. 39 указанного закона:

11. В решении о привлечении к ответственности за совершение правонарушения либо в решении об отказе в привлечении к ответственности за совершение правонарушения указываются срок, в течение которого лицо, в отношении которого вынесено решение, вправе обжаловать указанное решение, порядок обжалования решения в вышестоящий орган контроля за уплатой страховых взносов (вышестоящему должностному лицу), а также наименование этого органа, его место нахождения и другие необходимые сведения.Шансы на положительное решение оценить однозначно нельзя, но попытаться стоит. Статья 44. Утратила силу с 1 января 2015 года. — Федеральный закон от 28.06.2014 N 188-ФЗ.

Ирина, приветствую!

Возможность снижения штрафа, наложенного на основании данной статьи, законом не предусмотрена.

При обжаловании в суде ссылайтесь на Постановление Конституционного Суда РФ от 19.01.2016 № 2-П. Основания: наличие смягчающих обстоятельств. Просите снизить штраф (совсем отменить в такой ситуации не получится).

Коллеги указали в каком порядке необходимо обжаловать. Немного судебной практики, что вправе учесть суд в Вашем случае, т.к. практика сложилась ещё 2004г..

ПРЕЗИДИУМ ВЫСШЕГО АРБИТРАЖНОГО СУДА РОССИЙСКОЙ ФЕДЕРАЦИИИНФОРМАЦИОННОЕ ПИСЬМО

от 11 августа 2004 г. N 79

ОБЗОР ПРАКТИКИ РАЗРЕШЕНИЯ СПОРОВ,

СВЯЗАННЫХ С ПРИМЕНЕНИЕМ ЗАКОНОДАТЕЛЬСТВА ОБ ОБЯЗАТЕЛЬНОМ

ПЕНСИОННОМ СТРАХОВАНИИ

15. При удовлетворении требования о взыскании санкций за непредставление сведений, необходимых для осуществления индивидуального (персонифицированного) учета, суд счел возможным снизить размер санкций.

Орган ПФ РФ обратился в арбитражный суд с заявлением о взыскании с территориального отделения общероссийской общественной организации производителей изделий медицинского и сельскохозяйственного назначения (далее — организация) штрафа за непредставление сведений, необходимых для осуществления индивидуального (персонифицированного) учета, за 2002 год.

Решением суда первой инстанции заявление удовлетворено частично со ссылкой на статьи 112 и 114 НК РФ, поскольку суд признал наличие смягчающих ответственность обстоятельств.

Не согласившись с принятым судебным актом, орган ПФ РФ обратился с кассационной жалобой, в которой просил отменить решение суда в части уменьшения размера взыскиваемого штрафа и удовлетворить заявление в полном объеме, мотивируя это тем, что на правоотношения в сфере персонифицированного учета в системе обязательного пенсионного страхования нормы НК РФ не распространяются, поэтому в рассматриваемом случае не могут применяться статьи 112 и 114 НК РФ. Следовательно, у суда отсутствовали основания для учета смягчающих вину обстоятельств и уменьшения размера штрафа.

Суд кассационной инстанции оставил решение суда без изменения, отметив следующее.

В соответствии с частью 3 статьи 2 Закона о пенсионном страховании правоотношения, связанные с уплатой страховых взносов на обязательное пенсионное страхование, в том числе в части осуществления контроля за их уплатой, регулируются законодательством Российской Федерации о налогах и сборах, если иное не предусмотрено данным Законом.

В пункте 2 статьи 11 Федерального закона от 01.04.1996 N 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» <*> предусмотрено, что страхователь представляет один раз в год, но не позднее 1 марта сведения о каждом работающем у него застрахованном лице.

— <*> Далее — Закон об индивидуальном учете.

В соответствии с частью 3 статьи 17 Закона об индивидуальном учете за непредставление в установленные сроки сведений, необходимых для осуществления индивидуального (персонифицированного) учета в системе обязательного пенсионного страхования, либо представление неполных и (или) недостоверных сведений к страхователям, в том числе физическим лицам, самостоятельно уплачивающим страховые взносы, применяются финансовые санкции в виде взыскания 10 процентов причитающихся за отчетный год платежей в ПФ РФ. Взыскание указанной суммы производится органами ПФ РФ в судебном порядке.

Из анализа вышеназванных норм следует, что на правоотношения, связанные с контролем за уплатой страховых взносов на обязательное пенсионное страхование, распространяется законодательство Российской Федерации о налогах и сборах, если иное не установлено законодательством об обязательном пенсионном страховании. К указанным правоотношениям применимы, в частности, положения главы 15 НК РФ «Общие положения об ответственности за совершение налоговых правонарушений», определяющие обстоятельства, смягчающие ответственность (пункт 1 статьи 112 НК РФ), и порядок определения размера подлежащего взысканию штрафа при установлении названных обстоятельств (пункт 3 статьи 114 НК РФ).Статья 112. НК РФ Обстоятельства, смягчающие и отягчающие ответственность за совершение налогового правонарушения

1. Обстоятельствами, смягчающими ответственность за совершение налогового правонарушения, признаются:

1) совершение правонарушения вследствие стечения тяжелых личных или семейных обстоятельств;

2) совершение правонарушения под влиянием угрозы или принуждения либо в силу материальной, служебной или иной зависимости;

2.1) тяжелое материальное положение физического лица, привлекаемого к ответственности за совершение налогового правонарушения;

(пп. 2.1 введен Федеральным законом от 27.07.2006 N 137-ФЗ)

3) иные обстоятельства, которые судом или налоговым органом, рассматривающим дело, могут быть признаны смягчающими ответственность.

(в ред. Федеральных законов от 09.07.1999 N 154-ФЗ, от 04.11.2005 N 137-ФЗ)

2. Обстоятельством, отягчающим ответственность, признается совершение налогового правонарушения лицом, ранее привлекаемым к ответственности за аналогичное правонарушение.

3. Лицо, с которого взыскана налоговая санкция, считается подвергнутым этой санкции в течение 12 месяцев с момента вступления в законную силу решения суда или налогового органа.

(в ред. Федерального закона от 27.07.2006 N 137-ФЗ)

4. Обстоятельства, смягчающие или отягчающие ответственность за совершение налогового правонарушения, устанавливаются судом или налоговым органом, рассматривающим дело, и учитываются при применении налоговых санкций.

Статья 114. НК РФ Налоговые санкции

3. При наличии хотя бы одного смягчающего ответственность обстоятельства размер штрафа подлежит уменьшению не меньше, чем в два раза по сравнению с размером, установленным соответствующей статьей настоящего Кодекса.

Просите суд признать указанные Вами обстоятельства смягчающими и снизить штраф.

Источники

Использованные источники информации.

- https://glavkniga.ru/situations/k505536

- https://insur-portal.ru/pension/dopolnitelnye-strahovye-vznosy

- https://gosuchetnik.ru/shablony-i-formy/instruktsiya-zapolnyaem-otchet-dsv-3

- https://101zakon.ru/pensii/dopolnitelnye-strahovye-vznosy-na-nakopitelnuju-chast-pensii/

- https://raszp.ru/spravochn/dsv-v-pfr.html

- https://buhspravka46.ru/nalogi/vznosyi-v-fondyi/forma-dsv-3-kto-sdaet.html

Также интересно

Комментарии (0)

Поделитесь своим мнением о статье.

Ещё никто не оставил комментария, вы будете первым.