- Семейное право

- /

- Ринат Ахметов

У ИП без работников обязанности делать отчисления в ФСС нет, поэтому он не получает больничные во время болезни. Если ИП — женщина, то она не может рассчитывать на декретные выплаты. Чтобы по праву претендовать на больничные и декретные выплаты, ИП без работников может добровольно заключить договор с ФСС. В каких случаях индивидуальные предприниматели могут получать пособие за периоды временной нетрудоспособности. Какие нюансы существуют для выплаты по больничному для ИП.

Содержание

- Какие существуют требования к больничному

- Больничный для ИП — расчет больничного ИП в ФСС

- Зачёт взносов в ФСС у ИП при УСН

- Заполнение больничного индивидуальным предпринимателем

- Обязательное и добровольное страхование у ИП

- Больничный по беременности и родам

- Больничный для ИП

- Оплата больничного через фсс для работников ип

- Порядок получения предпринимателем листков нетрудоспособности

- Зачем ИП регистрироваться в ФСС?

- Кто оплачивает?

- Выгодно ли ИП без работников регистрироваться в ФСС?

- Больничный лист для ИП без работников: кто оплачивает, как получить

- Вопросы и ответы

Какие существуют требования к больничному

Чтобы иметь уверенность, что больничный лист заполнен правильно, нужно проверить его заполнение работником медицинской структуры, учитывая следующие требования:

- Нельзя допускать того, чтобы записи заходили за пределы клеток и границ.

- Заполнение производится аккуратно и лишь большими печатными буквами.

- Цвет записи может быть только чёрным.

- Допускается заполнение больничного исключительно перьевой, гелевой или капиллярной ручкой. Шариковая не применяется.

- Возможно оформление посредством печатающего устройства.

- Исправлять записи нельзя.

- Если обнаружена ошибка, то необходимо обратиться к медикам за дубликатом.

Важно! Бланк больничного имеет две стороны и несколько разделов. Одни из них заполняются медиками, другие – работодателем и индивидуальным предпринимателем, в частности.

Больничный для ИП — расчет больничного ИП в ФСС

Даже индивидуальный предприниматель может заболеть. Для того, чтобы восстановить здоровье, нужно оформлять больничный лист. Независимо по какой причине берется б/л, в связи с болезнью или по беременности и родам, трудовой стаж начисляется согласно общепринятым нормам РФ.

Если оформить необходимый пакет документов за период нетрудоспособности, работник получит выходное пособие. Подробнее о заполнении документов и расчете размера государственных средств в материале.

Больничный лист ИП оплачивает ФСС

Индивидуальный предприниматель имеет также право, как и другие работодатели, оформлять листок нетрудоспособности и получать в период неработоспособности компенсирующие средства.

Чтобы Фонд страхования смог оплачивать б/л ИП, гражданин должен на добровольной основе оформить с ним договорные отношения. Для того, чтобы работники индивидуального предпринимателя смогли получать оплату компенсирующих средств, они должны быть официально трудоустроены.

Чтобы договор между ИП и Фондом Социального Страхования начал действовать, индивидуальный предприниматель:

- Перечисляет средства в Пенсионный Фонд.

- Оплачивает услуги Фонда Страхования.

Завершающим этапом в получении страхования, является:

- Сбор необходимых документов.

- Оформление заявления.

- Ожидание извещения.

На основании заключения договора с ФСС, владелец бизнеса становится застрахованным лицом. В случае оформления листа нетрудоспособности он вправе получать компенсацию.

Если индивидуальный предприниматель решает взять временный отпуск по беременности и родам или его работники уходят в декретный отдых, ФСС оплачивает период нетрудоспособности в первом и во втором случаях, согласно Законодательной базе РФ.

Оплата больничного листа для ИП в 2018

По Закону, больничный лист застрахованных ИП оплачивает ФСС. Размер выплаты компенсации зависит от трудового стажа и минимального размера труда. Если индивидуальный работодатель развивает бизнес меньше пяти лет, ему полагается компенсация в размере 60% МРОТ.

Если предприниматель будет работать в течение 5-8 лет, ФСС ему оплачивает 80% пособия. Больше восьми лет развития бизнеса, гарантирует получение 100% оплаты пособия. Такое право регулируется договором, между Фондом Страхования и предпринимателем.

ФСС оплачивает пособие по беременности и родам в том случае, если женщина регистрируется в Фонде и регулярно оплачивает взносы. Расчет пособия зависит от МРОТ. Для индивидуального предпринимателя, с 2019 года, расчет минимального размера оплаты труда, составляет 7 500 рублей.

Чтобы сделать расчет оплаты пособия за период листа нетрудоспособности, нужно:

- Осуществить расчет среднего размера зарплаты — МРОТ разделить на количество дней в месяце.

- Рассчитать трудовой стаж.

- Вычислить пособие. Результат среднего размера зарплаты, умножить на процент стажа.

- Конечный расчет пособия зависит от уровня налога.

Благодаря несложной формуле расчета компенсации, можно вычислить какой размер ФСС будет оплачивать.

Входит ли стаж ИП в стаж для расчета больничного?

Согласно пункту 2 Приказа от МинЗдравСоцРазвития, трудовой стаж ИП, входит в период больничного листа. Для этого нужно осуществить заполнение договора с ФСС, стать страховым лицом и оплачивать взносы.

В продолжительность рабочего стажа входит общее количество дней индивидуальной деятельности работодателя. Фонд Социального Страхования оплачивает пособие за период функционирования больничного листа, с учетом размера трудовой деятельности.

Сделать расчет страхового стажа, можно, опираясь на правила, которые прописаны в Законодательстве РФ. Благодаря расчету стажа, определяется сумма пособия ИП за больничный лист и по беременности и родам, согласно приказу Минздравсоцразвития.

Больничный у ИП без работников

Индивидуальные предприниматели входят в категорию людей, которые имеют право получать компенсацию в период нетрудоспособности.

Для того, чтобы ФСС начал оплачивать выходное пособие, индивидуальный работодатель должен:

- Написать заявление в свободной форме.

- Приложить к документу копии — паспорта, свидетельства о государственной регистрации и становлении на учет, выписки из госреестра.

На основании предоставленных документов и номера, на который нужно перечислить средства, стоит лишь ожидать извещения о процедуре оплаты пособия Фондом Страхования.

ИП и больничный по беременности и родам

Женщина-предприниматель вправе, как и другие работодатели, оформить больничный лист по беременности и родам. Для этого она должна иметь договорные отношения с ФСС и платить взносы.

Заполнение больничного листа ИП работодателем в 2019 году — образец

Правильное заполнение листа нетрудоспособности, гарантирует оплату компенсирующих средств ИП. Если впоследствии обнаружатся ошибки заполнения документа, ФСС не сможет сделать оплату полагающихся средств больному.

Пример правильного образца 2019 года можно скачать тут:

Если у Вас есть вопросы, проконсультируйтесь у юриста

Задать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):

Источник:

Зачёт взносов в ФСС у ИП при УСН

Когда предприниматель работает на упрощённой системе, то он может:

- при варианте «Доходы – расходы» увеличить расходы на 50% от уплаченных им страховых взносов в ФСС за сотрудников;

- при варианте – «Доходы» – на 50% от взносов за работников уменьшается единый налог.

Важно! Взносы, которые ИП платит в ФСС на добровольной основе, при расчёте единого налога по УСН не могут служить его уменьшению.

Заполнение больничного индивидуальным предпринимателем

Индивидуальным предприниматель в больничном указываются такие данные, как:

- Наименование индивидуального предпринимателя как работодателя.

- Отметка о виде заработка – основной или по совместительству.

- Идентификационный номер.

- СНИЛС.

- Дата акта по форме Н1 – при производственной травме.

- Время страхового стажа и нестраховых периодов. Когда стаж представляет величину меньшую, чем один месяц, то проставляются нули. Нестраховые периоды – это армейская служба, работа в пожарной охране или в правоохранительной системе.

- Суммы среднего и среднедневного заработка. Для ИП первая равна МРОТ, вторая вычисляется, исходя из первой.

- Подпись и печать предпринимателя.

Важно! Печати не должны заслонять заполненные ячейки. При неправильном оформлении больничного может последовать отказ страховщика от его оплаты.

Далее предприниматель обращается в ФСС и представляет:

- Заявление с просьбой оплатить больничный с обозначением реквизитов для перечисления средств.

- Паспорт.

- Листок нетрудоспособности.

- Расчёт причитающихся выплат.

Важно! Заявку в ФСС требуется подать не позднее, чем через 6 месяцев после закрытия больничного.

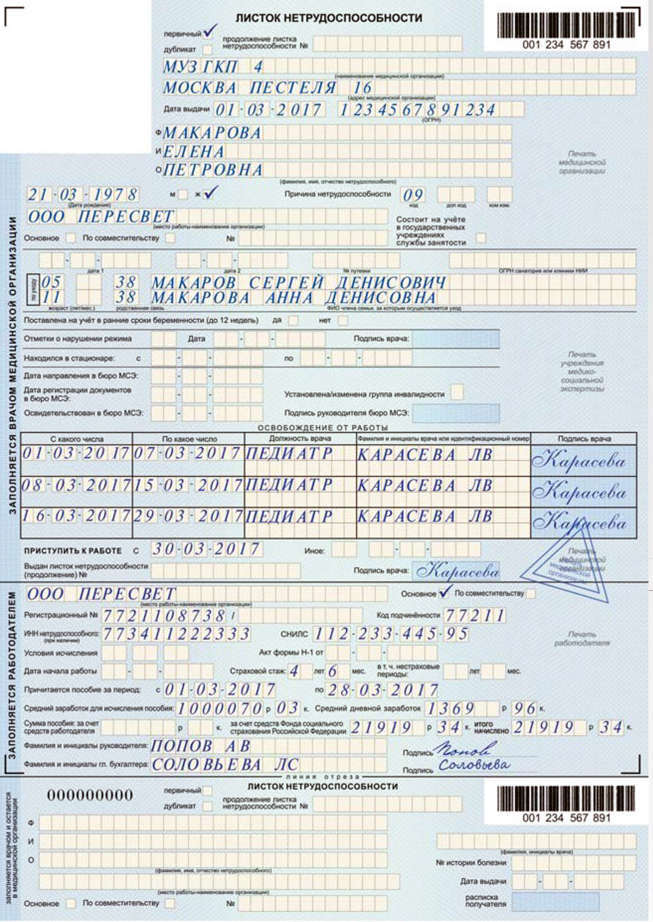

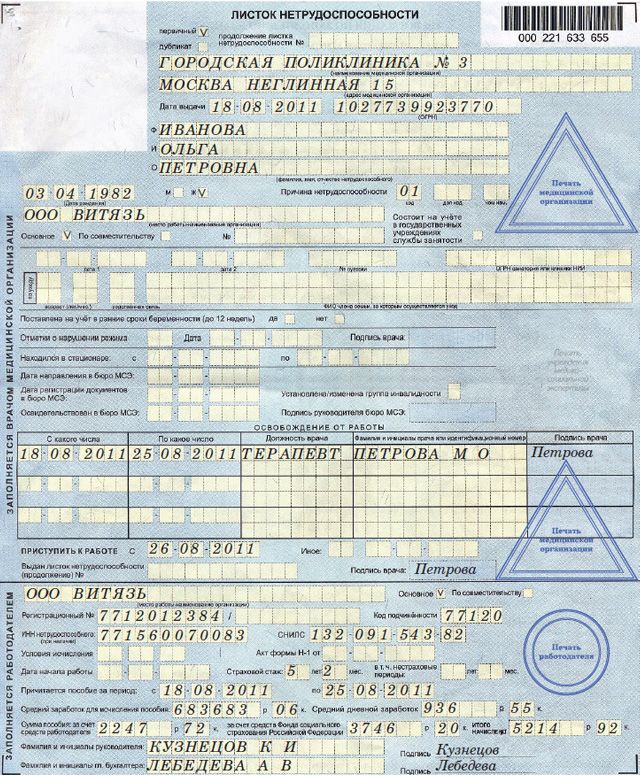

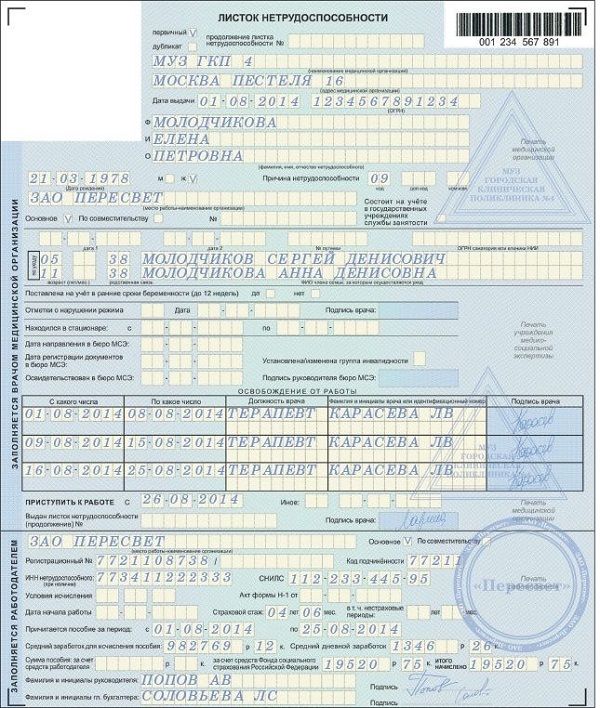

Пример заполненного больничного листа

Обязательное и добровольное страхование у ИП

Обязательное и добровольное страхование у ИПДля индивидуальных предпринимателей предусмотрены два вида социального страхования:

- обязательные взносы – за работников;

- добровольные взносы – за себя.

Когда у предпринимателя есть сотрудники, то он в обязательном порядке начисляет взносы на выплаты, входящие в фонд оплаты труда, в размере 2,9%.

Важно! Если человек трудится у индивидуального предпринимателя, а не в организации, то он точно так же будет получать выплаты за счёт социального страхования.

Во втором случае предприниматель самостоятельно делает вывод, становиться ли ему на учёт в ФСС и платить ли добровольные взносы. Читайте также статью: “Как оформить длительный больничный лист? Таблица продолжительности и оплата”

Если такое решение принято, то ИП может рассчитывать на получение следующих видов компенсаций:

- по больничному самого предпринимателя;

- женщине ИП по беременности и родам.

Независимо от уплаты добровольных взносов ИП получит выплату:

- беременной, вставшей на учёт на раннем сроке;

- связанную с рождением ребёнка;

- по уходу за детьми до 1,5 лет.

Больничный по беременности и родам

Такое пособие положено всем беременным женщинам, которые стабильно осуществляли взносы в ФСС, были зарегистрированы там не менее года. Поздно заключать договор с Фондом и начинать осуществлять страховые выплаты уже после наступления беременности, потому что на пособие можно будет претендовать лишь в следующем году.

Сумма «декретного» рассчитывается, исходя из МРОТ, и минимальный ее размер на сегодняшний день составляет:

*Выплаты за раннюю постановку на учет фиксированные.

Выплата может быть увеличена, если беременность многоплодная или протекает с серьезными осложнениями.

Подать заявление на оплату больничного по беременности можно не позднее чем через полгода после его окончания.

Больничный для ИП

Любой индивидуальный предприниматель может оформить на себя больничный лист, если обратиться в период болезни в медицинское учреждение.

В этом случае лечащий врач осуществит лечение, после которого выпишет пациенту листок о временной нетрудоспособности.

Именно этот документ и должен предоставить ИП в фонд социального страхования для получения полагающейся ему по закону выплаты.

На себя (без работников)

Если больничный лист получен на самого предпринимателя, то в этом случае он самостоятельно заполняет вторую часть документа и заверяет ее своими подписями.

По беременности и родам

Пособие по беременности и родам выплачивается ИП в том случае, если женщина была зарегистрирована в фонде социального страхования не менее одного года до момента наступления страхового случая.

Так как предприниматель оплачивает взносы по МРОТ, то и пособие будет рассчитано по этому же показателю.

Единственным нюансом может служить то, что минимальный размер оплаты труда может быть увеличен перед моментом выхода в декрет, тогда женщина получит пособие исходя из размера нового показатели.

Оплата больничного через фсс для работников ип

Согласно действующему законодательству существует соответствующий перечень условий, при наличии которых это возможно:

- Приобретениетой или иной разновидности болезни, в следствии которой гражданин временно не может продолжать выполнять свои трудовые обязанности. Важно обратить внимание и на то что в таком случае закон не различает факта о месте приобретения данного заболевания. Так оно может быть приобретено в ходе исполнения служебных обязанностей или дома. В том или ином случае гражданин может получить больничный лист.

- Травмирования сотрудника. Время и место получения такой травмы также не влияет на одобрение или отказ в получении больничного листа. Главным условием остается не способность продолжения работы.

- Этот же документ может быть выдан и лицам,которые в силу обстоятельств вынуждены осуществлять уход над несовершеннолетним ребенком в возрасте до 15-ти лет.

Больничный для индивидуального предпринимателя

Но, несмотря на это, второй больничный листок будет продолжением первого. Какие существуют требования к больничному Чтобы иметь уверенность, что больничный лист заполнен правильно, нужно проверить его заполнение работником медицинской структуры, учитывая следующие требования:

- Нельзя допускать того, чтобы записи заходили за пределы клеток и границ.

- Заполнение производится аккуратно и лишь большими печатными буквами.

- Цвет записи может быть только чёрным.

- Допускается заполнение больничного исключительно перьевой, гелевой или капиллярной ручкой. Шариковая не применяется.

- Возможно оформление посредством печатающего устройства.

- Исправлять записи нельзя.

- Если обнаружена ошибка, то необходимо обратиться к медикам за дубликатом.

Важно! Бланк больничного имеет две стороны и несколько разделов.

Оформление больничного для ип

Бесплатно по всей РФ Задать вопрос

- 1 Основание для оформления больничных листов

- 2 Какие существуют требования к заполнению и общему виду больничного листа

- 3 Выплаты по больничному листу

- 4 Сроки выплат по больничному листу от работодателя

- 5 Оплата больничного листа ФСС

Основание для оформления больничных листов Прежде всего стоит отметить что выдача больничного листа производится соответствующими медицинскими учреждениями, которые в свою очередь имеют на это право. Необходимые права предоставляет Фонд Социального Страхования. Главным основанием для оформления больничного документа является признание нетрудоспособности работающего человека.

Больничный лист для ип в 2019 году

Порядок получения предпринимателем листков нетрудоспособности За оформлением больничного пособия ИП требуется направиться в такую медицинскую структуру, которая имеет лицензию, в частности на то, чтобы оказывать услуги по проведению экспертизы наступившей нетрудоспособности.

Как ип оплатить больничный лист сотруднику

- необходимости осуществления ухода за больным членом семьи;

- карантина застрахованного лица, а также карантина ребенка в возрасте до 7 лет, посещающего дошкольную образовательную организацию, или другого члена семьи, признанного в установленном порядке недееспособным;

- осуществления протезирования по медицинским показаниям в стационарном специализированном учреждении;

- долечивания в установленном порядке в санаторно-курортных организациях, расположенных на территории Российской Федерации, непосредственно после оказания медицинской помощи в стационарных условиях.

- Посещение поликлиники или частной медицинской организации для ИП не имеет абсолютно никаких отличий, как если бы больницу посетил обычный работник, трудящийся в некой компании по договору найма.

Больничный лист для ип: как рассчитывается и оплачивается

ВажноВ частности, служба страхования потребует от заявителя следующие документы:

- первую и вторую страницы паспорта (допускается предоставление ксерокопии);

- официальное подтверждение государственной регистрации (ОГРН);

- официальное свидетельство о присвоении статуса индивидуального предпринимателя;

- справку от ЕГРИП.

После того, как все формальности соблюдены и документы представлены, необходимо систематически подавать отчетность в ФСС. Практические вопросы оформления больничного ИП Для всех лиц, зарегистрированных в Федеральной Службе Страхования, установлен крайний срок подачи сведений: не позднее 15 числа того месяца, который следует за отчетным.

Что касается самих выплат, то они поступают до 31 декабря настоящего года (не позднее).

На себя (без работников) Если больничный лист получен на самого предпринимателя, то в этом случае он самостоятельно заполняет вторую часть документа и заверяет ее своими подписями.

Если лист нетрудоспособности будет принят ФСС, то в этом случае фонд перечислит предпринимателю причитающееся ему пособие.

По беременности и родам Пособие по беременности и родам выплачивается ИП в том случае, если женщина была зарегистрирована в фонде социального страхования не менее одного года до момента наступления страхового случая. Так как предприниматель оплачивает взносы по МРОТ, то и пособие будет рассчитано по этому же показателю.

Больничный для ип

Соответствующие выплаты на детей можно будет получить ИП, которые самостоятельно приняли решение застраховаться в государственном фонде. Такие договора носят характер добровольных. Действие таких соглашений попадает под действие Постановления Правительства 2009 года 790.

Как оформляется больничный лист для ип

Если вы ведете деятельность менее 5 лет, то получите пособие в размере 60%; если от 5 до 8 лет – 80%; а если более 8 лет, можете рассчитывать на 100% компенсацию.

Компенсация зависит не от доходов, а от минимального размера оплаты труда (МРОТ). Согласно ст. 3 № 421-ФЗ от .

Размер пособия рассчитывается по формуле: Размер пособия = (МРОТ X 24 / 730) × процент страхового стажа × количество дней.

Размер пособия = (МРОТ X 24 / 730) × процент страхового стажа × количество дней.

Именно такую сумму ИП получит за неделю больничного.

Оплата больничного листа через фсс в 2019 году

К ним относятся:

- оплата услуг, которые предоставляет Фонд Социального Страхования;

- своевременное отчисление взносов в пенсионный фонд.

Это значит на практике, что работодатель, являющийся ИП, не имеет права настаивать на выполнении профессиональных обязательств от работника в тот период времени, который указан в больничном. Кроме того, индивидуальный предприниматель должен оплатить в полной мере больничный лист.

Однако за ним остается право убедиться в подлинности больничного и в том, что он оформлен, согласно современному законодательству. Индивидуальный предприниматель, являющийся работодателем, обязан в каждом квартале сдавать отчетность в ФСС. Для него актуальная формула 44 ФЗ.

Правила оформления больничного листа для ип

Как заполнить больничный лист Чтобы ИП получить пособие по нетрудоспособности, нужно:

- Получить справку о нетрудоспособности по состоянию здоровья (в поликлинике).

- Составить заявление об оплате больничного листа на расчетный счет предпринимателя.

- Сделать копии квитанций, подтверждающих своевременную оплату страховых взносов.

- Предоставить документацию в ФСС.

При заполнении больничного листа нужно учесть некоторые нюансы:

- Заполнять бланк нужно только черной гелевой ручкой.

- Текст заполняется печатными заглавными буквами.

- Запрещается выводить текст за границы клеток или соприкасаться с ними.

- Исправления в документе запрещены.

Как рассчитать размер пособия Сумма пособий зависит от стажа предпринимательской деятельности. Чем дольше человек имеет статус ИП, тем большую сумму компенсации он получит.

ВниманиеНе менее распространенной является ситуация, в которой до факта страхового случая предприниматель уже реализовался в бизнесе, но при этом продолжает выполнять обязанности по месту основной работы. Однако в Федеральную Службу Страхования он не отчислял взносы, поскольку не был зарегистрирован в данной организации. Соответственно, ему положена оплата листка нетрудоспособности у основного работодателя.

Если же предприниматель реализует себя в бизнесе, одновременно сотрудничая с несколькими работодателями, то он имеет законное основание самостоятельно выбрать, где получить компенсацию за листок трудоспособности. Разумеется, это положение работает только в том случае, если имела место регистрация в Федеральной Службе Страхования, а факт систематических отчислений денежных взносов подтвержден документально.

Источник:

Порядок получения предпринимателем листков нетрудоспособности

За оформлением больничного пособия ИП требуется направиться в такую медицинскую структуру, которая имеет лицензию, в частности на то, чтобы оказывать услуги по проведению экспертизы наступившей нетрудоспособности. Читайте также статью: “Больничный лист в табеле учета рабочего времени: особенности оформления”

Не могут выдавать больничные листки:

- пункты, осуществляющие переливание крови;

- больничные приёмные отделения;

- служба оказания скорой помощи;

- грязелечебницы;

- медицинские профилактические структуры;

- медцентры катастроф;

- судмедэкспертные организации.

Важно! Чтобы ИП мог получить больничный листок, ему достаточно представить в лечебное учреждение только паспорт.

Если на тот момент, когда предприниматель заболел, он трудился ещё в другой организации в продолжение двух лет, то ему понадобится не один, а два больничных листка.

Важно! Больничный должен быть выдан и закрыт в одной и той же организации. Если ИП начал лечение амбулаторно, а закончил его в стационаре, то каждая из структур открывает и закрывает ему больничный лист. Но, несмотря на это, второй больничный листок будет продолжением первого.

Зачем ИП регистрироваться в ФСС?

Регистрация в Фонде соцстрахования для индивидуального предпринимателя – дело сугубо добровольное. Никто не может принудить ИП платить взносы в ФСС, если он этого не хочет. Но тогда и больничный придется переносить на ногах или оплачивать анализы и лекарства из собственного кармана. А ведь во время болезни индивидуальный предприниматель и так на время выпадает из бизнес-процессов, может понести непредвиденные убытки и потерять в скорости ведения дел. Так что компенсация от государства в этом случае будет очень кстати.

Размер пособия по нетрудоспособности, конечно, невелик и может служить скорее приятным бонусом, который немножко скрасит болезненные будни, чем полноценной заменой официального дохода. Впрочем, на оплату анализов и лекарств, нужных, например, при банальной простуде или легком гриппе, его вполне может хватить.

Таким образом, зарегистрироваться в ФСС стоит предпринимателям, которые хотят иметь возможность спокойно брать больничные, а не думать о том, как бы перенести болезнь на ногах. Кроме того, в ФСС следует обратиться женщинам-предпринимателям, которые планируют беременность. Тогда они смогут получить компенсацию за 140 дней декрета.

Кто оплачивает?

Оплатой больничных листов индивидуальному предпринимателю занимается только фонд социального страхования, и в этом существенная разница между ним и наемным работником.

Последнему часть пособия выдает работодатель из своих резервов.

ФСС

ФСС, заключая договор с индивидуальным предпринимателем, который добровольно регистрирует себя в этой организации, берет на себя обязательства выплачивать ему пособия за периоды временной нетрудоспособности.

Выгодно ли ИП без работников регистрироваться в ФСС?

Добровольно участвуя в ОСС по нетрудоспособности и материнству, ИП без работников должны уплачивать страховые взносы в ФСС в фиксированном размере. Этот фиксированный размер равен стоимости страхового года. Правила расчета определены в ч. 3 ст. 4.5 Федерального закона от № 255-ФЗ.

Стоимость страхового года определяется по формуле:

МРОТ x тариф страховых взносов x 12

При расчете учитываются следующие детали:

- МРОТ устанавливается федеральным законом на начало финансового года, за который уплачиваются страховые взносы. Федеральный закон от № 481-ФЗ установил, что с 1 января 2019 года сумма МРОТ составляет 11 280 руб. в месяц.

- Тариф страховых взносов на ОСС на случай временной нетрудоспособности и в связи с материнством уточняется в пп. 2 п. 2 ст. 425 НК РФ. Он составляет 2,9 %.

- Финансовым годом признается календарный год с 1 января по 31 декабря.

С учетом установленных величин, стоимость страхового года нужно считать следующим образом:

11 280,00 x 2,9 % x 12 = 3 925,44 руб.

Образец квитанции для уплаты страховых взносов

Образец платежного поручения

Если вы ИП, который добровольно зарегистрирован в ФСС, и одновременно наемный сотрудник, то в случае болезни вы будете получать пособие по нетрудоспособности и как ИП, и по месту работы.

Больничный лист для ИП без работников: кто оплачивает, как получить

Если у предпринимателя нет работников, то и взносы в Фонд социального страхования он не платит. Но что делать в случае болезни ИП? Может ли предприниматель рассчитывать на больничный? Разберемся, как оформить больничный лист для ИП и как происходит его оплата.

Индивидуальные предприниматели могут заключить договор с Фондом социального страхования (ФСС) и получать пособие по нетрудоспособности, а также по пособие по беременности и родам. Для того чтобы оформить эти выплаты, нужно прийти в отделение ФСС и подать заявление.

Документы, которые нужны для подачи заявления в ФСС:

- Паспорт.

- Свидетельство о государственной регистрации ИП (ОГРНИП).

- Свидетельство о постановке на налоговый учет (ИНН).

- Выписка из единого государственного реестра (ЕГРИП).

Следующий шаг – оплата страховых взносов и ведение соответствующей отчетности. В данном случае предприниматель оплачивает страховку за себя. Отчетность составляется по форме 4-ФСС и подается не позднее 15 числа каждого отчетного периода. Сами взносы необходимо оплачивать не позднее 31 декабря текущего года, в противном случае предприниматель может лишиться пособий.

Как заполнить больничный лист

Чтобы ИП получить пособие по нетрудоспособности, нужно:

- Получить справку о нетрудоспособности по состоянию здоровья (в поликлинике).

- Составить заявление об оплате больничного листа на расчетный счет предпринимателя.

- Сделать копии квитанций, подтверждающих своевременную оплату страховых взносов.

- Предоставить документацию в ФСС.

При заполнении больничного листа нужно учесть некоторые нюансы:

- Заполнять бланк нужно только черной гелевой ручкой.

- Текст заполняется печатными заглавными буквами.

- Запрещается выводить текст за границы клеток или соприкасаться с ними.

- Исправления в документе запрещены.

Как рассчитать размер пособия

Сумма пособий зависит от стажа предпринимательской деятельности. Чем дольше человек имеет статус ИП, тем большую сумму компенсации он получит. Если вы ведете деятельность менее 5 лет, то получите пособие в размере 60%; если от 5 до 8 лет – 80%; а если более 8 лет, можете рассчитывать на 100% компенсацию.

Компенсация зависит не от доходов, а от минимального размера оплаты труда (МРОТ). Согласно ст. 3 № 421-ФЗ от с 1 января 2019 года минимальная оплата труда составляет 9 489 рублей, а с 1 мая 2019 года прогнозируется ее увеличение до 11 163 рублей.

Размер пособия рассчитывается по формуле:

Размер пособия = (МРОТ X 24 / 730) × процент страхового стажа × количество дней.

Размер пособия = (МРОТ X 24 / 730) × процент страхового стажа × количество дней.

Таким образом, если индивидуальный предприниматель проработал более 5 лет и проболел 7 дней, то сумма пособия будет рассчитываться следующим образом:

(9 489 × 24 / 730) × 0,8 × 7 = 1 747 рублей. Именно такую сумму ИП получит за неделю больничного.

Если с 1 января 2019 года МРОТ равняется 9489 рублей, то сумма взносов по нетрудоспособности в 2019 году для ИП будет составлять 3300 рублей (9489 руб. × 2,9% × 12 мес.).

Исходя из этого, чтобы окупить свои страховые взносы, предприниматель должен проболеть 2 недели.

Немного иная политика в отношении пособий по беременности и уходу за ребенком. Если женщина-предприниматель регулярно оплачивала взносы в ФСС, то ей полагается декретное пособие. Здесь выплаты имеют фиксированный размер.

За 140 дней декретного отпуска женщина получает 35 921 рублей компенсации. При возможных осложнениях или рождении нескольких детей сумма пособий увеличивается.

Также, если женщина встала на учет в женской консультации до 12 недели беременности, то она получает дополнительную выплату в размере 544 рублей.

Если женщина-предприниматель регулярно оплачивала взносы в ФСС, то ей полагаются декретные пособия в размере 35 921 рублей за 140 дней.

Условия получения пособия по нетрудоспособности имеют свою специфику.

Женщине-предпринимателю, которая уходит в декретный отпуск (особенно при отсутствии супруга), пособие будет выгодно, так она на время лишается возможности получать доходы.

А вот мужчине нужно подумать, насколько выгодны будут эти выплаты и стоит ли отпускать свое дело в свободное плавание на 2 недели, чтобы окупились страховые взносы.

Источник:

Вопросы и ответы

Я являюсь индивидуальным предпринимателем. Система налогообложения -упрощенная- доходы. в 2013 году существенно выросли выплаты с фонды медицинского страхования. А как и кто оплачивает мне больничный лист?

Доброго Вам дня!

ИП подлежат обязательному социальному страхованию на случай временной нетрудоспособности только в случае, если они добровольно вступили в отношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и уплачивают за себя страховые взносы в соответствии со статьей 4.5 255-ФЗ.

Я работаю ИП. Уплачиваю единый налог. В этом году длительное время не работаю. Причина – плохое состояние здоровья. Время от времени приходится ложиться в больницу на стационар. Свое место на рынке сдаю в аренду для другого предпринимателя. Единый налог уплачиваю каждый месяц. Но чувствую, что предпринимательской деятельностью не смогу заниматься еще несколько месяцев, поскольку состояние здоровья не улучшается. Какие правила установлены для уплаты единого налога, если предприниматель не ведет активной деятельности, поскольку постоянно болеет?

Статья 346.32 Налогового Кодекса РФ: Порядок и сроки уплаты единого налога

Пункт 2: Сумма единого налога, исчисленная за налоговый период, уменьшается налогоплательщиками на сумму страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) за этот же период времени в соответствии с законодательством Российской Федерации при выплате налогоплательщиками вознаграждений работникам, занятым в тех сферах деятельности налогоплательщика, по которым уплачивается единый налог, а также на сумму страховых взносов в виде фиксированных платежей, уплаченных индивидуальными предпринимателями за свое страхование, и на сумму выплаченных работникам пособий по временной нетрудоспособности. При этом сумма единого налога не может быть уменьшена более чем на 50 процентов.

К сожалению НК РФ прямо не установленна возможность не уплачивать ЕНВД, в том случае, если налогоплательщик не осуществляет предпринимательскую деятельность по тем или инум причинам.

В силу ст. 346.29 НК РФ объектом налогообложения для применения единого налога признается вмененный доход налогоплательщика.

Налоговой базой для исчисления суммы единого налога признается величина вмененного дохода, рассчитываемая как произведение базовой доходности по определенному виду предпринимательской деятельности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности.

В то же время, если Вы сдаете в аренду свое торговое место, физический показатель в налоговой декларации будет равен 0. То есть Вы можете предоставить налоговую декларацию с суммой налога к уплате 0 руб. А для того, что бы избежать разногласий с налоговым органом к налоговой декларации лучше приложить договор, на основании которого Вы сдаете в аренду торговое место, больничный лист или справку (выписку), подтвердающие Ваше предывание в больнице в данные налоговые периоды.

В вашем случае вариантов два:

- вы либо уплачиваете каждый квартал ЕНВД, поскольку 1) вмененный доход - это потенциально возможный доход, а не фактически полученный доход при осуществлении предпринимательской деятельности и обязанность по уплате по уплате ЕНВД возникает независимо от фактически полученного дохода от осуществления предпринимательской деятельности или ее приостановления, и 2) до снятия с учета в качестве плательщика ЕНВД налогоплательщик обязан уплачивать единый налог на вмененный доход независимо от длительности периода приостановления деятельности

- либо вы подаете в налоговую заявление о снятии с учета. Форма такого заявления (N ЕНВД-3) утверждена приказом ФНС России от 14.01.2009 N ММ-7-6/5@. http://www.klerk.ru/blank/140140/

Поэтому, в случае, если заявление по форме N ЕНВД-3 вами в налоговую представлено не будет, то вы фактически являетесь плательщиком ЕНВД со всеми вытекающими отсюда последствиями.

В случае, если налогоплательщик прекращает осуществлять деятельность, подпадающую под ЕНВД, снимается с учета в качестве плательщика ЕНВД, он автоматически переходит на общий режим налогообложения или на упрощенную систему налогообложения (в случае, если в налоговый орган когда-либо подавалось заявление о переходе на данный режим и соблюдаются критерии, установленные гл. 26.2 НК РФ). С момента снятия с учета по ЕНВД и перехода на общую или упрощенную систему вы, поскольку не ведете деятельность, будете сдавать нулевые декларации.

Кроме отчетности по налогам сохраняется обязанность по установленным формам и в установленные сроки продолжать отчитываться в пенсионный фонд РФ и ФСС РФ (ч. 9 ст. 15 Федерального закона от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования").

Доброго Вам дня!

Такого понятия для ИП как приостановка деятельности, в том числе по болезни нет. Соответственно обязанность по уплате налогов и сборов, взносов в ПФР, ФСС, представлению отчетности также никуда не девается. Представление отчетности и уплату налогов, взносов Вы можете поручить представителю по доверенности.

В случае нарушения обязанности на Вас могут наложить штраф.

ИП подлежат обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством только если они добровольно уплачивают за себя страховые взносы в фонд социального страхования (п. 3 ст.2 255-ФЗ от 29.12.2006). Они вступают в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством путем подачи заявления в территориальный орган страховщика по месту жительства.

Если Вы вступали в данные правоотношения, то имеете получить пособие по временной нетрудоспособности.

В данном случае, чтобы не платить ЕНВД и не иметь "разборок" с ИФНС, Вам нужно подать заявление на снятие с учета плательщика налога в виду прекращения деятельности. За период до снятия с учета Вам придется ЕНВД оплатить, так как приостановления течения срока налогового периода в виду нетрудосспособности налогоплательщика ЕНВД, НК РФ не содержит. Кроме того, не забывайте, что помимо отчетности по налогам сохраняется обязанность по установленным формам и в установленные сроки осуществлять перечисления социального налога в пенсионный фонд РФ и ФСС РФ (ч. 9 ст. 15 Федерального закона от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования").

Тем не менее, суды в некоторых случаях признавали право ИП не уплачивать страховые взносы, если у них не было возможности сняться с учета в качестве индивидуального предпринимателя. К таким случаям, в частности, относятся длительная болезнь (Постановление ФАС Северо-Кавказского округа от 08.07.2008 по делу N А63-6924/2007-С7-31). Поэтому индивидуальные предприниматели, у которых имеются подобные обстоятельства, могут попытаться отстоять свою позицию, но скорее всего только через суд, имея на руках уже присланное требование из Пенисонного фонда РФ и необходимости произвести оплату страховых пенсиконных взносов.

Также хочу заметить, что шанс избежать оплаты налогов по исчислению ЕНВД все же имеется. Если торговлю Вы ведете , не имея наемных работников, то за период Вашей болезни налог можно не уплачивать, если имеется в наличии больничный лист, подтверждающий период заболевания, а также договор аренды (субаренды) помещения, в котором осуществлется Ваша деятельность. При предоставлении налоговой декларации за соответствующий период приложите копии данных документов к декларации и укажите 0-е показатели в доходной части относительно периода Вашей болезни. (При корректировке коэффициента К2 с учетом фактического периода ведения деятельности данные документы подтвердят факт временного приостановления деятельности, подлежащей обложению ЕНВД). По дополнительным вопросам обращайтесь, желаю Вам всего доброго и выздоровления!

Источники

Использованные источники информации.

- http://online-buhuchet.ru/bolnichnyj-list-dlya-ip/

- https://centrproh.ru/blanki/bolnichnyj-dlya-ip-listok-netrudosposobnosti-raschet-kak-oplachivayut.html

- https://kakzarabativat.ru/pravovaya-podderzhka/bolnichnyj-list-ip/

- http://nam-pokursu.ru/bolnichnyj-dlja-ip/

- https://assistentus.ru/otpusk/kak-ip-ujti-na-bolnichnyj-oformit-ego-i-poluchit-vyplaty-s-fss/

- https://kontur.ru/articles/5402

Также интересно

Комментарии (0)

Поделитесь своим мнением о статье.

Ещё никто не оставил комментария, вы будете первым.