- Разное

- /

- Ринат Ахметов

Количество и размер налогов индивидуального предпринимателя определяется системой налогообложения (налоговым режимом), который ИП применяет в своей деятельности. Что необходимо знать для расчета налога предпринимателю? Как можно быстро рассчитать налог при патентной системе налогообложения, пример расчета

Содержание

- Налог на землю

- Дополнительные платежи и налоги ИП

- Повышение страховых взносов с 2019 года

- Налоги, которые платит ИП на разных системах налогообложения

- Налоги в зависимости от выбранной системы налогообложения

- Налоги ИП на УСН

- Налоговые выплаты

- Общая информация о налогах и сборах для ИП

- Страховые взносы ИП за себя

- Подача и получение документов на регистрацию

- Сколько платит налогов ИП по упрощенке (УСН)

- ИП на ЕНВД

- Обязательные страховые взносы

- Налоги за работников у ИП

- Налог на имущество

- Налоги на УСН

- Фиксированные платежи ИП на обязательное страхование («за себя»)

- Вопросы и ответы

Налог на землю

Налог на землюИП уплачивают налог на землю, так же как и физические лица на основании налогового уведомления. Налоговый орган направляет налогоплательщику уведомление в срок не позднее 30 дней до наступления срока платежа. В уведомлении должен быть указан расчет налоговой базы, размер налога, подлежащего уплате, срок его уплаты.

Если по каким-то причинам Вы не получили такое уведомление, обратитесь в инспекцию лично, чтобы не пропустить срок уплаты. Срок уплаты до , исключения составляют Москва и Санкт-Петербург, власти которых вправе сами устанавливать срок и порядок оплаты налога на землю.

Все дополнительные налоги (платежи, сборы) индивидуальный предприниматель оплачивает вне зависимости от системы налогообложения, на которой он находится.

Материал отредактирован в соответствии с изменением законодательства, актуальным на

Дополнительные платежи и налоги ИП

На сегодняшний день существуют некоторые виды предпринимательской деятельности, подразумевающие уплату дополнительных налогов. Среди таких видов деятельности следующие:

- водный налог (за использование водных объектов);

- налог на добычу полезных ископаемых;

- налог за производство (реализацию) подакцизных товаров.

Индивидуальные предприниматели, которые имеют лицензии (специальные разрешения), кроме уплаты налогов должны осуществлять платежи за пользование недрами, оплачивать сборы за пользование объектами водных биологических ресурсов и объектами животного мира.

Повышение страховых взносов с 2019 года

Напомним, с 2019 года размер фиксированных взносов для ИП не рассчитывается от МРОТ, установленного на начало года. Законом от № 335-ФЗ, внесены изменения в НК РФ. Ст. 430 НК РФ определено, что в случае, если величина дохода плательщика за расчетный период не превышает 300 000 рублей, то фиксированный размер взносов на пенсионное страхование составляет:

- 26 545 рублей за расчетный период 2019 года;

- 29 354 рублей за расчетный период 2019 года;

- 32 448 рублей за расчетный период 2020 года.

Т.е. увеличение нагрузки на фиксированные взносы в 2019 году по сравнению с 2019 годом составляет 2 809 рублей.

Страховые взносы на медицинское страхование в фиксированном размере независимо от дохода предпринимателя составят:

- 5 840 рублей за расчетный период 2019 года;

- 6 884 рублей за расчетный период 2019 года;

- 8 426 рублей за расчетный период 2020 года.

Обратите внимание, в случае превышения годового дохода (более 300 000 рублей), ИП дополнительно оплачивает 1% от превышенной суммы. Оплату необходимо произвести не позднее 1 апреля следующего года.

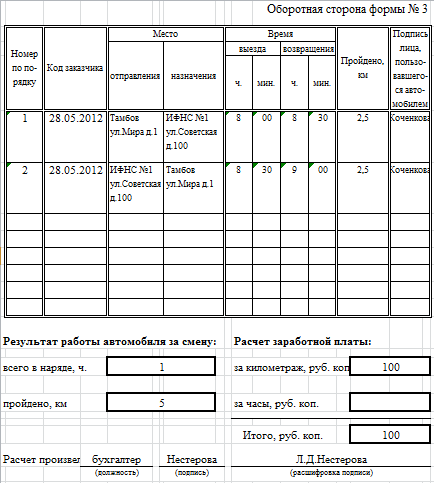

Путевой лист на месяц - образец вы можете скачать на нашем портале - документ, при формировании которого следует учитывать ряд нюансов. Давайте рассмотрим правила и особенности его заполнения на примере. Читать подробнее

Налоги, которые платит ИП на разных системах налогообложения

Для стимулирования предпринимательской деятельности правительством были разработаны налоговые режимы: один общий и четыре специальных. Выбор последних возможен только, если направление бизнеса полностью соответствует определенных требованиям.

Таким образом, по большей части именно режим налогообложения определяет, сколько налогов платит ИП в отчетном периоде.

1. ИП на ОСНО.

Этот налоговый режим автоматически вступает в силу при регистрации нового ИП. Для него характера довольно большая нагрузка, поэтому он подходит крупным корпорациям, и почти не пользуется популярностью среди индивидуальных предпринимателей.

Итак, при работе на ОСНО выплачиваются такие налоги (помимо страховых взносов «на себя» и наемных работников, а также дополнительных сборов):

Даже если ваша деятельность позволяет выбрать специальный налоговый режим, вам стоит остаться на ОСНО по нескольким причинам:

- Большинство ваших контрагентов — юридические лица. Они, в свою очередь, предпочитают работать с плательщиками НДС.

- Ваш бизнес связан с ведением внешнеэкономической деятельности.

- У вас нет надобности постоянно подгонять свой бизнес под рамки, которые установлены для специальных систем налогообложения.

2. ИП на УСН.

Это один из популярных режимов, которые выбирают ИП. Он позволяет заменить НДФЛ и НДС (при отсутствии импортных операций), что существенно облегчает ведение отчетности и расчет налогов, которые нужно заплатить в бюджет.

ИП может работать по одному из видов «упрощенки»:

- «Доходы минус расходы» — ставка налога зависит от вида деятельности 5-15%.

- «Доходы» со ставкой налога 6% (может быть снижена до 1% для некоторых субъектов малого бизнеса).

Рассчитанные налоги должны быть выплачены предпринимателем раз в квартал. Отчетность подается один раз в год.

Рассмотрим примеры расчета налога для уплаты в бюджет:

- База налогообложения «Доходы — расходы»В отчетном квартале ИП получил выручку — 100 000 руб. При этом он понес расходы в размере 45 000 руб. Прибыль — 55 000 рублей.Именно она будет базой. Таким образом налог в бюджет равен 8 2500 руб.

- База налогообложения «Доходы»Общая выручка ИП в отчетном периоде составила 60 000 руб. Налог равен 3 600 руб.

Конечно, помимо налога по «упрощенке» владелец бизнеса должен выплатить страховые сборы на себя и наемных работников, а также налог на сумму превышения годового дохода.

3. ИП на ЕНВД.

Такой режим подходит тем, кто работает сам на себя, не прибегая к найму работников, хотя он позволяет иметь штат до 100 сотрудников. Платить налоги по такой системе налогообложения легче всего. Во-первых, платеж фиксированный, во-вторых, отчетность максимально проста.

Предполагалось, что уже в 2018 ЕНВД будет отменен, однако правительство продлило его действие до наступления 2021 года.

Расчет ЕНВД производится по формуле:

ЕНВД = БД * ФП * К1 * К2 * налоговая ставка

Оплату ЕНВД нужно вносить ежеквартально после сдачи отчетности.

4. ИП на ЕСХН.

По такой системе налогообложения вправе платить налоги только те ИП, которые занимаются сельскохозяйственной деятельностью. Причем если до этого предприниматель работал по общему или упрощенному режиму, то перейти на ЕСХН можно только с начала нового года.

Оплата ЕСХН предусмотрена два раза в год — один раз в полгода. Декларация по нему подается один раз в год, ее нужно отправить в ФНС не позднее 31 марта года следующего за отчетным. Вместе с ней следует осуществить второй платеж.

5. ИП на ПСН.

В каждом регионе РФ устанавливается перечень направлений бизнеса, владельцы которого могут выбрать патентный режим. Причем использовать его можно только в пределах той территории, на которой он предусмотрен местными властями.

Итак, желающий начать бизнес-деятельность обращается в территориальное отделение ФНС РФ и покупает патент сроком от одного до двенадцати месяцев. Его стоимость и будет определением того, сколько налогов платит ИП, выбрав этот режим налоговой нагрузки.

ПСН подойдет:

- предпринимателям-новичкам, которые не могут спрогнозировать спрос на свой продукт, следовательно, не готовы подсчитать предполагаемые движения денежных средств;

- тем, кто планируется заниматься сезонными работами;

- тем, кто не хочет возиться с составлением отчетности.

На официальном сайте ФНС можно узнать стоимость патента в каждом регионе России. Для этого нужно перейти по ссылке:

Налоги в зависимости от выбранной системы налогообложения

Всего для индивидуальных предпринимателей предусмотрено пять налоговых режимов (один общий и четыре специальных):

- Общая система налогообложения – ОСН;

- Упрощенная система налогообложения – УСН;

- Единый налог на вмененный доход – ЕНВД;

- Патентная система налогообложения – ПСН;

- Единый сельскохозяйственный налог – ЕСХН.

Более подробно ознакомиться с каждым действующим в России налоговым режимом вы можете на этой странице.

Налоги ИП на УСН

Упрощенная система налогообложения или УСН — наиболее популярная среди представителей малого бизнеса система налогообложения. Данная система налоггобложения предусматривает уплату налога ежеквартально.

Индивидуальный предприниматель вправе сам выбирать объект налогообложения:

- доходы (ставка по налогу — 6%);

Стоит отметить, что в соответствии с подписанным главой государства федеральным законом от № 232-ФЗ «О внесении изменений в ст. 12 части I и часть II Налогового кодекса» изменения коснутся ставок УСН. Так, региональное правительство вправе утвердить соответствующий закон субъекта Федерации и установить ставку от 6% до 1% для различных налогоплательщиков. Т.е. регулирование ставок теперь возможно на региональном уровне, и некоторые регионы уже уменьшили эти ставки.

- доходы, уменьшенные на величину расходов (ставка по налогу — 15%).

Налог ИП в этом случае является налогом на прибыль. Субъекты Федерации могут устанавливать пониженные ставки (но не ниже 5%) для различных групп налогоплательщиков и/или видов деятельности.

Налоговые выплаты

Главное понятие в налоговом аспекте деятельности ИП – это система налогообложения, то есть специальный порядок расчёта налоговых выплат.

Таких систем существует несколько, и они различаются между собой параметрами:

- объект, облагаемый налогом;

- налоговая база;

- ставка по налогу;

- период выплаты налога;

- расчёт и выплата налога.

Очень часто предприниматели переходят на один из режимов налогообложения, чтобы заполучить налоговые льготы. Правда, для этого им приходится соблюдать некоторые экономические ограничения, чтобы не выходить за рамки требований для той или иной системы налогообложения.

Законодательством Российской Федерации предусмотрены такие льготные налоговые режимы, как:

- ЕНВД («вменёнка»);

- УСН («упрощёнка»);

- ПСН (патент);

- ЕСХН (сельхозналог).

От выбранной предпринимателем системы сбора налогов зависит, насколько эффективной будет налоговая оптимизация его доходов/доходов и расходов. Если бизнесмен не изъявил желания выбрать ту или иную льготную систему обложения налогами, то он «по умолчанию» работает на ОСНО – общей системе сбора налогов – одной из самых сложных и неудобных с точки зрения отчётности.

Рекомендуем к изучению! Перейди по ссылке:Как индивидуальному предпринимателю заполнить заявление о постановке на учет в качестве налогоплательщика ЕНВДЧасть льготных режимов обложения налогами запрещают бизнесмену заниматься некоторыми видами бизнеса. Чтобы узнать, какие именно виды предпринимательской деятельности разрешены на ПСН или ЕНВД, например, нужно воспользоваться кодами ОКВЭД для ИП, которые находятся в свободном доступе.

Чтобы определиться с системой сбора налогов, можно воспользоваться вспомогательными вопросами.

Во-первых, будет ли доход предпринимателя постоянным или его размер будет постоянно изменяться?

Вопрос регулярности получения прибыли очень важен, так как она является объектом обложения налогом на некоторых системах. Например, на «упрощёнке», ЕСХН и ОСН налоги взимаются только с реально полученной прибыли. На ЕНВД и патенте этот показатель рассчитывается иначе. ЕНВД подразумевает фиксированную выплату заранее рассчитанного государством «идеального» налога, а на ПСН и вовсе достаточно купить патент без дальнейшей выплаты налогов.

Во-вторых, станет ли ИП нанимать работников и если да, то в каком количестве?

На патенте (ПСН) предпринимателю запрещено содержать штат более 15 человек. На «упрощёнке» и ЕНВД – более 100 человек.

Также сама стоимость патента зависит от количества наёмных работников у индивидуального предпринимателя.

В-третьих, какова разница между доходами и расходами ИП и можно ли их задокументировать?

Этот вопрос по большей части актуален при выборе УСН, так как она подразделяется на два вида:

- доходы 6%;

- разница доходов и расходов 15%.

В первом случае налог в размере 6% выплачивается с полученной прибыли. Во втором случае из суммы прибыли вычитается сумма расходов и с этой разницы выплачивается 15-процентный налог.

Если ситуация прямо противоположная, то отличный вариант – «Доходы 6%».

В-четвёртых, какие виды бизнеса в данном регионе разрешены на патенте и «вменёнке»?

Как уже было отмечено выше, на патенте и «вменёнке» разрешены далеко не все виды предпринимательской деятельности. Их список составляется федеральными и изменяется региональными властями. Последние имеют право его расширить (на патенте) и уменьшить (на «вменёнке»).

Предприниматели со стажем знают, что все ИП имеют право совмещать налоговые режимы, то есть можно выбрать для развития бизнеса несколько направлений деятельности и для каждого определить отдельный режим обложения налогом.

Варианты совмещения:

- ЕНВД/упрощёнка;

- патент/упрощёнка;

- ЕНВД/патент;

- сельхозналог/ЕНВД.

Законодательно запрещено совмещать «упрощёнку» с сельхозналогом или ОСН.

Общая информация о налогах и сборах для ИП

Главный законодательный акт, который регулирует расчет и порядок выплаты налогов является Налоговый кодекс РФ.

- Ссылка на первую часть НК РФ:

- Ссылка на вторую часть НК РФ:

В целом существует 4 категории налогов и сборов, которые должен выплачивать ИП:

Страховые взносы ИП за себя

Итак, если открыть ИП, сколько платить взносов (налогов)? Сумма страховых взносов зависит от годового дохода предпринимателя.

Если выручка в год не превышает 300 000 рублей, предприниматель обязан уплатить в бюджет страховые взносы в фиксированной сумме.

Если годовой доход составит более 300 000 рублей, то страховые взносы рассчитываются следующим образом:

– на обязательное медицинское страхование (ОМС) – фиксированный платеж на ОМС;

– на обязательное пенсионное страхование (ОПС) – фиксированный платеж на ОПС плюс расчетная величина, которая равна одному проценту от дохода свыше 300 000 рублей, но не более восьмикратного размера фиксированного платежа на ОПС.

Подача и получение документов на регистрацию

Передать пакет бумаг можно непосредственно в сам территориальный налоговый орган, так и обратившись в ФМЦ по месту прописки. Если личное посещение регистрирующих органов по каким-то причинам невозможно, документы направляются ценным письмом посредством почтового отправления или через представителя.

Единственное требование – заверенная копия удостоверения личности и заявление у нотариуса.

Если налоговые органы отказываются принимать заявление на применение УСН, то его следует подать в течение месяца после постановки на учет.

ФНС или МФЦ через 3 рабочих дня на руки должны выдать следующие документы:

- свидетельство о госрегистрации;

- документ о назначении ИНН;

- ЕГРИП – выписка из единого реестра предпринимателей;

- бумагу, подтверждающую использование УСН – второй экземпляр уведомления, в дополнении можно запросить соответствующее письмо в ФНС о применении упрощенной системы начисления налогов.

Далее налоговый орган направляет документы в ПФР, после чего на ваш адрес приходит уведомление о постановке на учет в пенсионном фонде.

Уведомление со статистики понадобится для открытия расчетного счета в банке и при предоставлении отчетности в Росстат. Получить коды можно онлайн на официальном сайте уполномоченного органа или обратившись в территориальное отделение.

Сколько платит налогов ИП по упрощенке (УСН)

Итак, если ИП на упрощенке в 2019 г., сколько платить налогов придется? Предприниматели на УСН должны исчислять и уплачивать:

– единый налог или минимальный налог (гл. 26.2 НК РФ),

– транспортный налог – при наличии объекта налогообложения (гл. 28 НК РФ),

– торговый сбор – при определенном виде деятельности в регионе, в котором в отношении этой деятельности установлен торговый сбор (гл. 33 НК РФ),

– другие налоги при наличии по ним объекта налогообложения в соответствии с нормами НК РФ (водный налог, налог на добычу полезных ископаемых и пр.).

Применение данного режима освобождает ИП от уплаты НДФЛ и НДС (п. 3 ст. НК РФ).

ИП на ЕНВД

Этот режим налогообложения иначе называют «вменёнкой». Индивидуальный предприниматель, выбравший работу на ЕНВД, может заниматься далеко не всеми видами деятельности, а только теми, которые приведены в ст. НК РФ. Законодателям на местах дано право уменьшения списка и вообще полного запрета на применение вменёнки (как в Москве, например).

Чтобы определить, какие суммы вменённого налога платит ИП, приходится обращаться к сложной формуле, в состав которой входят такие множители, как:

Рекомендуем к изучению! Перейди по ссылке:Какие платежи должен платить ИП в 2019 году- базовая доходность, определяемая по таблице из НК РФ и зависящая от вида занятий;

- физический показатель, приведённый в той же таблице;

- величина коэффициента-дефлятора, изменяемая каждый год правительственным указом;

- коэффициент корректировки, утверждаемый региональными законодателями.

Однако индивидуальному предпринимателю нет нужды проводить расчёты и таким образом определять, какой налог у ИП в 2019 году надо вносить в бюджет по «вменёнке». Вменённый налог за год задаётся для конкретного бизнесмена на этом режиме изначально, и в последующем просто уточняется налоговой службой.

Для ЕНВД налог следует платить ежеквартально в первый месяц после его окончания. Другие налоги уплачиваются, только если образуется база для их исчисления. Страховые взносы обязательно платятся за себя, и за наёмных работников, если таковые есть в штате предприятия.

Даже при отсутствии дохода единый налог вносить надо согласно графику, пока предприниматель не напишет заявление на прекращение деятельности на «вменёнке». Размер налога не меняется. Аналогичная ситуация и со страховыми взносами «за себя». Их переводить в фонды надо в любом случае.

Обязательные страховые взносы

Хочу открыть ИП – какие налоги надо платить в 2019 году? Этот вопрос требует развёрнутого ответа. Начнём со страховых выплат.

Государство для того чтобы обеспечить граждан пенсиями, медицинским обслуживанием, оплатить больничные, нужды матерей и проч. заранее собирает со всех официально работающих страховые взносы. Принцип сбора прост: каждый работодатель (ИП, в данном случае) рассчитывает от заработанных сотрудником денег величину взносов по законодательно утверждённым ставкам.

В отличие от подоходного налога эти отчисления не удерживаются из зарплаты, а начисляются плюсом к ней.

Однако ему эту задачу облегчили законодательно, введя двухступенчатую схему начисления:

- Каждый год предпринимателю налоговая служба присылает извещение о фиксированных суммах взносов, которые надо внести в страховые фонды за себя. Более того, делает квитанции, чтобы уменьшить хлопоты. Фиксированные платежи ИП за себя в ПФР и на ОМС не зависят от дохода, а рассчитываются от минимального размера оплаты труда (ежегодно корректируется на государственном уровне). Так, платить в 2019 году надо было 27 990 р. (23 400 в пенсионный фонд и 4 590 в ФОМС). Для 2019 года законодатели убрали привязку к МРОТ, и фонды стали начислять сборы по своим формулам. Величина «своего» взноса в Пенсионный фонд равна теперь 26 545 р. а медстрах – 5 840 р.

- Если сумма доходов в году у индивидуального предпринимателя перевалит за отметку в 300 тыс. р., ему следует доплатить с превышения страховые взносы по 1-процентной ставке. Перечисления направляются только в ПФР. Здесь расчёт ИП производит самостоятельно, как и перевод на расчётный счёт фонда.

Намного сложнее ИП страховые взносы начислять на заработки наёмного персонала.

Предприниматель должен владеть полной информацией о том, какие ставки действуют, когда надо перечислять деньги, когда отчитываться. Чаще всего в таких случаях малые бизнесмены пользуются услугами бухгалтеров – штатных или работающих дистанционно.

Подробно о ставках и правилах перечисления на своих работников мы расскажем в последней главе статьи.

Налоги за работников у ИП

Если индивидуальный предприниматель привлекает наемных сотрудников, то с вознаграждения работников необходимо исчислять и уплачивать страховые взносы на обязательное пенсионное, медицинское и социальное страхование в соответствии с гл. 34 НК РФ.

С 2019 года использовать пониженные тарифы по страховым взносам смогут только предприниматели на УСН, которые ведут деятельность в социальной области, проводят научные исследования, работающие в области образования, культуры и искусства, здравоохранения, а также занимающиеся благотворительной деятельностью (письмо Минфин России от № 03-15-06/54260).

Также с заработной платы работников необходимо рассчитывать и уплачивать страховые взносы на травматизм в соответствии с законом «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» от № 125-ФЗ.

Налог на имущество

Налог на имуществоДо 1 января 2015 года ИП, применяющие специальные режимы налогообложения, были освобождены от уплаты налога на имущество. С 1 января 2015 такая обязанность у них появилась.

В абзац 1 пункта 3 статьи НК РФ вносится уточнение, что предприниматели не платят налог на имущество кроме случаев, когда их имущество включено в кадастровый список региона.

Таким образом, если ИП владеет имуществом, включенным в перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, и использует его в предпринимательской деятельности, он обязан уплачивать налог на имущество, независимо от того, какую систему налогообложения он применяет.

Перечень объектов недвижимого имущества, в отношении которых налоговая база определена, как кадастровая стоимость, должен быть размещен на официальном сайте ФНС или на официальном сайте субъекта РФ. Ответственность за это возложена на уполномоченные органы исполнительной власти субъектов РФ, согласно п.7ст.378.2 НК РФ.

Какие объекты могут входить в этот перечень:

- административно-деловые центры;

- торговые центры;

- отдельные помещения в административно-деловых и торговых центрах;

- нежилые помещения, назначение которых, в соответствии с кадастровыми паспортами объектов недвижимости или документами технического учета объектов недвижимости, предусматривает размещение офисов, торговых объектов, объектов общественного питания и бытового обслуживания либо которые фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания.

Налоги на УСН

Самая популярная форма налогообложения, выбираемая предпринимателями – упрощённая. Она подразумевает замену всех налогов (НДФЛ, на имущество и т. д.) единым налогом. Выше уже было сказано, что на «упрощёнке» налогом облагается либо доход, либо разница между доходами и расходами.

На УСН доходом признаётся не только сумма, полученная от реализации товаров или услуг, но и различные дивиденды, штрафные отчисления или проценты, полученные по договору о кредитовании лиц внереализационные доходы.

Расходы составляются из операций, входящих в список, определённый статьёй Налогового Кодекса России. В данном документе содержатся не только виды расходов, но и порядок их документирования. Например, расходы можно учитывать исключительно после оплаты.

Интересно, что региональные власти имеют право изменять (уменьшать) ставку по налоговым отчислениям при УСН «Разница доходов и расходов» с 15% до 5%. Это устанавливается законом данного субъекта РФ, который подразумевает фиксацию приведённых налоговых ставок «упрощёнки». Если ставка по налогу в данном регионе так снижена, то, очевидно, выплата налогов на УСН «Разница доходов и расходов» будет минимальной.

Второй вариант – «Доходы» – может быть эффективен с той точки зрения, что предприниматель сможет заметно снизить выплачиваемые страховые взносы. ИП, у которых нет штата, вообще смогут снизить налог на всю сумму страховых выплат, а при низком уровне доходов может произойти так, что единый налог не начислится вообще. ИП с трудоустроенными сотрудниками также уменьшат единый налог за счёт обязательных страховых отчислений, но не более, чем наполовину.

Что нужно для оформления УСН для ИП:

- Штат не более 100 человек.

- Бизнес не связан с работой с полезными ископаемыми.

- Детальность не связана с выпуском товаров, облагающихся акцизами.

- Доходы не могут превышать 150 млн.

Если эти требования учтены, нужно написать заявление о переходе на «упрощёнку» в соответствующий регистрирующий госорган.

Фиксированные платежи ИП на обязательное страхование («за себя»)

В 2019 году, как и в предыдущие годы, индивидуальные предприниматели продолжают платить страховые взносы на обязательные виды страхования. Страховые взносы ИП платит вне зависимости от системы налогообложения. Причем не имеет значения, есть доход или нет. Ответственность за уплату страховых взносов начинается с даты регистрации физического лица в качестве индивидуального предпринимателя. Размер взносов фиксированный. В случае если у индивидуального предпринимателя нет наемных работников, то он совершает фиксированные платежи только «за себя».

В 2019 году ИП необходимо произвести платежи в в ИНФС по месту его регистрации в качестве индивидуального предпринимателя (ежеквартально или один раз за весь год).

Размер фиксированных страховых взносов в 2019 году, при доходе менее 300 000 рублей следующий:

- Взнос на обязательное пенсионное страхование — 26 545 рублей.

- Взнос на обязательное медицинское страхование — 5 840 рублей.

Всего за 2018 год индивидуальный предприниматель должен оплатить страховые взносы на сумму 32 385 рублей.

На 2019 год установлен следующий размер фиксированных страховых взносов за 12 месяцев:

1. Взнос в ИФНС на обязательное пенсионное страхование — 29 354 рублей.

2. Взнос в ИФНС на обязательное медицинское страхование — 6 884 рубля.

Вопросы и ответы

Есть желание открыть ИП и работать с работодателем через ИП. Сейчас, работая через трудовую книжку, плачу 13% подоходный налог. Плюс работодатель платит за меня налог в пфр и др. налоги, которые потенциально могли бы стать частью моей зп.Подскажите пожалуйста больше ли придётся платить налогов работая через ип или меньше, если меньше, то на сколько впроцентном соотношении?

При регистрации ИП, существует возможнось выбратьУСН

Упрощённая система налогообложения — самый популярный режим налогообложения среди предпринимателей малого и среднего бизнеса.

Отличается простотой ведения учёта и отчётности.

На УСН платится единый налог, заменяющий уплату налога на имущество, на прибыль и НДС.

На УСН предусмотрено 2 вида налогообложения, один из которых вы должны выбрать:

— УСН «доходы» по ставке 6 %

— УСН «доходы минус расходы» по ставке 15 %

Александр Поздняков

Это зависит от вашего дохода от трудовой деятельности и предпринимательской. Укажите вашу заработную плату и примерный ожидаемый доход ИП.

Допустим официальный оклад у работодателя 30 000 руб/мес.

Расчет НДФЛ 30000*0,13 = 3900 руб/мес. На руки получаете 26100. Налог за год составит 46800 руб. (при определенных условия его можно возместить из бюджета — социальный, имущественный вычеты и т.п.).Потенциальный доход от того, что работодатель платит за вас взносы я не учитываю, потому что вовсе не факт, что они станут вашей з/п, если работодатель их платить не будет. Доход чистыми за год 313 200 руб.

Теперь считаем, что будет, если вы откроете ИП на УСН 6% при тех же 30 000 руб.

За год ваш доход составит 360 000 руб.

Вы должны будете уплачивать фиксированные взносы в ПФР и ФФОМС в размере 24911,10 руб. (на 2016 год) до 31.12.2016. Плюс 1% в ПФР с суммы превышения дохода 300 000. Т.е. (360000-300000)*0,01 = 600 руб.

Считаем налог УСН 360000*0,06 = 21 600 руб. Эту сумму вы имеете право уменьшить на уплаченные вами взносы в ПФР и ФФОМС. Получается, что ничего не платите, так как 21600 — 24911,10 — 600 меньше 0.

Итого налоги за год 25 511,10. Чистый доход 334488,9 руб.

При таком раскладе небольшая выгода есть, но вам нужно будет не забывать вовремя уплачивать фиксированные взносы и авансовые платежи по УСН, сдавать декларацию в налоговую. И в этом случае вы можете поговорить с работодателем об увеличение з/п примерно на 5000 руб/мес. Его выгода, если он не будет платить взносы за год составит 108 000 руб (30000*0,3 (ставка взносов в месяц)*12). Даже при прибавке на 5000 он останется в плюсе (при условии, что з/п у вас белая).

Во вложении файл с расчетом — вбиваете в первую ячейку оклад нужную сумму и таблица вам все пересчитает.

Ип предоставляло для ООО услуги по договору. При переводе денег от ООО для ИП какие налоги заплатит ООО?

Маргарита Алексеевна.

Для квалифицированного ответа на Ваш вопрос необходимо предоставить больше сведений о возникшей проблеме.

По общему правилу, при оплате (переводе денег) ООО услуг, оказанных индивидуальным предпринимателем, по договору, на основании счета, ООО оплачивает комиссию в соответствии с условиями банковского счета.

Уплаты налогов при переводе денег, по общему правилу, не предусмотрено.

Какая система налогообложения у ООО? Вообще, оплата предпринимателю является расходом для ООО, а не доходом.

я хочу открыть интернет-магазин одежда, работать буду наверно по УСН 6%. Какие отчисления я должна платить государству, если числиться буду я одна, ну или еще один человек? Например, если я заработаю 100000 руб. В месяц, сколько "чистыми" у меня выйдет заработок? Помогите, пожалуйста, разобраться!

Если будете работать без наемных сотрудников то при указанной системе налогообложения в размере 6%, то раз в квартал или в конце года ддолжны будете заплатить налог в размере 6% от вашего дохода за указанный период, например, если за квартал вы заработали 300 000, то ваш налог составит 18 тысяч рублей. Также, вы удолжны будете платить обязательные взносы в пенсионный фонд, независимо есть у вас прибыль или нет, платить обязаны. Взносить их можно также раз в квартал или в конце года.

В течение 2014-го года (до 31 декабря 2014 года) все ИП независимо от режима налогообложения, факта осуществления деятельности и доходности обязаны будут уплатить сумму взносов в размере 20 727,53 руб., из них:

— в ПФР — 17 328,48 руб.;

— в ФОМС — 3399,05 руб.

Если за календарный год доход ИП превысит 300 000 руб., тогда помимо вышеназванного стандартного и обязательного для всех ИП взноса, дополнительно (до 1 апреля 2015 года) следует перечислить взнос в размере 1% с суммы дохода свыше 300 000 руб.

Если я зарегистрирую ИП в 14 лет, то какие налоги мне нужно будет платить после этого? Сколько за них платить? В год? В месяц?

ИП платит фиксированный платеж в пенсионный фонд, в 2016 году — 23 153,33 рубля+1% от сумм дохода свыше 300 000 рублей, в 2015 году — 22 261,38 рубля+1% от сумм дохода свыше 300 000 рублей. Фиксированный взнос платится независимо от дохода, даже при нулевом доходе. Для расчета суммы воспользуйтесь калькулятором фиксированного платежа ИП. Там же КБК и подробности исчисления. Индивидуальный предприниматель может применять налоговые схемы: УСН(упрощенка), ЕНВД(вмененка) или ПСН(патент). Первые три называются спецрежимами и применяются в 90% случаях т.к. они льготные и более простые. Переход на любой режим происходит добровольно, по заявлению, если не писать заявлений, то по умолчанию останется ОСНО(общая система налогообложения). Налогообложение индивидуального предпринимателя почти такое же как у юридических лиц, но вместо налога на прибыль платится НДФЛ(при ОСНО). Еще одно отличие в том что применять ПСН могут только предприниматели. Также ИП не платит 13% с личной прибыли в виде дивиденда. Предприниматель никогда не был обязан вести бух.учет(план счетов и пр.) и сдавать бух.отчетность(к ней относится только баланс и отчет о финансовых результатах). Это не исключает обязанности вести налоговый учет: декларации УСН, 3-НДФЛ, ЕНВД, КУДИР и пр.

Расчеты ориентировочные.

ссылка на документ: Подробнее: ipipip.ru/IP.php

с уважением.

На какой системе налогообложения вы будете регистрировать ИП? Какой у вас вид деятельности планируется?

почему все забывают про ст. 26 ГК РФ:

Статья 26. Дееспособность несовершеннолетних в возрасте от четырнадцати до восемнадцати лет1. Несовершеннолетние в возрасте от четырнадцати до восемнадцати лет совершают сделки, за исключением названных в пункте 2 настоящей статьи, с письменного согласия своих законных представителей — родителей, усыновителей или попечителя.

Сделка, совершенная таким несовершеннолетним, действительна также при ее последующем письменном одобрении его родителями, усыновителями или попечителем.

2. Несовершеннолетние в возрасте от четырнадцати до восемнадцати лет вправе самостоятельно, без согласия родителей, усыновителей и попечителя:

1) распоряжаться своими заработком, стипендией и иными доходами;

2) осуществлять права автора произведения науки, литературы или искусства, изобретения или иного охраняемого законом результата своей интеллектуальной деятельности;

3) в соответствии с законом вносить вклады в кредитные организации и распоряжаться ими;

4) совершать мелкие бытовые сделки и иные сделки, предусмотренные пунктом 2 статьи 28 настоящего Кодекса.

По достижении шестнадцати лет несовершеннолетние также вправе быть членами кооперативов в соответствии с законами о кооперативах.

3. Несовершеннолетние в возрасте от четырнадцати до восемнадцати лет самостоятельно несут имущественную ответственность по сделкам, совершенным ими в соответствии с пунктами 1 и 2 настоящей статьи. За причиненный ими вред такие несовершеннолетние несут ответственность в соответствии с настоящим Кодексом.

4. При наличии достаточных оснований суд по ходатайству родителей, усыновителей или попечителя либо органа опеки и попечительства может ограничить или лишить несовершеннолетнего в возрасте от четырнадцати до восемнадцати лет права самостоятельно распоряжаться своими заработком, стипендией или иными доходами, за исключением случаев, когда такой несовершеннолетний приобрел дееспособность в полном объеме в соответствии с пунктом 2 статьи 21 или со статьей 27 настоящего Кодекса.

Здесь вопрос в другом: Как несовершеннолетний будет совершать сделки? каждый раз брать согласие родителей на каждую сделку? Они ведь несут субсидиарную ответственность по его долгам в силу закона.Речи об эмансипации-то не идет.

Источники

Использованные источники информации.

- http://tbis.ru/nalogi/skolko-nalogov-platit-ip

- https://yuristotboga.com/ip/skolko-nalogov-platit-ip.html

- https://www.malyi-biznes.ru/nalogi-ip/

- https://tvoeip.ru/nalogi/sistemy/skolko-nalogov-platit-ip

- https://glavkniga.ru/situations/s504637

- https://fingramm.ru/biznes/start/skolko-stoit-oformit-ip.html

- https://tvoeip.ru/nalogi/prochie-platezhi

Также интересно

Комментарии (0)

Поделитесь своим мнением о статье.

Ещё никто не оставил комментария, вы будете первым.