- Разное

- /

- Ринат Ахметов

Как часто можно менять Негосударственный пенсионный фонд. Сколько раз можно это сделать. Что необходимо знать при переходе из одного НПФ в другой. Какие сроки перевода средств. Разбираемся как осуществляется перевод сбережений и смена НПФ, а также, какие условия для этого необходимо выполнить.

Содержание

- Как сменить НПФ?

- Данные, указываемые в бланке заявления об отказе работы со старым фондом

- Особенности перехода в НПФ

- Лучшие учреждения

- Как часто можно менять НПФ

- Законодательный аспект вопроса

- Плюсы и минусы перевода денежных средств в негосударственное пенсионное учреждение

- Причины отказа

- Когда осуществляется перевод денежных средств

- Права и обязанности

- Частота перехода

- Возможные варианты отказа в переходе из одного НПФ в другой

- Выбор фонда

- Отказ от работы с фондом

- Частота смены НПФ, доступная вкладчикам

- Особенности перехода организации в другой НПФ

- Процедура смены НПФ в 2019 году

- Частота смены фонда

- Как поменять негосударственный пенсионный фонд на другой?

- Что указать в бланке?

- Процедура перевода сбережений из одного НПФ в другой

- Основные сведения

- Вопросы и ответы

Как сменить НПФ?

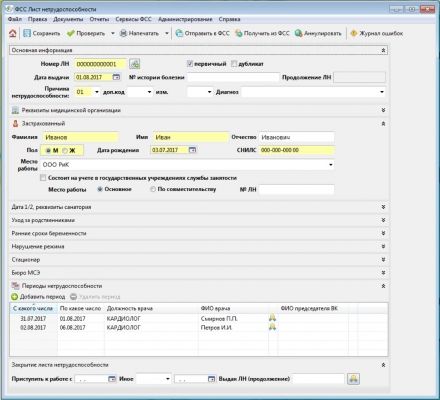

На картинке представлена страница интернет-портала Госуслуги, где можно узнать, в каком пенсионном фонде ваши накопления:

Если денежные средства накопительной части будущего пенсионера находятся в негосударственном ПФ, доходность которого не высока или равна нулю, то можно воспользоваться предоставляемой российским законодательством возможностью изменения страховщика.

Заявку необходимо предоставить в ПФ РФ и выбранный НПФ.

Форма заявления зависит от выбранного способа перехода (срочный или досрочный). При срочном варианте перехода накопления будут переданы в НПФ по прошествии 5-ти лет с момента заключения прежнего договора с НПФ.

При выборе досрочного перехода накопления переводят в выбранный заявителем НПФ в следующем году после подачи заявки в соответствующий фонд, если заявление было подано позже 1 марта текущего года. Например, в случае, когда заявка была подана 1 июня 2019 года, следовательно, денежные средства перейдут в НПФ с 1 января 2019 года.

Лучше всего выбрать свой будущий НПФ из списка фондов, вошедших в систему гарантирования сохранности пенсионных накоплений. С данным перечнем можно ознакомиться на сайте Банка России, а также сайте ПФ РФ . Среди них есть знакомые названия: Сбербанк России, Лукойл-Гарант, ВТБ, Автоваз и др.

Данные, указываемые в бланке заявления об отказе работы со старым фондом

Чтобы избежать ошибок, при заполнении заявления убедитесь, что вы указали следующую информацию:

- свои паспортные данные;

- прошение по переводу пенсии из одного НПФ в другой;

- данные выбранного вами фонда;

- количество денежных средств, накопленных на момент подачи заявления.

Не забудьте указать ваши дальнейшие действия с перераспределением накоплений – это может быть выбор новой организации или перевод ваших денег в Пенсионный Фонд.

Обратите внимание! Если ваш старый фонд отказывается расторгать с вами договор и переводить денежные средства, не указав причину такого решения, его ждут крупные денежные штрафы.Сфера деятельности кадастровых инженеров. В каких вузах есть специальности кадастрового учёта. Документы, необходимые для получения аттестата и правила проведения квалификационного экзамена. Список учебных заведений, где учат на кадастрового инженера, какие требования для поступающих. Чему там учат и как успешно закончить. Как получить аттестат и за Читать подробнее

Особенности перехода в НПФ

Для сотрудничества застрахованного гражданина с НПФ важно наличие договора ОПС. Он оформляется на основании паспорта, пенсионного удостоверения, СНИЛС. Прежде чем подписывать такой документ, необходимо внимательно прочитать его условия, ознакомившись с правилами конкретной организации. В документе должны быть обозначены наследники.

Россияне имеют право не только переводить деньги между НПФ, но и отказываться от обслуживания в таком учреждении. Условия расторжения соглашения указаны в договоре.

Чтобы разорвать соглашение, нужно подать заявление в НПФ либо уведомить ПФР соответствующей заявкой. В качестве направления перемещения средств указывается ПФР.

Полезно знать! На перемещение денег уйдет примерно 3 месяца после подачи заявки. НПФ можно проинформировать о принятом решении несколькими путями:

- Посетив офис фонда лично;

- Направив письмо на почтовый адрес;

- Оставив сообщение в кабинете пользователя на сайте организации.

Если НПФ отказывается переводить деньги без объективных причин, судебным решением ему может быть назначен штраф в 300-500 тысяч рублей.

Потери клиента НПФ при расторжении договора могут составить 13% из-за взимания налога. Это правило не действует, если деньги переходят в другой НПФ. Все расходы на перевод покрывает владелец счета, а прибыль может сохраниться за неполный период. Самым подходящим временем для перехода является конец года, тогда можно сохранить проценты.

Лучшие учреждения

Рейтинг НПФ позволит сделать правильный выбор учреждения, которое будет заниматься формированием пенсии:

- АО «НПФ Сбербанка».

- НПФ «ГАЗФОНД».

- НКО «НПФ БЛАГОСОСТОЯНИЕ».

- АО «НПФ БУДУЩЕЕ».

- АО «НПФ ЛУКОЙЛ-ГАРАНТ».

- АО «НПФ САФМАР».

- ОАО «НПФ РГС».

Это самые востребованные и надежные учреждения. Рейтинг НПФ могут продолжить другие организации, которым доверяет множество людей.

Как часто можно менять НПФ

Первый вопрос, которым задаются многие люди – это как часто можно менять пенсионный фонд. Здесь и возникает первая загвоздка. До 2014 года у жителей России спокойно получалось переводить свои накопления между организациями. Но затем появилось нововведение. Смена страховщика возможна только лишь один раз в 5 лет.

Этот способ называется «Срочный». Если будущий пенсионер немного подождёт, то от этого он только выиграет. Сохранятся все доходы, которые принесут вложенные средства. Однако перевести деньги раньше тоже получится.

Второй метод называется «Досрочный». Да, деньги перейдут, но произойдёт потеря инвестиционного дохода при переходе из одного НПФ в другой, он зачислится в резерв организации, поэтому чтобы не понести убытки, лучше повременить с заявлением.

Законодательный аспект вопроса

До окончания 2014 года люди 1967 года рождения и более молодые имели возможность осуществлять перевод из старого фонда в новый ежегодно.В нынешнее время такая возможность по прежнему предоставляется, но воспользоваться ей можно только 1 раз в 5 лет. При этом государство дает право лицам, имеющим страховку, сохранить денежные накопления в целости.

Пока что существует 2 способа перехода:

- досрочный;

- срочный.

При срочном заявлении подавать заявку на перевод можно единожды в 5 лет. При этом ресурсы остаются в сохранности.

При досрочном переводе человек, обладающий страховкой, может как и раньше переводить накопления ежегодно. Но приобретенный доход за счет инвестиций сгорает. Это означает, что баланс накоплений не только не растет, но может даже уменьшиться. Поэтому для повышения капитала стоит прибегать к срочному заявлению.

Данные изменения были внесены для того, чтобы уменьшить путаницу в сфере перевода накоплений. Из-за частых переходов ресурсов возникало много спорный конфликтных вопросов, распространялись мошеннические схемы и росло количество рассматриваемых дел в судах по поводу негосударственных пенсионных фондов.

Плюсы и минусы перевода денежных средств в негосударственное пенсионное учреждение

Как и любое другое действие, перевод денег имеет как негативные, так и позитивные стороны. Давайте рассмотрим их более подробно.

Плюсы:

- при смене держателя денежных средств вы можете получить большую прибыль за счет высоких процентов, предлагаемых новым фондом;

- у вас появляется возможность самим выбирать путь формирования части ваших накоплений;

- НПФ оберегают вкладчиков от изменений в законодательстве, связанных с изменением тех или иных условий, касающихся выхода на пенсию;

- так как учредителями таких фондов являются, в основном, крупные фирмы с мировым именем, риск нарваться на мошенников минимален;

- в случае отсутствия прибыли в один из расчетных периодов пенсионер не потеряет деньги, так как все убытки будут компенсированы из личных резервов организации;

- каждый НПФ имеет свой официальный сайт, на котором отображается вся информация, касающаяся их деятельности. Это позволяет обеспечить прозрачность всех действий фонда для вкладчиков;

- для получения дохода фонд не использует запрещенные законом пути получения прибыли, что могло бы оставить вкладчиков без их вкладов.

Минусы:

- процентная ставка обычно имеет плавающие показатели и может изменяться с течением времени;

- долгосрочность вложений. Вы не сможете изъять ваши средства до наступления пенсионного возраста, за исключением некоторых случаев;

- после того, как вам будет назначена пенсия, с нее начнут взимать налог с дохода, который получался от инвестирования;

Причины отказа

Почему может быть отказ? Причины этого следующие:

- Неправильно написанное заявление.

- Нарушение сроков.

- Неправильный порядок подачи заявки.

- Сложности с установлением личности заявителя.

С прекращением договора у клиента есть свои потери, например:

- Сохранение прибыли за неполный отчетный период.

- Удерживается налог 13%. Если деньги отправляются в другой НПФ, то сбора не будет.

- Затраты на переводы.

Чтобы не было потерь, нужно заранее обратиться в НПФ с запросом о правилах перевода, а потом подавать заявку. Там же обычно прописывается, как часто можно менять НПФ. При увольнении застрахованного лица нужно расторгнуть соглашение ОПС для перехода в другое учреждение. В этом случае все оплачивает сотрудник фирмы.

Если работа прекращена из-за ликвидации компании или по другим причинам, работодатель должен самостоятельно оплатить все расходы. Идеальным периодом считается конец года, чтобы сохранить проценты.

Когда осуществляется перевод денежных средств

При подаче срочного заявления, переход денежных ресурсов произойдет в году, следующим за годом, при котором заканчивается пятилетний период. Например, заявление было направлено в 2019 году, значит окончится переход инвестиционного капитала полностью лишь в 2021 году.

При оформлении досрочного заявления, переход ресурсов будет осуществлен в следующем году за годом подачи заявления. Например, заявление было направлено в 2019 году, значит средства будут переведены в 2019 году, но без доходов от инвестиций.

Если страховая компания, у которой хранятся накопления гражданина, будет иметь отрицательных доход от инвестиций, то лицо при срочном переводе по системе гарантий пополнит свои средства до той суммы, которую оно имело на 31 декабря предыдущего пятилетнего периода. При досрочном переводе лицо не имеет права на такую гарантию, поскольку оно может утратить свои инвестиционные доходы.

Права и обязанности

Договором ОПС определяются взаимные права и обязанности вкладчика и НПФ. Прежде чем заверять договор личной подписью, нужно внимательно прочитать все пункты договора, внести имена наследников. Нелишним будет совет приглашенного заранее юриста или финансовая консультация успешного специалиста в банковской сфере, которые помогут выбрать наиболее успешно работающий фонд, способный сохранить и приумножить денежные средства вкладчиков. Минусом является невозможность застрахованного лица самостоятельно выбирать область вложений средств будущей пенсии.

В соответствии с положениями Закона N 75-ФЗ каждый негосударственный ПФ должен перевести денежные средства будущего пенсионера назад в ПФ РФ в следующих ситуациях:

- у НПФ отозвана лицензия;

- сам вкладчик ушел из жизни;

- если застрахованное лицо написало отказ от направления средств (их части) материнского капитала на накопительную часть;

- суд признал недействительным договор ОПС;

- арбитражным судом признано банкротство фонда и запущено производство.

Частота перехода

До 31 декабря 2014 года лица 1967 года рождения и младше имели право на перевод накоплений в другое учреждение. Тогда это можно быть делать 1 раз в год. Сколько раз можно менять НПФ сейчас? На сегодняшний день такая возможность предоставляется не чаще, чем 1 раз в 5 лет. Но государством сохранено право выбора для застрахованных лиц при переходе из одной организации в другую. Сейчас есть 2 метода:

- Срочный. Заявление о переходе в другой НПФ подается 1 раз за 5 лет. Гарантируется сохранение инвестиционного дохода.

- Досрочный. Застрахованный гражданин может переводить деньги по старой процедуре 1 раз в год. Но полученный ранее инвестиционный доход не выплачивается. Получается, что размер накоплений не будет увеличен, причем иногда он уменьшается. Поэтому выгодно сохранение накоплений в одном учреждении не менее 5 лет для увеличения пенсионных средств.

Как часто можно менять НПФ? Это зависит от варианта перехода.

Возможные варианты отказа в переходе из одного НПФ в другой

Не каждое заявление с просьбой о переводе денежных накоплений одобряется, и причиной этому служат следующие вещи:

- ошибки при заполнении заявления о переводе. Для того чтобы избежать подобного варианта развития событий, после заполнения заявления тщательно перепроверьте его на наличие ошибок;

- подача заявления была произведена с нарушением сроков, установленных для подобного вида операций;

- вы нарушили порядок подачи заявления, установленный государством;

- бывают случаи, когда у НПФ возникают сложности с идентификацией личности заявителя. Это также может послужить поводом для отказа в смене фонда.

Расскажем, как проверить свой электронный больничный лист онлайн, а также валидность полей и правильность заполнения документа. Рассмотрим также, как исправить ошибку, если она возникла, и кто может это сделать. Подробная информация о том, как работнику получить электронный больничный лист, а работодателю – оформить его в личном кабинете ФСС (Фонда социального страхования). Читать подробнее

Выбор фонда

При рассмотрении вопроса как поменять НПФ следует обратить особое внимание на выбор нового фонда. Здесь есть масса критериев:

- Надежность организации по мнению авторитетных специалистов;

- Показатели доходности в среднесрочном периоде;

- Направления инвестиционной стратегии;

- Особенности сотрудничества с управляющими компаниями;

- Качество обслуживания.

Специалисты рекомендуют ознакомиться с отзывами о работе интересующего фонда. Кроме того, желательно проанализировать данные, представленные на официальном сайте организаций. Большинство из них содержат пенсионный калькулятор, с помощью которого можно сравнить ожидаемые размеры пенсионных выплат.

Конечно, изучение всей этой информации займет определенное время, но только так можно обеспечить достойный уровень выплат после выхода на заслуженный отдых.

Существует множество рейтингов НПФ, в которых учтены критерии их работы. На данный момент лучшими организациями в этой сфере считаются:

- НПФ «Сбербанка»;

- «Газфонд»;

- «Благосостояние»;

- «Будущее»;

- «Лукойл-Гарант»;

- «Сафмар»;

- «РГС».

Для больше уверенности лучше рассмотреть несколько рейтингов. Наибольшее доверие вызывают те структуры, которые встречаются на верхних строчках чаще других. Нужно обратить внимание на клиентскую базу, объем собственных вложений организации, финансовых резервов и прибыли.

Отказ от работы с фондом

Важно знать не только то, как часто можно менять НПФ, но и как отказаться от работы с учреждением. Необходимо ознакомиться с договором, особенно внимательно прочитать раздел по расторжению документа.

Затем нужно написать заявление о прекращении обязательно в офисе НПФ или подать заявку в ПФР. Необходимо обозначить дальнейшие действия с денежными средствами – перевод в другое учреждение или возвращение денег в ПФР.

Частота смены НПФ, доступная вкладчикам

Вкладчикам, желающим поменять НПФ, распоряжающийся их денежными сбережениями, доступно два варианта, различающихся по времени:

- срочный перевод, позволяющий сменить НПФ раз в 5 лет, после написания заявления. При этом проситель не потеряет положенных ему дивидендов;

- досрочный перевод. Этот вариант позволит сменить НПФ уже в следующем году, наступающем после написания заявления, однако вся прибыль, полученная от инвестиций его вклада, останется в старом фонде.

Из этого следует, что лучше всего заранее как можно более ответственно отнестись к выбору организации, которая будет распоряжаться вашими денежными накоплениями. Иначе вы рискуете потерять часть прибыли.

Смотрите по теме: Рейтинг НПФОсобенности перехода организации в другой НПФ

Не всем людям и компаниям известно о работе пенсионной системы. Только некоторым известно, зачем и почему следует переводить деньги в другое учреждение. Организации могут делать такие же ошибки, как и остальные граждане, если регулярно меняют НПФ. При незнании некоторых нюансов компания несет убытки:

- Потеря прибыли при перечислении денег в середине года.

- Уплата налога в размере 13%, если капитал возвращается в ПФР.

- Расходы по переводу в новое учреждение.

Лучше всего переходить в другую организацию не раньше, чем спустя 5 лет работы в конце финансового года. Это позволит сохранить инвестиционные капиталы.

Процедура смены НПФ в 2019 году

В зависимости от типа перехода (срочного либо досрочного) необходимо передать заявку в интересующую структуру. Документы можно принести лично, предоставив при этом свои СНИЛС и паспорт. Возможна отправка документации почтой либо через интернет.

Сотрудники фонда рассматривают заявку и принимают решение. Если перевод разрешен, оформляется персональный клиентский счет. Одновременно данные направляются в ПФР, где они вносятся в реестр. Застрахованное лицо получает письменное уведомление о принятом решении и произведенных действиях.

Частота смены фонда

Пенсионных фондов, предоставляющих соответствующие услуги, существует достаточно много. Суть их деятельности заключается в улучшении финансового благополучия людей. У каждого жителя РФ есть пенсионный счет, на котором накапливаются деньги.

На него начисляется определенная часть заработка для получения дохода после достижения пенсионного порога.

Важно! Все вклады в НПФ застрахованы, а работа таких структур находится под контролем государства. В случае банкротства, лишения лицензии или прекращения работы организации по другим причинам все вложенные гражданами средства возвращаются в ПФР.

Очень важно понимать, как часто можно менять НПФ. До конца 2014 года россиянам, родившимся в 1967 году или позднее, была предоставлена возможность переводить накопленные средства из одного фонда в другой ежегодно. Сейчас тоже можно воспользоваться таким правом, но с некоторыми оговорками.

Варианты перехода могут быть следующими:

- Досрочный: один раз за год застрахованное лицо может перевести средства в иной фонд, но при этом он теряет инвестиционный доход. Это значит, что на увеличение размера накоплений рассчитывать не приходится. Более того, в некоторых случаях он может даже уменьшиться;

- Срочный – средства, накопленные на счете гражданина, переводятся в другой НПФ один раз за пять лет с гарантированным сохранением инвестдохода.

Таким образом, с финансовой точки зрения значительно привлекательнее хранить накопления в одном и том же фонде как минимум пять лет.

Полезная информация! Пенсионные накопления и инвестдоход при срочном переходе гарантированы гражданину в полном объеме независимо от рыночной ситуации.

Переход в ПФР, как и в новый НПФ фактически осуществляется в году, следующем за истечением пятилетнего срока с момента оформления заявления. Соответственно, по заявке, оформленной в 2019 году, средства перейдут новому страховщику в первом квартале 2023 года.

Как поменять негосударственный пенсионный фонд на другой?

На картинке- заявление о переходе из одного НПФ в другой:

Для того, чтобы осуществить переход в другой НПФ, требуется:

- Определиться с выбором нового фонда. Здесь следует заострить внимание на доходности НПФ, общее число вкладчиков, размер собственного капитала и иные финансовые критерии, свидетельствующие о доходности и стабильности.

- Написать заявление на переход в НПФ. При личной подаче документов в ПФ РФ или МФЦ с собой нужно иметь паспорт и СНИЛС. Кроме того, заявку можно: отправить по почте, подать путем привлечения в процесс представителя (нужна нотариальная доверенность); оформить через интернет: на портале Госуслуги или сайте ПФ РФ через Личный кабинет. Если заявитель переменил свое решение о переходе в НПФ, необходимо в срок до 31 декабря текущего года направить в местный ПФ РФ уведомление о замене выбранного негосударственного ПФ.

- Рассмотрение поданного заявления. Изучив документы, специалист НПФ принимает одно из двух решений:

- Согласие на перевод денежных средств. При этом создается отдельный счет на заявителя и передаются данные в ПФ РФ о внесении изменений в реестр.

- Отказ в переходе в другой фонд.

Возможные варианты причин отказа:

- несоблюденная форма заявления;

- пропуск сроков;

- неверный порядок сдачи заявки от вкладчика;

- невозможность установить личность заявителя.

Принятые решения разъясняются в письменной форме и направляются на почтовый адрес заявителя.

Что указать в бланке?

В нем нужно указать:

- Паспортные данные.

- Решение.

- Данные новой организации.

- Размер накоплений.

Перевод денег осуществляется за 3 месяца с момента обращения и подачи заявления. Для оповещения фонда можно лично обратиться в отделение, отправить письмо по адресу или через личный кабинет на сайте. При отказе учреждения переводить деньги в иную организацию суд может назначить ему штраф в размере 300 – 500 тыс. рублей.

Процедура перевода сбережений из одного НПФ в другой

Каждый человек, желающий перевести свои сбережения, должен выполнить следующую последовательность действий:

- Определиться, с каким новым фондом вы будете иметь дело. Это следует делать обдуманно и не спеша, учитывая при своем выборе нюансы, отличающие преуспевающий НПФ, от менее прибыльного:- чем больше людей застраховано в фонде, тем выше вероятность высокой прибыли и меньше шанс, что он закроется; – количество денежных средств, находящихся в распоряжении фонда; – размер получаемой прибыли имеет немаловажную роль при выборе надежного Негосударственного Пенсионного Фонда; – если НПФ появился на рынке сравнительно недавно, не стоит доверять ему свои деньги, и резонно воспользоваться услугами фондов, которые работают на данном рынке продолжительное количество времени. Важно! В случае, когда какая-либо информация о рассматриваемом НПФ не вызывает доверия, лучше всего воспользоваться услугами другого фонда, который предлагает менее привлекательные условия, но будет более надежным.

- После того, как вы определились с НПФ, в котором вам будет комфортнее всего хранить сбережения, необходимо заполнить заявку с прошением о переводе денежных средств. При ее заполнении необходимо указать вариант перехода:- срочный; – досрочный.

- Подача оформленного заявления в выбранный вами фонд. При этом необходимо учитывать, что если вы хотите перевести накопления уже в следующем году, заявку необходимо подать не позднее 1 марта текущего года.

- Дождаться решения по вашему заявлению:- если ваше заявление было одобрено, то в НПФ создается счет, на который будут перечисляться ваши отчисления, а в Пенсионный Фонд будут отправлены данные для внесения корректив в реестр. После этого вам будет выслано письмо с уведомлением; – если будет принято отрицательное решение, тогда договор со старым НПФ останется в силе, а вам вышлют письмо с отказом и разъяснением причин подобного решения.

Основные сведения

Для повышения благосостояния людей были основаны НПФ. Но многие до сих пор не знают, стоит ли оформлять переход или оставить все как есть. Как известно, каждый человек имеет накопительный пенсионный счет. При трудоустройстве перечисляются вознаграждения, часть которых переводится в ПФ. Таким образом, человек обеспечивает себе получение дохода в старости.

НПФ считается легальной структурой, контролируемой государством. Все вклады застрахованы. Поэтому если фонд перестает работать, денежные средства автоматически перечисляются в ПФР. Но нужно учитывать, что НПФ грамотно инвестирует в ценные бумаги, госкорпорации, депозиты, счета. Благодаря такой деятельности обеспечивается выплата более крупного дохода пенсионерам.

Вопросы и ответы

Как часто можно менять Нпф и чем это грозит? по достижении пенсионного возраста будет ли все сумма пенсионных накоплений выплачена полностью или нет?

ограничений на частоту переходов нет, но если вы это делает раньше чем прошло 5 лет с момента перехода, то теряете проценты на накоплениях, поэтому не рекомендуется это делать чаще чем раз в 5 лет.

Надеюсь, что моя консультация вам помогла и желаю благополучного решения вашего вопроса.

Если вам необходима консультация, основанная на анализе документов, либо подготовка документов. Вы можете обратиться ко мне через в чат. Чтобы обратиться в чат необходимо нажать на кнопку «Сообщение юристу/общаться в чате» под моей фотографией в данном ответе.

Я являюсь клиентом НПФ. Договор от 07.12.2007.

Начисленный инвестиционный доход не сохраняется при переходе застрахованного лица из одного фонда в другой фонд или ПФР на основании заявления застрахованного лица о досрочном переходе, поданного до истечения 4-летнего срока с года вступления в силу договора об ОПС с фондом (ст. 36.6-1 ФЗ № 75-ФЗ). Прошу дать пояснения в каком году я могу написать заявление о переходе в другой негосударственный пенсионный фонд без потери инвестиционного дохода.

Раиса.

Без потери инвестиционных накоплений в НПФ, т.е. чтобы избежать их потери и убытков, необходимо подавать заявление о переходе к новому страховщику не чаще одного раза в пять лет, а если раньше этого срока переход в любом случае повлечет за собой уменьшение суммы пенсионных накоплений.

Т.е. перейти Вы по законодательству вправе и раньше истечения этого срока, но это чревато потерей накоплений, а значит для наиболее благоприятного перехода, необходимо переходить по истечении пятилетнего срока с периода заключения соответствующего договора.

В соответствии с Федеральным законом от 07.05.1998 N 75-ФЗ

«О негосударственных пенсионных фондах»

Статья 36.2-1. Определение размера средств пенсионных накоплений, подлежащих отражению на пенсионных счетах накопительной пенсии застрахованных лиц по истечении каждых пяти лет с года вступления в силу договора об обязательном пенсионном страховании с фондом

Также в соответствии с Федеральным законом от 24.07.2002 N 111-ФЗ

«Об инвестировании средств для финансирования накопительной пенсии в Российской Федерации»

Статья 10.1. Определение размера средств пенсионных накоплений, подлежащих отражению Пенсионным фондом Российской Федерации в специальной части индивидуального лицевого счета застрахованного лица каждые пять лет с года, в котором Пенсионный фонд Российской Федерации стал страховщиком в отношении застрахованного лица

1. Размер средств пенсионных накоплений, подлежащих отражению в специальной части индивидуального лицевого счета застрахованного лица по состоянию на 31 декабря года, в котором истекает пятилетний срок с года, когда Пенсионный фонд Российской Федерации стал страховщиком застрахованного лица по основаниям, предусмотренным законодательством Российской Федерации, рассчитывается в порядке, установленном Правительством Российской Федерации, исходя из средств пенсионных накоплений, учтенных в Пенсионном фонде Российской Федерации на дату, когда Пенсионный фонд Российской Федерации стал страховщиком застрахованного лица, средств пенсионных накоплений, поступивших после указанной даты, и результатов инвестирования средств пенсионных накоплений с указанной даты за вычетом средств (части средств) материнского (семейного) капитала, переданных в случае отказа застрахованного лица от направления их на формирование накопительной пенсии и выбора другого направления использования в соответствии с Федеральным законом от 29 декабря 2006 года N 256-ФЗ «О дополнительных мерах государственной поддержки семей, имеющих детей», включая доход, полученный от их инвестирования.

Дополнительно, разъяснения Пенсионного фонда РФ по ссылкам:

http://www.pfrf.ru/branches/tv...

http://www.pfrf.ru/branches/sp...

http://www.pfrf.ru/branches/to...

Раиса,

Раиса

Согласно с. 36.6 Федерального Закона «О негосударственных пенсионных фондах» 75-ФЗ, Вы можете менять фонды каждые 5 лет, подать заявление можно в этом году. Ваш инвестиционный доход сохранится и перейдет в новый фонд с которым Вы заключите договор.

С уважением, Виктория Суворова.

Мне посоветовали заключить пенсионный договор с нпф не позднее весны. Я в стране недавно и не понимаю смысла происходящего. Почему вообще нужно уходить из государственного пенс.фонда и почему именно сейчас? Юлия 23.01.1979года рождения.

Заранее

Часто задаваемые вопросы

О пенсионной реформе

На кого распространяется действие пенсионной реформы?

Накопительная пенсия продолжает формироваться для работающих граждан, которые родились в 1967 году или позже. Часть

уплачиваемых за них страховых взносов направляются на формирование

накопительной пенсии, и учитывается отдельно на именном лицевом счете

работника в Пенсионном Фонде России.

Граждане старшего возраста (мужчины 1953 –1966 года рождения и женщины

1957 – 1966 года рождения), за которых в 2002-2004 гг. уплачивались

страховые взносы на формирование накопительной пенсии, по своему выбору

могут передать их в негосударственный пенсионный фонд, осуществляющий

обязательное пенсионное страхование, или в управление профессиональной

управляющей компании. Дальнейший прирост этих средств будет происходить

только за счет дохода от их инвестирования.

Пенсионные отчисления удерживаются из зарплаты?

Нет, они входят в состав страховых взносов, которые выплачиваются Вашим работодателем из собственных средств.

Где находится мой личный накопительный счет?

Этот

счет открывается и ведется Пенсионным фондом России (ПФР), а в случае

заключения договора с Негосударственным пенсионным

фондом, он также ведется в этом фонде.

Можно ли до пенсионного возраста снять деньги со счета?

Закон не предусматривает такую возможность. Эти средства можно будет

получать в качестве выплат из накопительной пенсии, при достижении

пенсионного возраста.

Куда перечисляет деньги работодатель: в Пенсионный фонд или непосредственно в управляющую компанию или в негосударственный пенсионный фонд?

В Пенсионный фонд России.

Что происходит с дополнительным (добровольным) пенсионным обеспечением при вступлении в силу пенсионной реформы?

Новая пенсионная система не отменяет и не заменяет дополнительного

(добровольного) пенсионного обеспечения в негосударственных пенсионных

фондах.

Действительно, достойный уровень жизни пенсионеров может быть обеспечен

только при сочетании обязательного (государственного) пенсионного

страхования и добровольного пенсионного обеспечения за счет взносов

работодателя и личных накоплений работника.

Каковы преимущества новой системы для меня?

Для Вас — это, прежде всего, возможность увеличения Вашей будущей

пенсии. Теперь деньги не только учтены, но и реально существуют в виде

пенсионных накоплений из них и будет выплачиваться накопительная пенсия.

Вы сами решаете, кому доверить Ваши средства, а негосударственный

пенсионный фонд (НПФ) или управляющая компания стремятся наилучшим

образом их инвестировать, поскольку и НПФ и управляющая компания

заинтересованы в приросте Ваших денег — от этого напрямую зависит их

вознаграждение.

Таким образом, создаются условия не только для сохранности, но и для

прироста Ваших пенсионных накоплений. А кому Вы доверите — это Ваш

выбор.

Зачем мне передавать управление моими деньгами негосударственному пенсионному фонду?

Негосударственный пенсионный фонд через Управляющую компанию старается

инвестировать пенсионные средства наиболее выгодным для Вас образом и

добиться их прироста. То есть, когда Вы передаете управление Вашими

средствами управляющей компании или негосударственному пенсионному

фонду, Вы будете не просто накапливать деньги на своем счете, но и

создадите возможность для большего их прироста.

Когда нужно принять решение об инвестировании средств?

Вы должны заявить о своем решении в Пенсионный фонд или в

негосударственный пенсионный фонд (который Вы выбрали) до 31 декабря

2015 года.

Куда направляет Негосударственный пенсионный фонд мои средства, переданные ему?

Переданные Вами пенсионные накопления Негосударственный пенсионный фонд

направляет для инвестирования в профессиональную Управляющую компанию,

с которой он заключает специальный договор.

Я передал пенсионные накопления в Негосударственный пенсионный фонд.

Как я узнаю, в какую Управляющую компанию их разместил Фонд?

Такую информацию Вы можете получить, лично обратившись в

негосударственный пенсионный фонд, где специалисты фонда предоставят всю

интересующую Вас информацию, либо посредством сети интернет, зайти на

официальный сайт того Негосударственного пенсионного фонда, с которым Вы

заключили договор и посмотреть с какими Управляющими компаниями

работает фонд.

Можно ли в течение года поменять управляющую компанию?

Если Вы самостоятельно выбираете управляющую компанию, то закон

предусматривает, что Вы можете сделать это только раз в год и поменять

компанию в течение этого года уже не сможете, а если Вы заключаете

договор с Негосударственным пенсионным фондом, то фонд имеет возможность

менять управляющие компании в течение года.

Можно ли будет поменять выбранный Негосударственный пенсионный фонд?

Ежегодно до 31 декабря у Вас есть право выбрать негосударственный

пенсионный фонд. Для этого нужно лично обратиться в Пенсионный фонд

России подать заявление на выбор нового негосударственного пенсионного

фонда. Если Вы не заполняете заявление на выбор нового

негосударственного пенсионного фонда, то средства остаются под

управлением выбранного Вами ранее негосударственного пенсионного фонда.

Каким образом управляющая компания будет добиваться прироста моих денег?

Управляющая компания инвестирует их в ценные бумаги и другие финансовые

инструменты. Доходность вложений зависит от профессионализма компании. В

целях защиты пенсионных денег от различных рисков государство

установило определенные ограничения на то, как могут инвестироваться эти

деньги. Управляющая компания обязана строго соблюдать эти ограничения.

Почему можно доверять управляющей компании?

В России существует достаточно жесткое законодательное регулирование

деятельности управляющих компаний. Одновременно, установлена система

контроля за соблюдением установленных ограничений. Она заключается в

том, что средства, которые передаются в управление, одновременно

учитываются в независимом от управляющей компании специализированном

депозитарии. Депозитарий осуществляет ежедневный контроль за соблюдением

управляющей компанией установленных правил инвестирования. При

выявлении нарушений депозитарий сообщает о них негосударственному

пенсионному фонду, а также в Центральный Банк РФ. Если отклонения не

будут устранены, то первые могут расторгнуть договор доверительного

управления и передать средства другой компании, а вторая – лишить

компанию лицензии и тогда ей вообще придется уйти с этого рынка.

Таким образом, созданная система обладает жестким контролем.

Если Вы не успели сделать выбор в 2014 г., Вы можете сделать это до 31 декабря 2015 г. Кто

будет выплачивать мне накопительную пенсию по достижении пенсионного

возраста — управляющая компания, Пенсионный фонд России или

негосударственный пенсионный фонд?

Если Вы передадите свои пенсионные накопления негосударственному

пенсионному фонду, то выплаты накопительной пенсии будет осуществлять

этот НПФ. Во всех остальных случаях пенсия будет выплачиваться

Пенсионным фондом России.

Источники

Использованные источники информации.

- https://pensioved.ru/npf/kak-chasto-mozhno-menyat-npf

- https://pensiolog.ru/articles/kak-chasto-mojno-menyat-npf/

- https://ru-npf.ru/kak-chasto-mozhno-menyat-npf/

- https://businessman.ru/kak-chasto-mojno-menyat-npf-kak-pereyti-iz-npf-v-gosudarstvennyiy-pensionnyiy-fond.html

- https://zavtrapensiya.ru/pensionnaya-sistema-rf/negosudarstvennye-pf/smena-npf

- http://posobie-help.ru/pensii/trudovye/chastota-smeny-npf.html

Также интересно

Комментарии (0)

Поделитесь своим мнением о статье.

Ещё никто не оставил комментария, вы будете первым.